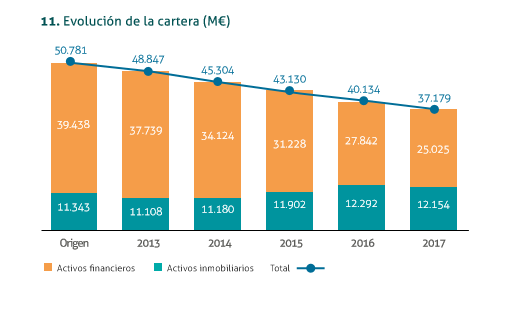

Los números, a simple vista, asustan: la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, conocida como Sareb o banco malo, nació en 2012 con una deuda de 50.781 millones de euros (cartera formada en un 80% por préstamos y en un 20% por inmuebles). Su pasivo, seis años después, se ha reducido, pero mínimamente: 37.875 millones.

Surgida a raíz del boom inmobiliario, y con la finalidad de que algunas entidades financieras no acabasen en la bancarrota, la labor de Sareb está siendo cuestionada porque no acaba de levantar cabeza. Las pérdidas en 2017 fueron de 565 millones de euros. Eso sí, fueron un 15% inferior a las de 2016: 663 millones.

“En este periodo [cinco años] hemos generado ingresos de casi 20.700 millones de euros, lo que nos ha permitido reducir nuestra cartera en más de 13.600 millones de euros, el 26,7%, y cancelar alrededor de 12.900 millones -el 25,4% del total- de la deuda avalada por el Estado que emitimos para adquirir los activos”, resaltaba Jaime Echegoyen, su presidente, en el último informe de actividad de la entidad.

Asimismo destacaba que se habían reducido en casi 3.000 el número de deudores de la compañía, a la par que había gestionado más de 51.300 propuestas de promotores y vendido casi 68.300 inmuebles en el mercado minorista.

¿Y los gastos? Muy elevados: 683 millones de euros. El 35% tiene como destino las comisiones derivadas de los contratos de gestión, administración y comercialización con los denominados como servicers (sociedades encargadas de la gestión de sus activos: Altamira Asset Management, Haya Real Estate, Servihabitat y Solvia).

“Como no tiene personal [sólo se gasta 40 millones en salarios] todos los servicios son externos”, concreta Jesús Palau, profesor de Esade. Otro tercio los gastos de conservación y mantenimiento de los activos inmobilarios (seguros, gastos de mantenimiento, de comunidad, IBI y otros tributos). Y luego están los gastos en tasaciones para ver si los activos se deterioran o no.

SAREB TIENE MÁS DEUDA QUE ACTIVOS

De todos los números de Sareb, se podría decir que unos están dejando mejor sabor de boca que otros (aunque estos últimos son mayoría). “La desinversión está siendo más lenta de lo que nos gustaría a todos y la colocación de deuda igual”, se lamenta Manuel Romera, director del sector financiero de IE Business School.

Si nos fijamos en el balance de 2017, su patrimonio neto negativo es de 3.707 millones de euros. Los fondos propios son 2.055 millones de euros, y los ajustes por cambio de valor negativos alcanzan los 5.762 millones de euros. La ecuación resultante de restar estos ajustes de valor y los fondos propios, dan ese patrimonio neto negativo.

“Esto lo que hace es demostrar que el precio de transmisión a la Sareb fue bajo para no perjudicar el capital de las instituciones que hicieron el traspaso de activos y créditos”, constata Jesús Palau.

Volviendo al balance, la inversión inmobiliaria suma 11.699 millones de euros, de los que 5.072 millones son terrenos, y 6.486 millones, inmuebles terminados. Las inversiones financieras a largo plazo, por otra parte, suman 19.414 millones. Y el activo corriente suma otros 8.210 millones de euros. En total, el activo ronda los 40.000 millones de euros.

“Tiene 44.000 millones en créditos grandes, es decir, que tiene más deuda que activos”, recalca Jesús Palau. Por tanto, 4.000 millones negativos de fondos propios. “Si se vendieran al cien por cien los inmuebles puros y duros, le serviría para pagar la deuda que ha contraído”, añade.

Otro hecho a destacar son los resultados anuales operativos, sin tener en cuenta los ajustes contables, desde su creación. Si en 2017 las pérdidas fueron de 564 millones de euros, esa cantidad llegaría a los 1.049 millones añadiendo los ajustes de valoración. En 2016, las pérdidas de 660 millones hubieran llegado a 1.666 millones con los citados ajustes.

“Los números de Sareb son favorables viendo los criterios de valoración, que son discutibles, por lo que podrían ser peor”, advierte el profesor de Esade. “Si fuese una sociedad normal estaría en concurso de liquidación pero no lo hace por los ajustes de valoración por una ley de 2016. Si tuviera que liquidar de golpe los activos, el estropicio sería fundamental”.

EL PULMÓN DE SAREB

Muchas otras son las incógnitas que se ciernen sobre el futuro de Sareb. En la última revisión del plan de negocio se dice que accionistas y obligacionistas sólo recuperarán el 27% de su inversión inicial. “En el mejor de los casos”, matiza Jesús Palau. Y Manuel Romera añade: “Recuperarán una cierta parte pero no dicen qué parte de los activos colocados se han llevado”.

¿De qué dependerá de que el Estado se acabe comiendo o no los 40.000 millones que ha avalado? De los créditos, del precio al que se venda, y de si suben o no los precios. Un soplo de aire fresco que le puede llegar ya que el mercado inmobiliario se está recuperando, el empleo está subiendo… y ello hará atractivos algunos activos de Sareb que antes se les podía poner el nombre de incolocables. Otros, por mucho que se vistan de seda, son desechos. Los pisos que miran al parque del Retiro no están en Sareb.

“Que el inmobiliario se dispare será el único pulmón. De los 40.000 millones en activos, los que son inmobiliarios son sólo 12.000. El resto, hasta 40.000, son créditos que a veces están apoyados por edificios como garantía. Es un problema que vamos dilatando en el tiempo. Vamos a perder mucho dinero pero poco a poco. La pérdida podría ser mayor”, pronostica Jesús Palau.

Lo cierto es que el negocio de Sareb es bastante complicado de entender. ¿Cuál sería la forma más eficiente de segmentar sus activos? ¿Venta masiva en bloque de créditos y pisos? “Habría que ver por cuánto se vendería. La táctica es ir poco a poco, a ver si sube el precio, y a la par diluir el impacto emocional, por decirlo así”, relata el profesor de Esade. Mientras que Manuel Romera matiza que esa venta masiva “siempre y cuando sea algo próximo a precio de mercado. Lo más eficiente sería vender, por este orden, por zonas geográficas, tipos de activo y comprador”.

En ello está Sareb, que ha puesto sobre la mesa una serie de carteras por territorios. No se trata de hacer grandes ventas en bloque con las que se quitaría una carga importante de su ‘mochila’ pero que supondría unas pérdidas voluminosas que dejarían al banco malo muy tocado.

La pretensión, más bien, es la de llegar a un perfil de inversor no tan mastodóntico, sino más ligero de equipaje pero dispuesto a pagar más. “Los clientes típicos han sido fondos buitres bien entendidos. El cliente particular puede pagar un 70% de lo que es el activo frente al 20% de los anteriores compradores”, sostiene Manuel Romera. Sin duda, con este guion, cambiaría mucho la película.

¿Supondría ello que la rentabilidad prevista en el plan inicial del 15% al final de sus quince años de vida se cumpliría? “No tiene pinta de que se cumpla”, afirma el representante de IE Business School. Entonces, ¿alargará Sareb su vida más allá de 2027? “Nadie dice que no la acabarán alargando”, sostiene Jesús Palau. “Al ritmo que vamos, posiblemente sí. Pero dependerá de la marcha de la economía. Si sigue así, es posible que llegue hasta 2032. Con cinco años más se liquidan los activos. Pero también habrá algunos que serán misión imposible”, concluye Manuel Romera.