El viaje por el entramado de cuentas de OHL (Obrascón Huarte Lain), el buque insignia del Grupo Villar Mir es como adentrarse en un truco de magia. A medida que avanzas en él -ellas- lo que debería aparecer no lo hace, y la similitud con la realidad es pura coincidencia. Nada es lo que parece. Nada es lo que debería parecer. Y lo peor de todo, es que con estos números la empresa solo puede ser vendida casi a precio de derribo.

Por un lado, es común perderse entre tantos nuevos perímetros. Entre sus nuevas formulaciones. Lo que en la jerga analítica se conoce como el “trampeo” de cuentas, que no debe confundirse con el amaño o fraude que son delitos. La ley en muchas ocasiones permite jugar con las cifras, organizarlas y maquillarlas de tal manera que escondan sus carencias reales. Por ejemplo, ‘olvidar’ aplicar el gasto en intereses financieros en el efectivo de explotación. Disimular partidas, utilizar tu propio sistema de valoración o incluirlo de manera esquemática y sin desarrollar.

En los últimos años, OHL, apenas deja entrever una compañía que actúa como una especie de fondo buitre

Por otro lado, las cifras que maneja la firma enseña del Grupo Villar Mir deberían reflejar la actividad de una constructora, pero en los últimos años apenas deja entrever la de una compañía que actúa como una especie de fondo buitre de inversión. Esto es, que compra activos -algunos fuertemente apalancados- para luego venderlos y rascar algún beneficio. Esta primera aproximación parece algo brusca, pero cuando la principal línea de negocio genera flujos negativos, mientras que las que generan flujos, y muy altos, positivos son las de desinversión, algo extraño ocurre.

Todo ello parece no cuadrar, aunque en realidad sí lo hace pero desvela una realidad extremadamente incomoda para OHL. Su negocio no marcha nada bien, no es cosa de ahora sino algo acumulado durante los últimos años. La única baza para la firma es vender activos, para reducir cargas y esperar tiempos mejores. Por ello, para que la realidad incómoda no quede tan al aire, la empresa maquilla -de manera legal, pero lo hace- sus cuentas.

Extraños flujos de caja de OHL

En el mundo del análisis empresarial no técnico, este es el que suele salir más en prensa, suele abusarse de términos como los ingresos, los beneficios o el Ebitda para valorar la situación de una compañía. Sin desmerecer dichas cifras, de especial relevancia, se suele olvidar otras que reflejan de manera más objetiva la evolución empresarial: el Estado de Flujos de Efectivo, más en concreto el denominado flujo de caja libre.

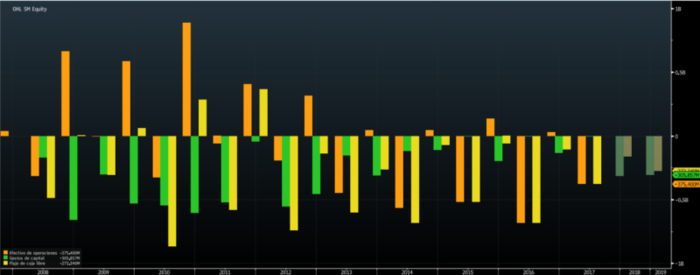

Las tres patas del flujo de caja son obvias: por un lado, el flujo de explotación que indica el dinero que entra o sale al llevar a cabo su negocio. Lo lógico, es que esta cifra siempre sea positiva si el negocio marcha bien. El segundo, el flujo en inversión, que es el dinero que invierte una empresa para desarrollar el negocio, también contempla las desinversiones. Obviamente, esta partida debería ser negativa, al ser dinero gastado. Por último, el flujo en actividades de financiación que corresponde con los movimientos de tesorería en relación a inversores, acreedores financieros y demás.

Hasta aquí lo normal, porque una vez que uno se adentra en OHL todo deja de serlo. Los datos publicados por la firma, que no coinciden con los estandarizados, reflejan que la situación no solo es crítica, sino que lleva siéndolo durante mucho tiempo. El negocio propio de la compañía, la parte del flujo de explotación, dejó de ser positiva hace cuatro años. En concreto, mantener la actividad que desarrolla OHL ha costado para sus accionistas cerca de ‘300 millones’ desde el 2013, la cifra es mucho mayor sin maquillaje cómo se verá más adelante.

El segundo pilar que habla, y mal, de la marcha de su negocio es el flujo de efectivo de las actividades de inversión. Como se había comentado arriba, éste debería ser negativo al recoger el dinero que se invierte en desarrollar el negocio, lo que se conoce más técnicamente como Capex. En la firma dirigida por el Grupo Villar Mir esta partida es positiva desde 2014 y suma cerca de 1.600 millones de euros. La única explicación a esta anomalía es que la firma está llevando a cabo importantes desinversiones en forma de venta de activos. Si se pone la lupa sobre las partidas que más han crecido en volumen en este apartado, encontramos el denominado ‘despojo del negocio’ -nomenclatura utilizada por Bloomberg para referirse a la parte de desinversión del negocio- que se dispara. En concreto, ha pasado de los 7,7 millones en 2008 a los 1.622 millones en 2016. Una barbaridad.

Normalmente, este tipo de análisis que incluyen los flujos de caja no suelen encontrarse porque son necesarios varios ejercicios para describir un dibujo del negocio. No vale de un año para otro, pero es muy eficaz con un espacio temporal largo que es lo que ocurre en OHL. Además, permite descubrir una de las anomalías más alarmantes de cualquier negocio y es que una compañía tenga flujos de explotación negativos recurrentes junto a beneficios positivos. Alguien debería dar muchas explicaciones.

Eliminando el maquillaje de 2017

El dibujar la delicada situación en flujo de caja de OHL antes de entrar a valorar sus últimos números ayuda a detectar de manera más rápida el maquillaje que estos tienen. Por ejemplo, durante los primeros nueve meses de 2017 la firma se asegura de mostrar bien grande dos suculentas cifras: la primera es que el Ebitda creció un 26,6% respecto al mismo periodo; y segundo, que habría ganado dinero sino fuera por el coste del ERE. Los grandes diarios españoles, ya fueran económicos o de tirada más general, titulaban que el problema de OHL fue el coste del ERE, no de su negocio.

|

|

Tras revisar los datos, descontar los suculentos reclamos y observar la evolución de sus principales líneas de negocio todo parece desmontarse. Por un lado, logró un Ebitda un 26,6% superior con una cifra de ventas un 12,1% inferior. No se queda ahí, si se ajusta más el zoom sobre esta cifra se pueden descubrir más cosas.

Primero y más importante, el negocio en Construcción e Ingeniería cayó un 9%. La cifra es clave porque de todas las actividades que desarrolla OHL, un 87% corresponde a ella. Si afinamos todavía más, la Construcción cayó más de un 12% y por sí sola es un 73,6% del total de OHL -a la que siempre se la ha conocido por constructora-. Con estas cifras, un Ebitda tal alto, ya chirria.

El volumen del negocio por Concesiones ha caído un 22,9%, Mientras que en el apartado de Desarrollos la caída es todavía más grande, hasta un 52,8%

En segundo lugar, el volumen del negocio por Concesiones ha caído un 22,9%, según las propias cifras de OHL. Mientras que el apartado de Desarrollos la caída es todavía más grande, hasta un 52,8% menos respecto de los mismos meses de 2016. Las cifras vienen dadas respecto a 2016, pero llevan en caída libre ya unos cuantos años, por lo que el acumulado es todavía más grande.

En definitiva, se obtiene un 26,6% más Ebitda pese a las tristes cifras de su negocio que incluso la misma OHL reconoce: “menor actividad de las divisiones de concesiones y construcción”. El truco está en que el grupo sigue con su frenética actividad de venta de activos entre los que destacan: 2,5% de Abertis, un 17,5% de su participación en el Centro de Canalejas Madrid, sus sociedades hoteleras o un 20% de la Autovía de Aragón.

Mención aparte merece el cash flow de estos nueve meses, negativo en 87 millones frente a los 409,7 millones también negativos de los nueve primeros meses del año de 2016. En principio parece una mejora notable, además de que 2016 fue nefasto para la compañía, pero de nuevo tiene truco: En la partida de cambios en el capital corriente, dentro de acreedores comerciales, se refleja un importe de 400,9 millones correspondiente a un préstamo a corto plazo concedido por una entidad no financiera filial de IFM, un fondo australiano. Curiosamente, la misma IFM a la que OHL ha acordado la venta de su división de concesiones por 2.235 millones. Vender y vender hasta que no quede nada, parece la consigna.

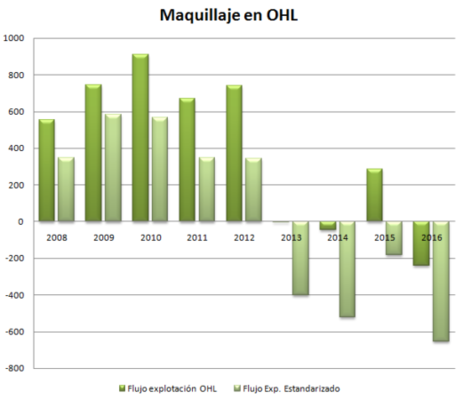

El maquillaje en las cuentas de OHL

Las cuentas de la constructora reflejan unos pequeños pero legales inventos para que luzcan más vistosas de lo que realmente son. Los ejemplos son diversos: el último que aparece en las cuentas de este tercer trimestre de 2017 es un pequeño apartado en letra muy pequeña que informa al lector de que para los flujos de efectivo no siguen los criterios de la NIC7, la normativa vigente, sino que “sigue los criterios internos establecidos por el Grupo a efectos de analizar la evolución del negocio”.

Otro muy importante, es que la firma dejó de incluir en el flujo de explotación el pago en efectivo de los intereses de la deuda. Aunque es una posibilidad acogerse a este formato, técnicamente no es lo más apropiado. Además, es preocupante porque el porcentaje de gastos financieros netos sobre el EBIT es bastante alto, al tener OHL una deuda muy pesada. Es más, entre 2012 y 2016 la firma ha visto como salían en forma de intereses casi 2.500 millones, según datos de Bloomberg.

La cosa no queda ahí, OHL también hincha sus flujos de operaciones gracias a que asigna a esta partida las entradas de efectivo en forma de los cobros de dividendos. La ley permite asignar esta partida o bien a los flujos de operaciones o bien a los de inversión, aunque su lugar habitual es el segundo. La razón es que por mucho que se quiera justificar, el cobro de dividendos nunca puede ser un ingreso operacional. La firma contralada por el Grupo Villar Mir produjo este cambio en 2014, cuando empieza a flojear la partida de efectivo, y es un mal que comparte con un gran número de cotizadas. Además, de manera irresponsable OHL estuvo hinchando sus dividendos desde 2007, pese a su alto volumen de deuda.

Con todo ello, cuando se comparan las cifras publicadas ofrecidas por la firma y las estandarizadas –que reparten las partidas como debería ser- que ofrecen portales como Bloomberg existe una fuerte diferencia. En especial, las mayores diferencias es el flujo de explotación que a su vez es el más importante. Mientras que las cifras que daba OHL reflejaban un valor negativo desde 2013 de unos 300 millones, las cifras estandarizadas de Bloomberg señalan que el coste de mantener el negocio desde 2013 fueron de 1.761 millones de euros, casi tres veces más.

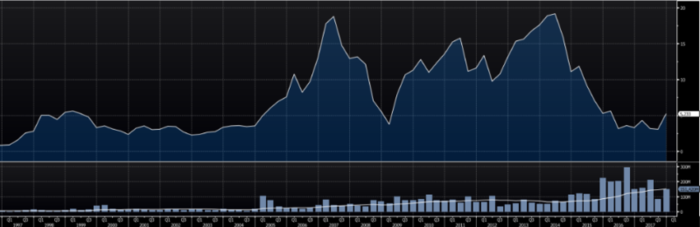

La funesta evolución bursátil de OHL

Los expertos en la materia señalan que es en el valor bursátil donde se encuentra reunido todo el saber sobre cualquier empresa que cotiza en ella. Su pasado, presente y futuro. Quizás es una exageración, en especial para valores con potenciales alcistas aun no descubiertos pero suele cumplirse como un reloj para aquellas con pasados funestos. El buque insignia del Grupo Villar Mir no es para menos.

Desde que acariciará máximos en 2014 la acción ha perdido un 72% de su valor. Con ello, la empresa por valor bursátil se despeño en 2016 hasta los 894 millones, datos de Bloomberg, desde los 2.936 que valía en 2013.

La fuerte caída de la acción y la funesta evolución bursátil se deben a muchos elementos: la caída del negocio y los malos datos en flujos de caja, el alto volumen de deuda –aunque ha ido reduciéndola lo que le ha permitido mejorar su cotización-, el alto número de desinversiones y la mala política de dividendos. Además, de un reguero rojo de ratios que asusta hasta al más valiente: -2,8% en retorno de activos y hasta un -13,9% en el caso del retorno de capital, ROE. Una deuda total sobre activos comunes del 182%, junto a un beneficio por acción negativo de 1,47% y unas necesidades de generar efectivo muy altas. En concreto, el efectivo generado frente al requerido de un -4,5%.

En definitiva, los años han terminado confirmando que el buque insignia del Grupo Villar Mir hace aguas por todos los lados. Asimismo, que el negocio no marcha, compañía firmó un ERE pero no será el único, ya se habla de un segundo. Los dirigentes quieren deshacerse de la firma pero es difícil que un comprador quiera adquirir la empresa según como está ahora mismo. Las ventas por sí solas, no pueden hacer el milagro todos los años, porque cuando acaban los activos que vender se acaba el juego y OHL no va muy sobrado de tiempo y margen.