Los buenos datos ofrecidos en la presentación de los resultados de 2017 de Telefónica parecía que haber cortado su sangría en Bolsa. La teleco presidida por José María-Álvarez Pallete había perdido en lo que iba de 2018 hasta un 6%, días después de presentar sus cuentas rebotó más allá del 7%. Incluso la cotización llegó a pelear, al menos en dos ocasiones, con los 8,20 euros En ese momento, se pensó que 2018 sería el año en que Telefónica pasaría de mustia a floreciente. Un par de semanas más tarde el mercado ha devuelto a la realidad a Telefónica, al mandar su cotización por debajo de los 7,8 euros.

La razón principal de la inquietud del mercado, más allá del rebote de libro que se ha producido al no superar la resistencia de los 8,2 euros, sigue siendo la misma que tiempo atrás: su excesivo volumen de deuda, y su limitada capacidad para devolverla. Telefónica ha hecho un esfuerzo importante por rebajar su deuda en 2017. Lo que en sí es algo bueno tiene un problema, la telco española ha mostrado al mercado que sin desinversiones o ventas tiene una capacidad reducida para reducir dicha deuda. Lo anterior tiene su lógica, el grueso más importante de la reducción se llevó a cabo gracias a Telxius. Además, las subastas por el 5G que se avecinan, entre otros gastos, suponen una limitación importante para reducir lastre vía caja y amortizaciones.

La única solución viable, que el mercado ya cuenta con ella, es que Telefónica siga amortizando deuda vía venta de activos no estratégicos

La única solución viable, que el mercado ya cuenta con ella, es que Telefónica siga amortizando deuda vía venta de activos no estratégicos. Esto es, la venta de la filial británica O2. En el sector está vía ya es un hecho, para el sector estuvo descontado durante mucho tiempo –ahora en parte está pagando que su futuro todavía está en el aire–. No hay plan alternativo. Telefónica necesita seguir amortizando deuda, la época de tipos bajos parece tener sus días contados –más aún con la celeridad que se está abordando desde la FED–, y para ello es imprescindible vender O2.

El hecho de que Reino Unido, y por extensión O2, no es un negocio estratégico queda patente desde infinitud de puntos distintos. En primer lugar y más evidente, Telefónica ha intentado deshacerse de su filial británica al menos en tres ocasiones en los últimos años. A principios de 2016, la firma presidida por Pallete firmó su venta a Hutchinson por 10.300 millones, pero la Comisión Europea le vetó el acuerdo. La compra no cumplía con los requisitos legales por el hecho de que Hutchinson adquiriría una cuota de mercado excesiva.

Con todo ello, Bruselas tiraba por tierra la primera idea de Telefónica. Por lo que el siguiente paso, fue acudir al plan B: vender la mayor parte posible para no incurrir en la ilegalidad por monopolio. Por ello, a finales de 2016 la telco contrata a Morgan Stanley, Barclays y USB –junto con la agencia Finsbury– para colocar en el mercado al menos un 40% de O2. La operación se cancela y finalmente la filial, ahora con menor valoración, sigue en manos de Telefónica.

En apenas un año, Telefónica había agotado su plan A y su plan B. Además, O2 se había depreciado y la deuda seguía asfixiando a la compañía. ¿La solución? Probar con el plan C, sacar a O2 a Bolsa e intentar captar todo el capital posible por ella. El problema es que la desvinculación no es tan evidente y es difícil obtener las cantidades que inicialmente se barajaban. Aun así se intentó, y de nuevo el plan volvió a fracasar. Telefónica desistió finalmente sacar al mercado a su filial.

En definitiva, Telefónica ha fracasado hasta en tres ocasiones en su intento de salida del Reino Unido. Mientras, la desinversión en Telxius le ha permitido reducir algo su deuda, pero no es ni mucho menos suficiente. Además, está inmerso en las subastas de 5G lo que reduce la capacidad de la empresa para amortizar más deuda vía caja. El problema, sin una salida rápida de O2 se ha enquistado en la teleco española.

Telefónica pierde valor con O2

El recorrido de Telefónica en Reino Unido, vía O2, está en claro retroceso en los últimos años. En primer lugar, por el tipo de servicios que ofrece. La filial de Telefónica no tiene asociado el servicio de telefonía fija, lo que registra de manera importante las ofertas que puede ofrecer la compañía. Una limitación de este estilo penaliza mucho a una firma en un mercado maduro, con márgenes reducidos y competidores voraces.

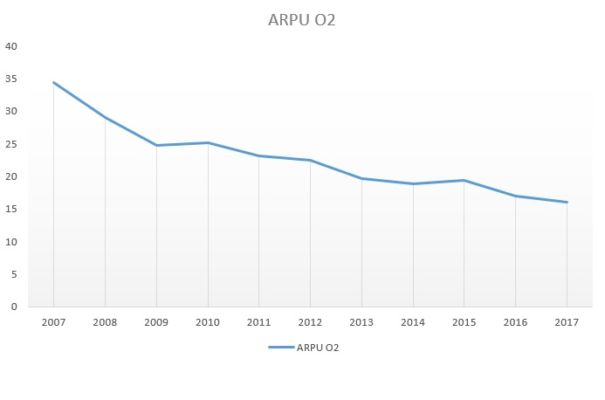

Lo anterior se refleja en los datos que año a año presenta la filial de la teleco. Los ingresos de la firma en 2017 fueron los más bajos en toda la década, según el desglose ofrecido por Bloomberg. El Ebitda en 2017 ha sido un 5% inferior al de 2016, y un 15,7% inferior al de 2015. Si los datos se miden en ingreso por usuario, el denominado ARPU, la caída todavía es más devastadora: respecto del año pasado, el ARPU ha caído un 5%. Si se mide desde hace un lustro, la caída acumulada supera el 27%, pero su se mide desde hace 10 años este indicador se ha reducido a menos de la mitad.

En definitiva, la filial británica de Telefónica está en claro retroceso en los últimos años. Lo anterior se traduce como una pérdida de valor importante a la hora de vender el activo. Además, que hace menos atractiva su salida a Bolsa. Por ello, Pallete ha decidido engalanarla acudiendo a la subasta del 5G. No es más que un intento de aumentar el valor de la filial para después poder venderla mejor.

El resto en Telefónica funciona

Por primera vez en mucho tiempo Telefónica viene acompañada de valoraciones reales de compra, por parte de inversores. Las antiguas excusas de que cotizaba a múltiplos bajos sobre beneficios históricos, muy utilizado, mientras el valor se hundía generaron más perdidas que beneficios. Obviamente, una empresa que durante tantos años fue un monopolio siempre cotizará por debajo de beneficios históricos.

Telefónica prevé crecer en ambos mercados, España y Brasil, por el fin de la recesión en el país sudamericano y porque en España ha llegado a la zona valle

Ahora, la realidad es otra porque los fundamentales son otros. En primer lugar, en el mando. La dirección arriesgada de Alierta –que incluso descapitalizaba la propia empresa pagando a sus accionistas– ya es tiempo pasado. Pallete ha intentado insuflar aire fresco, está remodelando toda la dirección una vez conseguida una estabilidad –momentánea– financiera.

Además, los factores que más penalizaban la acción han empezado a virar. El punto más importante es la falta de crecimiento en ventas, por la recesión en Latinoamérica –muy importante la evolución de Brasil– y la caída lógica en España. La empresa prevé crecer en ambos mercados, por el fin de la recesión en Latam y porque ha llegado a la zona valle en España. Además, una mejora del ARPU de siete puntos entre 2018 y 2020.