La crisis sanitaria global ha sido la puntilla, pero esta no es la primera vez que BBVA sufre el deterioro de su negocio de EEUU. Desde que Onur Genç se convirtiera en consejero delegado del grupo y dejara la filial estadounidense en manos de Javier Rodríguez Soler, el banco ha tenido que reconocer dos veces el deterioro de su filial.

La primera, en diciembre de 2019, cuando el banco anunció “un potencial ajuste negativo” en su fondo de comercio de Estados Unidos, que tendría un impacto negativo en los resultados de 2019 de 1.500 millones de dólares (1.348 millones de euros). La razón, según apuntaba, era la negativa evolución de tipos de interés y la ralentización de la economía.

Pero en abril de este año, crisis mediante, el banco elevaba a 2.084 millones de euros la dotación. Sin embargo, al echar la vista atrás, se observa que esto también ocurrió en 2010. Ese año la entidad ajustó otros 1.000 millones. E incluso en 2009, el año más malo de la crisis financiera, sufrió en Estados Unidos pérdidas por el deterioro de activos financieros que ascendieron a 1.419 millones de euros.

YA NO INTERESA

Nada de esto se volverá a repetir. A diferencia de las veces anteriores, a BBVA le interesa ahora deshacerse de este negocio, pues estudia una posible fusión con el Banco Sabadell, según han secundado las dos entidades. Además, en el último ejercicio este negocio supuso menos del 10% del beneficio del Grupo.

En este contexto, se entiende mejor que BBVA confirmara el lunes que ha llegado a un acuerdo para vender su filial en Estados Unidos a PNC. Una noticia que adelantó el domingo el Wall Street Journal y que los medios estadounidenses califican como una de las mayores alianzas bancarias desde la crisis financiera.

El banco que preside Carlos Torres se despedirá de la mayor parte de su negocio en el país norteamericano a cambio de 11.600 millones de dólares, esto es casi 10.000 millones de euros. Y lo hará a mediados de 2021, cuando se obtengan las autorizaciones regulatorias necesarias. Con ello marcará un antes y después en los más de 30 años de historia de BBVA en EEUU.

MÁS DE 30 AÑOS DE HISTORIA

La entidad estableció una sucursal en Nueva York en 1988 y realizaba operaciones de transferencias monetarias entre EEUU y México desde 1994, pero fue en septiembre de 2004 cuando logró establecerse definitivamente en el país gracias a la adquisición de Valley Bank y sus cuatro sucursales californianas.

En 2005, BBVA llevó a cabo su siguiente adquisición, el banco fronterizo de Texas, Laredo National y a finales de 2006, el Texas State Bank y el State National Bank. Con la adquisición de estos tres, la estrategia de BBVA pasó de estar centrada principalmente en la población hispana a adoptar un enfoque general del mercado.

Fue en febrero de 2007 cuando realizó su mayor adquisición en Estados Unidos, la compra de Compass Bank por unos 10.000 millones de dólares. Y lo hizo después de ampliar capital (3.800 millones) y vender el 5% que tenía en Iberdrola. A cambio, ganaba presencia en seis estados de EEUU, 422 sucursales y triplicaba el volumen de activos del banco.

A finales de 2008 se integraron los tres bancos texanos en este último y BBVA paso a controlar más de 600 oficinas en el país. Además, se convirtió en el tercer banco extranjero. En junio de 2019, BBVA unificó su marca en todo el mundo y BBVA Compass pasó a llamarse BBVA.

Tras la venta a PNC Bank, BBVA no se desprenderá de todo el negocio. Se queda el broker dealer (BBVA Securities) y la sucursal de Nueva York, a través de los cuales seguirá prestando servicios de banca corporativa y de inversión a sus grandes clientes corporativos e institucionales. Adicionalmente, mantendrá la oficina de representación en San Francisco y el fondo de inversión en ‘fintech’ Propel Venture Partners.

EEUU, MENOS PESO

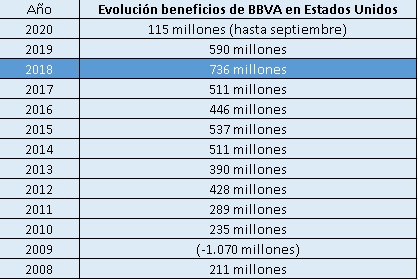

BBVA cerró su mejor año en Estados Unidos en 2018. Ese ejercicio aportó unas ganancias de 736 millones euros y supuso el 12,6% del beneficio del Grupo. No había registrado cifras similares en una década.

Sin embargo, en 2019, las cuentas del Grupo se vieron lastradas precisamente por este país. Al igual que ya había ocurrido en 2011 y 2009. Lo curioso es que en el informe anual tampoco se mostraron optimistas para 2020 y eso, antes de que llegara la pandemia del covid-19.

“En Estados Unidos, es probable que el crecimiento siga moderándose en el corto plazo por el mal desempeño de la inversión, así como el freno sobre las exportaciones por la desaceleración global y la fortaleza del dólar a pesar de una política monetaria más acomodaticia” explicaban.

En aquel momento pronosticaban que la economía estadounidense se desaceleraría este año hasta el 1,8%. Pero en junio, las previsiones de BBVA ya eran de que el PIB caería alrededor de un 5,1% en 2020.

Según destacaba el banco, las consecuencias del coronavirus estaban creando una confluencia de “fuertes choques” de oferta y demanda sobre la economía estadounidense. En principio, “el impacto económico directo debería ser grande, pero temporal”. Sin embargo, los efectos secundarios del shock financiero y de la caída de la actividad en la economía real “podrían implicar consecuencias más profundas y una recuperación más lenta”, adelantaban.

BBVA no quiere esperar a que se recupere la actividad en el país. A cierre de septiembre, la entidad ya redujo su beneficio un 75,8% en EEUU. Ahora prefiere centrarse en crecer en España, que es su tercer mercado tras México y Turquía.