Aleksandra Gjorgievska y Ruth David para Bloomberg

Las cosas van a mejorar para el mercado de ofertas públicas iniciales de Europa en 2018.

A medida que las empresas como Siemens y Deutsche Bank se preparan para aprovechar la demanda de los inversores con más de mil millones de dólares en ventas de acciones, los analistas esperan otro año ocupado en los mercados de capital accionario.

El optimismo sobre el crecimiento económico probablemente permitirá que las preocupaciones políticas se hagan a un segundo plano, incluso cuando las negociaciones entre el Reino Unido y la Unión Europea sobre la separación de Gran Bretaña del bloque se acumulan.

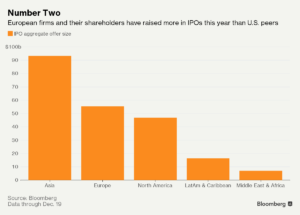

La región ha tenido una sólida actuación en 2017: las empresas y sus accionistas han recaudado cerca de 55.000 millones de dólares (46.355 millones de euros) en ofertas públicas iniciales hasta la fecha, según datos compilados por Bloomberg, de aproximadamente 37.000 millones de dólares en el mismo período de 2016 y eclipsando a sus pares en Norteamérica.

El lanzamiento de Europa en un año salpicado de importantes elecciones regionales además de las negociaciones Brexit muestra que los inversores están dispuestos a evaluar las ventas de acciones individuales impávidos por incertidumbres más amplias, según Ken Odeluga, analista de City Index en Londres.

«Esperamos que la actividad de OPI 2018 supere la de 2017 y sea más diversa en términos de geografía, sectores, activos de patrocinador y recortes corporativos«, escribió por correo electrónico Achintya Mangla, jefe de mercados de capital de EMEA en JPMorgan Chase. «Un entorno de mercado más constructivo ayuda a construir una cartera muy sólida».

Estas son algunas de las OPI más grandes que los inversores esperan en 2018, incluyendo nombres de África y Medio Oriente que consideran lanzarse en bolsas europeas (en orden alfabético):

Adyen BV

La empresa holandesa Adyen, respaldada por Silicon Valley, considera una oferta pública inicial el próximo año, dijeron este mes fuentes familiarizadas con el asunto. No se tomaron decisiones definitivas y la compañía podría elegir permanecer en privado por más tiempo.

Parte de Avast podría incluirse en una transacción de hasta 1.000 millones de dólares, aunque aún no se ha tomado una decisión

Iconiq Capital, una firma multifamiliar de gestión patrimonial cuyos inversores han incluido al presidente ejecutivo de Facebook, Mark Zuckerberg y al cofundador y director ejecutivo de Twitter, Jack Dorsey, invirtió en Adyen en 2015, valorándola en 2.300 millones de dólares en ese momento.

Avast Software

Avast Software, el fabricante de software antivirus propiedad de capital privado, ha contratado a Rothschild mientras explora una OPI, indicaron el mes pasado fuentes familiarizadas con el asunto.

Parte de Avast podría incluirse en una transacción de hasta 1.000 millones de dólares, aunque aún no se ha tomado una decisión. Una venta podría valorar a la compañía en alrededor de 4.000 millones de dólares, según Reuters.

Belfius Bank

El gobierno de Bélgica eligió bancos de inversión para asesorar sobre una oferta pública inicial para Belfius que fuentes allegadas al asunto dijeron que podrían recaudar unos 2.500 millones de euros.

Bank of America, Citigroup, JPMorgan y UBS Group trabajarán con los bancos locales en la venta de acciones. Es probable que la cotización valore al prestamista en más de 8.000 millones de euros en base a un múltiplo de aproximadamente 0.9 veces su valor contable y probablemente tenga lugar el próximo año.

B & S BV

B & S considera una oferta pública inicial que podría valuar al mayorista holandés de bienes de consumo en alrededor de 2.000 millones de euros, comentaron fuentes familiarizadas con el asunto en septiembre.

ABN Amro Group, ING Groep y Morgan Stanley han sido seleccionados para trabajar en la venta, junto con Deutsche Bank y Cooperatieve Rabobank. Una OPI en Amsterdam podría recaudar más de 500 millones de euros.

Chipita

El grupo saudita The Olayan Group ha considerado una oferta pública inicial para Chipita que podría valorar al fabricante griego de productos horneados en alrededor de 1.000 millones de euros, dijeron en noviembre personas familiarizadas con el asunto.

Deutsche Bank espera recaudar cerca de 2.000 millones de euros de la venta de una cuarta parte de su negocio de gestión de activos

Olayan ha considerado lugares como Londres para una oferta pública inicial en 2018, aunque no se tomaron decisiones finales y los planes podrían cambiar.

Deutsche Bank Asset Management

Deutsche Bank espera recaudar cerca de 2.000 millones de euros de la venta de una cuarta parte de su negocio de gestión de activos en una OPI, señalaron el mes pasado fuentes privadas.

La oferta parcial valoraría la unidad en alrededor de 8.000 millones de euros y representaría sustancialmente todo el capital que el banco esperaba recaudar mediante la venta de activos en virtud de un plan de reestructuración presentado en marzo.

Econet

El grupo africano de telecomunicaciones Econet considera vender acciones en la Bolsa de Londres el año próximo con una valuación de alrededor de 8.000 millones de dólares después de combinar activos nuevos y existentes, se reveló el mes pasado.

GEMS Education

El operador de una escuela privada respaldado por LP de Blackstone Group, GEMS Education, planea contratar bancos de inversión, incluyendo Bank of America y Credit Suisse Group para una oferta pública inicial en Londres el próximo año, dijeron este mes fuentes allegadas.

GEMS podría obtener una valoración de alrededor de 4.000 millones de dólares o más en una venta de acciones, se comentó en junio.

Hunkemoeller

Carlyle Group, propietaria de la marca holandesa de lencería y trajes de baño Hunkemoeller, trabaja con asesores de Rothschild, ya que considera una oferta pública inicial para la empresa en Amsterdam, se dijo en noviembre.

MRH GB que podría valorar el negocio en alrededor de 1.500 millones de libras

Una oferta pública inicial es una alternativa posible a una venta parcial o total del negocio, que también se ha puesto en la mesa. Una venta de Hunkemoeller podría valorar el negocio en alrededor de 600 millones de euros.

Knorr-Bremse

El fabricante alemán de frenos de camiones Knorr-Bremse seleccionó a JPMorgan y Deutsche Bank para dirigir una OPI, observaron algunas fuentes. La venta de acciones podría valorar a la empresa en 15 billones de euros, según la fuente, y es probable que suceda el año próximo en Frankfurt.

MRH GB

Lone Star Funds ha considerado una oferta pública inicial del operador de estaciones de servicio del Reino Unido. MRH GB que podría valorar el negocio en alrededor de 1.500 millones de libras.

Sky News informó en noviembre que Lone Star Funds contrató banqueros en Citi, JPMorgan y Numis Securities para supervisar la salida a bolsa de Londres, y que la salida a Bolsa está prevista para el próximo año, aunque todavía no se conocen los plazos ni la decisión definitiva.

Siemens Healthineers

Siemens incluirá su unidad de salud en Frankfurt en la primera mitad de 2018 en lo que se convertirá en una de las mayores OPI alemanas en la historia reciente. La alta liquidez y la importancia de Frankfurt como lugar de operaciones, en particular después de la decisión del Reino Unido de abandonar la UE, fueron las razones detrás de la decisión de incluir allí, dijo la compañía en noviembre.

Toda la división podría valorarse en 30.000 millones de euros a 40.000 millones de euros, según Bloomberg Intelligence, lo que implica que las acciones cotizadas valdrían entre 4.500 millones de euros y 10.000 millones de euros.

Sok Marketler Ticaret

Yildiz Holding AS, el dueño de los chocolates Godiva, planea vender acciones en su unidad de tiendas de descuento turco Sok Marketler Ticaret a través de una OPI en Londres que puede valorar a la compañía en 3.000 millones de dólares o más, se reveló en noviembre.

La compañía biofarmacéutica danesa Symphogen considera una oferta pública inicial que podría valorar el negocio en hasta 1.000 millones de dólares

Yildiz, que posee una participación mayoritaria en el minorista con sede en Estambul, mantiene conversaciones con bancos internacionales y puede elegir tres o cuatro para administrar la venta.

Springer Nature

Los propietarios de Springer Nature, el editor de las revistas científicas Nature y Scientific American, eligieron a JPMorgan y Morgan Stanley para trabajar en una oferta pública inicial que podría valorar el negocio en unos 8.000 millones de euros. El anuncio podría tener lugar en Frankfurt el próximo año, apuntaron las fuentes, y la compañía también podría considerar una venta.

Symphogen

La compañía biofarmacéutica danesa Symphogen considera una oferta pública inicial que podría valorar el negocio en hasta 1.000 millones de dólares, señalaron el mes pasado algunas fuentes.

Symphogen, que desarrolla mezclas de anticuerpos recombinantes, habla con los asesores sobre una venta de acciones el próximo año. La valoración final podría cambiar dependiendo de la demanda de los inversores y Symphogen podría optar por permanecer en privado por más tiempo.

Testa Residencial Socimi

Los propietarios de Testa Residencial Socimi eligieron a Credit Suisse, Goldman Sachs Group Inc. y JPMorgan para dirigir la oferta pública inicial de la compañía de bienes raíces.

Testa podría cotizar en Madrid ya en la primera mitad del próximo año y valorarse en 2.000 millones de euros en una oferta pública inicial.

La OPI podría recaudar alrededor de 800 millones de euros y Banco Santander también ha sido seleccionado para un papel principal.

Varo Energy

El operador de petróleo Vitol Group y la firma de capital privado Carlyle Group ordenaron a los bancos que preparen una oferta pública inicial para Varo Energy que podría valorar al refinador europeo y al operador de la estación de servicio en unos 2.000 millones de euros.

La compañía trabaja con bancos de inversión para una oferta pública inicial de Londres en los próximos meses

Credit Suisse, Deutsche Bank e ING han sido contratados para la cotización, mientras que ABN Amro ha sido nombrado asesor independiente sobre el posible acuerdo. Se espera que Varo cotice en la Bolsa de Valores de Amsterdam.

Vivo Energy Investments

Vivo Energy Investments, una empresa conjunta entre Vitol y la firma de capital privado africana Helios Investment Partners, considera una cotización bursátil.

La compañía trabaja con bancos de inversión para una oferta pública inicial de Londres en los próximos meses que podría valorarlo en más de 3.000 millones de dólares, dijo el Wall Street Journal en octubre, citando fuentes no identificadas familiarizadas con el asunto.