Craig Giammona para Bloomberg

En una industria de alimentos envasados que sufre de una demanda débil y un cambio en los gustos de los consumidores, todavía hay una apuesta segura: los snacks salados.

Las patatas fritas, las palomitas de maíz y otras comidas similares se han mantenido como ventas fuertes, incluso cuando otras categorías languidecen. Y eso es justamente lo que impulsa las estrategias de fusiones y adquisiciones de las compañías, específicamente de Campbell Soup y Hershey, que -individualmente- anunciaron acuerdos este lunes que apuntan justamente a eso.

Campbell está adquiriendo Snyder’s-Lance por unos 4.900 millones de dólares (4.160 millones de euros) en efectivo, añadiendo a su cartera las patatas fritas de Cape Cod, los pretzels de Snyder y las palomitas de maíz Pop Secret. Hershey, entre tanto, está comprando Amplify Snack Brand por aproximadamente 921 millones de dólares (781 millones de euros). La empresa es conocida por su palomitas de maíz SkinnyPop.

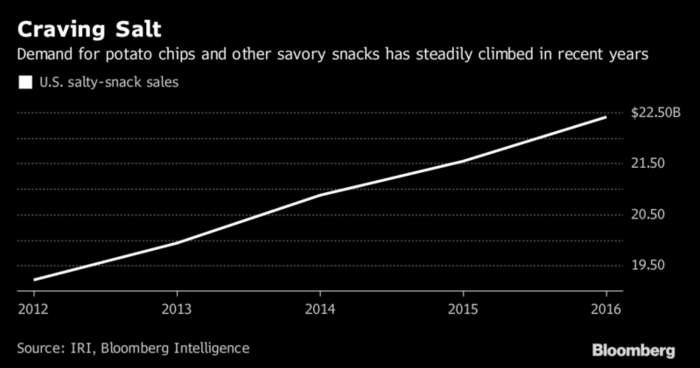

No es coincidencia que los dos negocios se dirijan a la misma categoría, indicó Ken Shea, analista de Bloomberg Intelligence. “Es un grupo que ha estado creciendo constantemente”, afirmó.

Campbell y Hershey ocupan diferentes partes del supermercado, pero sus principales productos sufren una forma similar de estancamiento. La sopa enlatada ha perdido la predilección de muchos estadounidenses, lo que ha llevado a Campbell a una depresión de tres años. En Hershey, la gerencia está lidiando con golosinas azucaradas volviéndose más tabú, especialmente su chocolate con leche característico.

Cambio de gustos

A medida que los gustos cambian, las 10 empresas más grandes de alimentos envasados en los Estados Unidos han visto cómo se han evaporado unos 17.000 millones de dólares (14.430 millones de euros) en ingresos en los últimos tres años.

Los consumidores buscan más alimentos frescos, que normalmente se encuentran en el perímetro de los supermercados. Los cereales para el desayuno y otros alimentos básicos de larga duración son cada vez más excluidos de los carritos de supermercado.

A pesar de que las patatas fritas y los pretzels no se consideran saludables, siguen siendo populares entre los estadounidenses que buscan conveniencia. También, el consumo de palomitas de maíz, como las SkinnyPop, ha aumentado en los últimos años.

Campbell espera que el trato con Snyder’s-Lance comience a sumarse a las ganancias para el año fiscal 2019, que finaliza en julio de ese año. La compañía con sede en Camden, Nueva Jersey, ya ha visto el poder de los aperitivos salados dentro de su línea actual. Mientras la sopa se ha desplomado, las ventas de sus galletas Goldfish han ayudado a impulsar los resultados.

“Esta adquisición transformará dramáticamente Campbell”

Aumento en las acciones

Las acciones de Campbell subieron 2,1% a 50,64 dólares (42,99 euros) este lunes, tras el anuncio. Las de Snyder’s-Lance aumentaron 6,9% a 50 dólares (42,44 euros). Los títulos de Hershey crecieron 0,7% a 114,94 dólares (97,57 euros). Y los de Amplify ganaron 71% a 11,95 dólares (10,14 euros), cerca de su precio de transacción de 12 dólares (10,19 euros) por acción.

“Esta adquisición transformará dramáticamente Campbell, cambiando nuestro centro de gravedad”, señaló la presidenta ejecutiva Denise Morrison en un comunicado este lunes.

Campbell ha tropezado en intentos anteriores para actualizar sus marca, particularmente con un impulso a la comida fresca. En 2012 la compañía compró Bolthouse Farms. Desde entonces se ha visto afectada por un retiro de productos y dificultades en el negocio de cultivo de zanahorias.

En julio, Campbell anunció un acuerdo de 700 millones de dólares (594 millones de euros) para comprar Pacific Foods of Oregon, que produce sopas y caldos orgánicos. También invirtió 10 millones de dólares (8,49 millones de euros) en un nuevo kit de comidas a principios de este año. A través de esa asociación, Campbell ha comenzado a promocionar recetas en las que se usan sus productos.

Hershey está pagando una prima de 71% para Amplify, con sede en Austin, Texas, que también fabrica las patatas fritas de Tyrrell, y las barras de proteína Oatmega. Amplify ha tenido problemas en sus más de dos años como un negocio que cotiza en bolsa. Tiene una deuda de alrededor de 600 millones dólares (509 millones de euros) y había perdido más de la mitad de su valor desde su oferta pública inicial en 2015.

Rechazo a Mondelez

La medida de Hershey indica que la nueva gerente general, Michele Buck, se toma en serio la ampliación de la imagen de la compañía, comentó en una nota el analista de Susquehanna International Group, Pablo Zuanic.

Hershey rechazó una oferta pública de adquisición de Mondelez el año pasado

También refleja el compromiso del gigante de la barra de chocolate de ser un comprador, en lugar de una venta. Hershey rechazó una oferta pública de adquisición de Mondelez International el año pasado.

Hershey marcó su alejamiento del chocolate a principios de 2015, cuando adquirió Krave Pure Foods, un fabricante de carne de vacuno premium con aproximadamente 35 millones de dólares (29,71 millones de euros) en ventas.

Krave, con sede en el país del vino de California, colocó a Hershey en la categoría de rápido crecimiento y le dio acceso a la compañía a los clientes de Whole Foods. Hershey ha dicho que Krave podría ser una marca de 500 millones de dólares (424 millones de euros).

El objetivo es generar 2.000 millones de dólares en ingresos con los snacks y el acuerdo de este lunes debería ayudar a Hershey a acercarse a ese objetivo general. “Muestra el compromiso de la administración con su estrategia”, aseguró Zuanic.