Manuel Baigorri y Alex Barinka para Bloomberg

Europa, a menudo rezagada en comparación con los Estados Unidos en materia de fusiones y adquisiciones, ha resultado ser el punto caliente de los acuerdos en 2017.

Una perspectiva económica más estable y una confianza creciente en Europa han impulsado la actividad de negociación en la región, mientras que en los Estados Unidos la batalla no resuelta para bajar las tasas impositivas corporativas, más una baja en los acuerdos exitosos han contribuido a menores volúmenes.

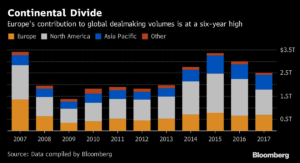

Los compradores han anunciado 680.000 millones de dólares (578.000 millones de euros) en adquisiciones dirigidas a empresas europeas en 2017, un 23% más que el año pasado, según datos compilados por Bloomberg.

El año termina con una alta nota tanto para los pretendientes europeos como para los objetivos. Atos realizó el lunes una oferta por 5.100 millones de dólares (4.336 millones de euros) para Gemalto. Apenas unas horas más tarde, Unibail-Rodamco dio a conocer su compra de Westfield de Australia por casi 16.000 millones de dólares (13.606 millones de euros).

Por el contrario, el valor de los acuerdos anunciados en América del Norte ha caído casi un 30% a 1,1 billones de dólares en 2017, el más bajo desde 2013, y Asia muestra una línea bastante plana en 626.000 millones de dólares.

Mientras que América del Norte todavía representa el 44% de los volúmenes globales de fusiones y adquisiciones, eso es casi una décima desde el año pasado y la proporción más pequeña desde 2010. Europa, por su parte, está en un máximo de seis años, contribuyendo con el 27% del total de acuerdos.

Se han anunciado solo 2,5 billones de dólares en fusiones y adquisiciones, muy por debajo de las cifras de 3 billones de dólares registradas en 2015 y 2016

«Europa atraviesa un período de resurgimiento económico y esto continuará hasta 2018», dijo William Rucker, director ejecutivo de Lazard en el Reino Unido. «Las condiciones macroeconómicas apoyan la actividad de fusiones y adquisiciones y la confianza empresarial ha vuelto«.

A pesar del aumento, los volúmenes mundiales de fusiones y adquisiciones siguen en camino para el año más lento desde 2013. Se han anunciado solo 2,5 billones de dólares en fusiones y adquisiciones, muy por debajo de las cifras de 3 billones de dólares registradas en 2015 y 2016. Adquisiciones extranjeras de empresas chinas, en particular, han disminuido significativamente desde que los negociadores luchan por hacer frente a controles de capital más estrictos y contrapartes cada vez más precavidas.

El año comenzó con algunos de los mayores negocios europeos. El fabricante de lentes francés Essilor International acordó comprar Luxottica Group, el productor italiano de gafas de sol Ray-Ban, por alrededor de 24.000 millones de dólares. Johnson & Johnson compró la firma suiza de biotecnología Actelion por 30.000 millones de dólares.

El resultado de otros mega acuerdos europeos no estará claro hasta el próximo año. Un ganador aún no se ha decidido en la carrera por el operador español de peaje Abertis Infraestructuras, que es buscado por las italianas Atlantia y Hochtief, la unidad alemana del fabricante español. Aún así, los negociadores son optimistas de que 2018 continuará la tendencia.

Campeones europeos

«Con el crecimiento económico en buen camino y buenas condiciones de financiación, tendremos un buen año de fusiones y adquisiciones en Europa en 2018 a medida que las empresas intenten crear campeones en el continente«, dijo Alison Harding-Jones, directora de Citigroup en Londres de fusiones y adquisiciones para Europa, Medio Oriente y África, dijo en una entrevista telefónica. «Los CEO se han dado cuenta de la necesidad de formar competidores europeos más grandes y fuertes para competir a nivel mundial».

Más allá de las fusiones, un factor clave para las fusiones y adquisiciones en todos los sectores este año es la venta de activos, dijo Paul Hammes, líder global de desinversión de la consultora EY. «Los CEO están reorientando su estrategia y eliminando unidades que ya no encajan con el negocio principal de la compañía«, señaló.

CVS Health esperó hasta diciembre para anunciar su acuerdo de 68.000 millones de dólares para comprar Aetna

En los Estados Unidos, Las empresas se alejaron de las fusiones y adquisiciones a gran escala, ya que pasaron gran parte del año esperando ver cómo se vería el cumplimiento normativo bajo el presidente Donald Trump y si la administración podría cumplir las promesas de revisar el código tributario. En 2017 se anunciaron solo tres transacciones en Norteamérica, valoradas en más de 30.000 millones de dólares, todas desde septiembre.

«La primera mitad de 2017 fueron acuerdos tácticos más pequeños en los Estados Unidos, donde la segunda mitad está impulsada por grandes cambios en las estructuras de la industria«, dijo Michael Carr, codirector mundial del grupo de fusiones y adquisiciones de Goldman Sachs Group. «Si la estructura de su industria cambia, debe adelantarse o responder rápidamente».

Aetna y Disney

CVS Health esperó hasta diciembre para anunciar su acuerdo de 68.000 millones de dólares para comprar Aetna después de que una demanda antimonopolio de la era Obama obligó a la aseguradora a abandonar su adquisición de Humana. La persecución de Walt Disney a Fox podría anunciarse esta semana.

La oferta de 105.000 millones de dólares de Broadcom por Qualcomm sería el acuerdo tecnológico más grande del que se tenga registro si se lleva a cabo el próximo año.

La oleada de ofertas más grandes a fines de año podría continuar en 2018, especialmente para las compañías que buscan crecimiento o en las industrias que ven una interrupción generalizada, según Carr.

La incertidumbre no siempre perjudica la negociación, sólo miremos el Reino Unido. Incluso en medio de la confusión causada por la salida del país de la Unión Europea, la negociación aumentó 9.5% este año a 176.000 millones de dólares, aunque el crecimiento es más bajo que la mayoría de los otros países europeos .

Cerberus Capital Management invierte 4.700 millones de dólares en activos inmobiliarios del banco español Bilbao Vizcaya Argentaria

España lidera el grupo. Los acuerdos que involucran objetivos españoles totalizaron casi 115.000 millones de dólares en 2017, el más alto en una década, muestran los datos de Bloomberg.

Además de la potencial adquisición de Abertis, Cerberus Capital Management invierte 4.700 millones de dólares en activos inmobiliarios del banco español Bilbao Vizcaya Argentaria.

«Mientras que el Reino Unido se ha quedado atrás en términos de fusiones y adquisiciones en medio de incertidumbres políticas y regulatorias, Europa es visto como un mercado atractivo en este momento«, dijo Luca Ferrari, jefe de fusiones y adquisiciones para Europa, Medio Oriente y África del Bank of America.