Allá por 2007, un conocido banquero español hizo la siguiente predicción: nos viene encima una crisis que durará por lo menos una década. Por aquel entonces, hubo quien no creyó sus palabras. No porque hablara de crisis, que ya estaba a las puertas. Más bien por la longitud de la misma. A partir de entonces, términos como tipos de interés, deuda, o estímulos monetarios, han sido tan comunes como el pan nuestro de cada día.

¿Qué ha cambiado en estos diez años? Por ejemplo, en las economías desarrolladas, la relación entre los consumidores y aquellos bienes y activos que formaban parte de su día a día. Una transformación que se ha acentuado con la llegada de los llamados millennials (o generación Y).

Según el estudio ‘The decline of the driver’s license’, cada vez más las nuevas generaciones no tienen como prioridad sacarse el carné de conducir. Prefieren usar otros servicios como Uber o Lyft. Otro dato curioso es que, en el Reino Unido, el porcentaje de jóvenes entre 25 y 29 años que adquieren una casa, ha descendido desde el 55% en 1996, al 29% en 2015, según el Instituto Nacional de Estadística Británico (ONS). ¿Qué quiere decir? Que prefieren alquilar a comprar.

En España, siempre se ha preferido ser propietario de una vivienda, a alquilarla. Amor al terruño. Sin embargo, las cifras se están acercando. Así, y según el estudio ‘Visión de los españoles sobre el mercado de la vivienda’, de Fotocasa, el 30% prefiere ya arrendar, y el 37%, comprar. El porcentaje restante, duda. ¿La razón? Quizás porque un elevado porcentaje de la población no puede ser propietaria. Aquí, y en el mundo mundial.

“No es un cambio de actitud, sino una consecuencia de la respuesta de los bancos centrales a la crisis financiera mundial”, afirma Nick Clay, gestor del BNY Mellon Global Equity Income Fund. Todos los activos se han disparado: coches, vino, arte, bonos, casas… Y los salarios no lo han hecho en la misma proporción. Al contrario. Si en la década de los 80 del pasado siglo XX, las rentas más bajas fueron las más favorecidas, hoy es todo lo contrario.

Tipos de interés normalizados

“El discurso dominante entre los banqueros centrales es que la expansión cuantitativa (QE) y otras medidas de estímulo eran la única respuesta posible a la crisis financiera mundial”, resalta Nick Clay. ¿Qué sucede ahora? La recuperación ha llegado, aunque el experto la califica de “mediocre”. Y añade: “Los tipos de interés pueden volver a normalizarse y los programas de compras de activos pueden ir retirándose”.

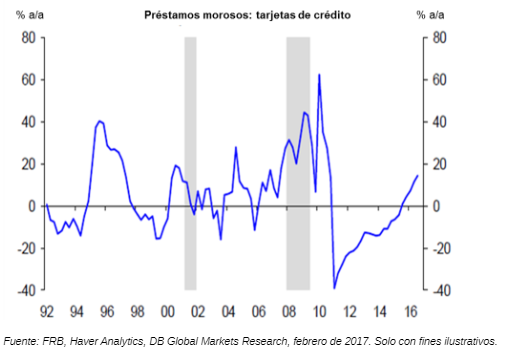

Una buena noticia que tiene su lado oscuro: la deuda. Gobiernos, empresas y consumidores se han endeudado hasta el cuello. Y no han pensado en lo que podría suceder más adelante. En cuanto comiencen a subir los tipos, aunque lo hagan de forma ligera, habrá dificultades para hacer frente a los compromisos adquiridos. Ya está pasando: en Estados Unidos, ocho millones de ciudadanos llevan un retraso de más de noventa días en la letra de su vehículo.

“En un futuro no muy lejano estos altos niveles de endeudamiento podrían convertirse en un problema grave”, advierte Clay. Por mucho que Janet Yellen (FED) o Mario Draghi (BCE) quieran hacer la vista gorda, o lavarse las manos como Poncio Pilatos, retirar las medidas de estímulo traerá consecuencias. “Pensar que el proceso de normalización y el fin de la dependencia de los bancos centrales se llevará a cabo sin mayor problema resulta extremadamente ingenuo”, aclara el gestor de BNY Mellon.

La situación es preocupante. Las economías más representativas se ven fuertemente afectadas por el coste de la deuda, los tipos de interés o el valor de los activos. “El mundo adicto al crédito que los bancos centrales han ayudado a crear depende de que los precios de los activos sigan altos”, sostiene Nick Clay.

¿Qué sucedería si los mercados se tambaleasen como un flan? ¿Qué pasaría si el crecimiento económico comenzara a echar el freno? Pues que volverían a las andadas, aplicando medidas de estímulo e inyectando liquidez. De nuevo, los tipos de interés volverían a tomar protagonismo. “En su intento por controlar el sistema, han acabado haciéndolo más frágil, no más seguro. La montaña de deuda es ahora más grande que en 2007”, concluye Clay.