El mito de la gestión activa se cae en pedazos a medida que el mercado alcista de la renta variable se mantiene gracias a la inundación de liquidez que han provocado los Bancos Centrales en los mercados financieros. Los gestores de Fondos de Cobertura están viviendo un periodo tenebroso donde los retiros de los clientes y los rendimientos mas que mejorables han desmontado los mitos de los gestores estrella.

El ultimo Hegde Fund en caer, treinta años después de su creación, ha sido Moore Capital Management. El fondo liderado por el veterano gestor Louis Bacon ha cerrado sus puertas a inversores externos, esta devolviendo el dinero y deshaciendo las posiciones que tiene, después de años de rendimientos calamitosos en sus inversiones en bonos, acciones, divisas y otros instrumentos financieros.

Su retiro es uno de los mas sonados de la industria financiera y Bacon en su carta a los inversores ha señalado los motivos: «La intensa competencia por el intercambio de talento, junto con la presión de los clientes sobre los fees que cobramos para que bajen, ha llevado a un modelo de negocio desafiante para fondos de múltiples administradores como el nuestro», escribió Bacon en una carta a los inversores revelada por el Financial Times-, indicando que a partir de ahora se dedicara a gestionar su propio capital: «Nuestro cambio a gestionar activos con fondos propios nos permitirá ser más oportunistas en la adquisición de talento para la inversión y más competitivos con aquellos que tienen una estructura que depende de los fondos de terceros «.

El fondo de cobertura de Moore Capital Management maneja 8.9 mil millones de dolares y en su misiva Bacon destaca el rendimiento anualizado neto de MCM del 17,6 por ciento en los 30 años de la empresa, calificándolo como un récord: «Seguimos orgullosos de haber entregado un rendimiento acumulado de más del 21000 %». La firma, con sede en Nueva York, que espera devolver la mayor parte de su capital externo en el primer trimestre del próximo año, consolidará sus tres fondos emblemáticos en un fondo propietario para administrar el dinero interno. La carta citaba «resultados decepcionantes de estos fondos de los últimos años», pero decía que «nuestro historial a largo plazo es uno del que nos sentimos orgullosos».

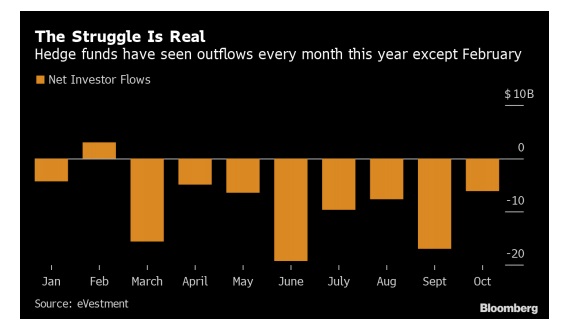

El caso de Moore Capital Management no es un caso aislado en la industria financiera. Los inversores siguen castigando a los fondos de cobertura. Los gestores sufrieron el octavo mes consecutivo de retiros de clientes en octubre, el período más largo de retiros desde la crisis financiera de 2008, según un informe de eVestment de esta semana dado a conocer por Bloomberg.

Los inversores obtuvieron alrededor de 6.2 mil millones de dolares de retorno de la industria el mes pasado, una mejora ligera mejora desde septiembre de este mismo año, pero, en general, la tendencia continúa siendo negativa:los retiros de capital en 2019 han alcanzado los 87.9 mil millones de dolares, más del doble que el total del año pasado.

Los fondos de alto riesgo no consiguen remontar el vuelo a medida que los clientes se rebelan contra las altas tarifas y el rendimiento deficiente. Los fondos de cobertura han quedado relegados en el mercado alcista de este año, ganando 6.7% hasta octubre, según datos compilados por Bloomberg, mientras el S&P 500 alcanzó un 23%, incluyendo la reinversión de dividendos, en ese mismo período. Las retiradas de inversores de los Hegde Funds han superado a los nuevos participantes durante cuatro años consecutivos, y varios nombres emblemáticos han cerrado fondos o han devuelto el capital a los inversores, como es el caso de Moore Capital Management.