José Antonio Tazón, presidente no ejecutivo de Amadeus, siempre tendrá en su debe que por desconfianza hacía su propia empresa ha visto evaporarse más de 110 millones de euros. La razón es que a lo largo de la última década se ha dispuesto a vender la mayor parte de los títulos que poseía, sin atender a la revalorización a la que apuntaba la compañía. Pero que nadie se lleve a engaños. A pesar de ello, sigue siendo uno de los directivos del Ibex 35 que más ceros en su cuenta corriente posee, gracias a dichas transmisiones y al sueldo recibido a lo largo de sus años en el poder.

La estrategia que ha seguido Tazón, que nunca ha querido hablar al respecto, ha sido la de vender, cuanto antes mejor, el mayor número de participaciones que poseía de la compañía que él mismo fundó. Una lógica contraria a la que los inversores exigen a los dirigentes de las compañías. En concreto, el presidente de Amadeus ha ejecutado hasta 40 órdenes de venta de acciones desde que el 5 de mayo de 2010 vendiera su primer paquete, de 976.510 acciones, hasta el pasado 13 de noviembre que efectuó su última venta. En total, el dirigente de la tecnológica ha vendido 1,93 millones de acciones a un precio medio de 18,17 euros, por lo que ha ingresado cerca de 30 millones de euros. Nada mal. Además, todavía le quedan 205.000 títulos más.

Aun así, a pesar del éxito para su bolsillo, el Tazón directivo siempre ha funcionado de manera inversa a lo exigen los mandamientos de los inversores. De hecho, su actitud vendedora contradice la denominada doctrina del ‘Skin in the Game‘ a la que ya hacía referencia el padre de la inversión, Benjamin Graham, y que se ha popularizado tras la publicación, por parte de Nassim Taleb, del libro con el mismo nombre. El propio autor explica en su obra en pocas palabras la filosofía: «Nunca le pidas a nadie su opinión, pronóstico o recomendación. Simplemente pregúntale que tiene o no tiene en su cartera».

En definitiva, que se trata de que dar valor aquel proverbio que decía aquello de ‘hechos y no palabras‘, puesto que cuando no te juegas nada (o estás vendiendo participaciones) ya estás mostrando qué esperas que ocurra en el futuro. Incluso el inversor más famoso del mundo, Warren Buffett, nunca ha ocultado su importancia al hacer referencia siempre, en cada presentación de resultados, que «la mayoría de nuestros directores tienen una porción significativa de su patrimonio invertido en la Berkshire Hathaway». El problema para Tazón no ha sido tanto el de decidir vender o dar ejemplo, que cada uno es libre, sino que su estrategia ha sido la menos favorecedora para sus intereses.

La realidad es que, si hubiera confiado realmente en la compañía que dirigía, Tazón habría regado su cuenta bancaria con unos cuantos ceros más. Así, si en lugar de concentrar el 90% de las ventas de títulos durante el 2010, 2012 y 2013 les hubiera mantenido en cartera en la actualidad, el valor que alcanzaría sería cercano a los 140 millones de euros. Incluso si hubiera decidido vender a lo largo del 2018 o 2019, dada la mala situación que atravesaban las aerolíneas, podría haberse acercado a dicha cantidad. Por lo que técnicamente, las ansias (o el miedo dada la situación económica que atravesaba el país en aquellos momentos) le ha privado al presidente de Amadeus de consolidarse como uno de los pocos directivo multimillonarios españoles.

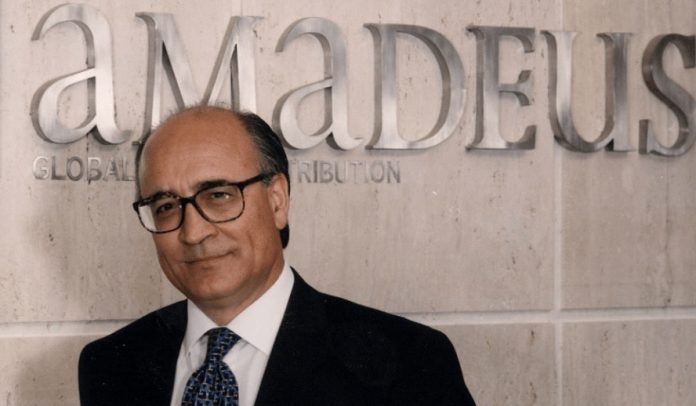

AMADEUS Y TAZÓN, PERFILES QUE PASAN DESAPERCIBIDOS

Tanto Tazón como Amadeus comparten una cualidad casi única para las dimensiones de cada perfil, uno de los directivos más acaudalados del país y una de las grandes empresas del Ibex (llegó a superar a BBVA), la de la indiferencia con el gran público. De hecho, el leridano, que es ingeniero de telecomunicaciones, nunca aparece en las listas de los grandes directivos del selectivo español. Mientras que, por su parte, la compañía durante muchos años nunca figuró como un valor a seguir por los analistas pese a que desde hace muchos años presentaba unas cifras financieras sólidas y un modelo de negocio que recuerda, quizás en Europa solo comparte ese honor la alemana SAP, al de las grandes tecnológicas estadounidenses.

Quizás ese es el punto más conflictivo de la historia, que el propio presidente de la compañía no fuera consciente del potencial de la misma. Más si cabe, cuando el propio Tazón fue el responsable máximo de la creación de la gran fortaleza de la firma: su plataforma de intermediación. A medida que se fue desarrollando, desde sus inicios en 2008, logró potenciar la posibilidad de poder comparar y contratar rápidamente billetes de transportes en países desconocidos. La herramienta, inédita hasta ese momento, se convirtió en una herramienta esencial de cara a la personalización y gestión de viajes. Incluso su otra pata de ingresos, la de ‘Soluciones Estratégicas’ se alimenta de las transacciones procesadas.

Por último, la compañía logra aumentar ingresos sin la necesidad de grandes inversiones. Lo anterior, proporciona una rentabilidad sobre el capital importante, pero sobre todo ayuda, al estar apalancada financieramente, a que su rendimiento frente a fondos propios sea muy alto. Por ejemplo, durante años ha sido tres veces más alta que la de BBVA o Banco Santander. Además, esa necesidad pequeña de reinversión le permite destinar una parte importante del flujo de caja a dividendos. Por lo que su posición financiera es sólida. Todo ello, ayudó a disparar la compañía por sorpresa, a tenor de sus decisiones, para su presidente.