Fue una sorpresa. Esa es la sensación predominante con la que el lunes se despertaba un sector como el de las aerolíneas (y el turismo en general) con el anuncio de la mayor operación de compra de la historia por parte de la británica IAG (Iberia) sobre un rara avis, una aerolínea familiar y la última gran aerolínea española, Air Europa.

Estas auténticas turbulencias tendrán que enfrentarse aún al mayor reto. Tras digerir la noticia, hoy la incógnita es si las autoridades de la Competencia van a bloquear esta operación.

El regulador europeo tiene, en principio, la responsabilidad al considerarse la operación «concentración de dimensión europea» ya que la compañía resultante tendrá un volumen de negocio de más de 5.000 millones de euros. Es posible que la CNMC intente ser el órgano decisor pidiendo al regulador europeo que se inhiba, ya que la mayor parte de las consecuencias recaerían sobre el mercado español.

Los escenarios son diversos y tienen dos enfoques diferentes.

La compañía resultante no origina un monopolio ni problema de competencia en Europa, pero evidentemente, si en España. Por ese motivo está operación se podría valorar desde distinto punto de vista si lo analiza bajo su prisma el regulador europeo o el nacional.

Si la autoridad continental es quién decide, las posibilidades de viabilidad de la operación son mayores.

Si como parece, se inhibe a favor de la CNMC por la trascendencia para el mercado español, puede pasar cualquier cosa, pero la lógica es que haya muchos condicionantes, o incluso se bloquee totalmente la operación. La CNMC es cómo un mono loco con pistolas. Un organismo, tomado por los cargos políticos que silencian a los profesionales que allí trabajan, lo que hace que el ente actúe para muchos, de forma temeraria. Ese es uno de los motivos principales por el que la justicia les enmienda la plana constantemente.

Como conclusión, está operación, genera un evidente problema de competencia aérea en España, donde debería ser inviable que un único operador llegue a tener más del 70% del mercado. Pero los oscuros pasillos de la CNMC son inescrutables, y en ellos puede ocurrir cualquier cosa.

Así, el acuerdo por el cual la familia Hidalgo recibiría unos 1000 millones de euros (en realidad podrían llegar a ser -en virtud de determinadas clausulas adicionales- hasta 1200 millones) está, nunca mejor dicho, en el aire. Lo único seguro es que los Hidalgo recibirán al menos 40 millones de euros, que es la cantidad que Iberia ha comprometido en una cuenta de escrow por si no se pudiera realizar la transacción.

Una curiosidad porque la historia se repite: una clausula similar, en este caso por unos 10 millones de euros, se negoció en su día MásMovil para la compra de Pepephone como indemnización a pagar si no se podía realizar la operación.

Ninguno sabemos si Iberia tendrá que desembolsar 1000 millones de euros y será propietaria de Air Europa, la única operación real que hoy hay sobre la mesa, es la firma de un acuerdo de intenciones con un contravalor de 40 millones de euros.

Es decir, la anunciada operación de compra venta tiene un riesgo cierto en ser una operación fallida, penalizada con 40 millones. Buena en todo caso para la familia Hidalgo.

AIR EUROPA: ¿SERÁ BRITÁNICA O FRANCESA?

Aunque a primera vista pareciera una operación apresurada, la realidad es que el tema se viene tratando desde hace al menos 8 meses cuando Luis Gallego y Pepe Hidalgo se vieron las caras en el domicilio de este último.

Iberia veía con preocupación que la línea aérea de Globalia fuera adquirida por su competidor Air France, que había cerrado un acuerdo de joint venture con Air Europa. Este tipo de acuerdos en el sector aéreo son interpretados como el primer paso de algo mayor. Por ese motivo, Iberia decidió actuar de forma rápida. Por supuesto en estas conversaciones la principal preocupación fueron los órganos reguladores de competencia, y durante estos meses se trabajó en un documento de compromisos con el regulador en el que había varias medidas propuestas, como no subir los billetes durante los primeros años, para contar con una bendición extraoficial inicial.

Un difícil acuerdo y tres protagonistas. Javier y Pepe Hidalgo y Luis Gallego.

En que competencia sea un obstáculo salvable o no, se juega la compañía de Luis Gallego 40 millones de euros. Es meritoria la gestión de Javier Hidalgo que ha dado la vuelta a la empresa para intentar venderla. Air Europa ganaba sólo 5,4 millones en 2017 y 48,8 millones en 2018. Mientras, Pepe Hidalgo, en segundo plano, abatido y a otro ritmo: «Estoy triste, no es el mejor día de mi vida».

La cuota de mercado Iberia pasaría del 58% al 72% tras la asimilación de Air Europa. Si no es un monopolio que venga Dios y lo vea

En la sombra, la novia despechada, Air France, que parecía destinada a hacerse con la línea aérea de la familia Hidalgo. Los franceses, con evidente ataque de cuernos, han declarado que reevaluarán su joint venture con Air Europa. Está operación se anunció el pasado mes de Julio para desarrollar rutas en latino américa, y ha sido el auténtico revulsivo que ha hecho que Iberia mueva ficha. Pero el despecho se olvidaría rápidamente si competencia no permite la operación. Air France lo sabe y fuentes del sector confirman una rápida toma de posiciones para influir en el regulador y para lograr que bloquee la operación.

En caso de que no pasara la aprobación de competencia, ya sea la europea o nacional quién finalmente emita veredicto, Air France podría aparecer como un caballero blanco con una nueva oferta. Siempre sería a la baja y sensiblemente inferior a la del consorcio hispano-británico. Competencia no podría poner un sólo «pero» a esta operación, la familia Hidalgo cobraría 40 millones de indemnización más lo que pagara Air France, si llegan a un acuerdo. En ese escenario, los peores presagios para la otrora línea de bandera española: Iberia tendría en 2023 a una Air France hipervitaminada compitiendole de tú a tú en la T4, tanto en rutas a latinoamericano y vuelos nacionales.

Sí, en la T4 porque Air Europa tiene un acuerdo, cuanto menos verbal, con las autoridades para mudarse en Madrid a la Terminal 4 en 2023 si así lo desea.

COMPETENCIA EN LOS CIELOS: UN POQUITO DE HISTORIA

Hace casi tres décadas que Juan José Hidalgo compró Air Europa para competir abierta y ferozmente con la compañía española insignia: Iberia.

El padre del actual consejero delegado de Globalia lideró también un asalto a Iberia hace casi 13 años, pero no lo logró. Más tarde, en el 2012 intentó merendarse a su rival en una crisis económica muy dura, pero tampoco lo consiguió. Y hace apenas cinco años que ambas compañías comenzaron a disputarse mano a mano las principales rutas de América Latina (Buenos Aires, Sao Paulo, Lima y Caracas).

En la actualidad, el crecimiento y apuesta de ambas compañías por ser líderes entre los dos continentes han hecho que pasaran a disputarse hasta once rutas. Algunas como Montevideo, La Habana, Santo Domingo, San Juan de Puerto Rico, Bogotá, Guayaquil y Ciudad de México.

Esta unificación daría mucha fortaleza a Iberia, que dominaría claramente los vuelos intercontinentales con una cuota de mercado conjunta del 38 por ciento.

El negocio doméstico es también un terreno de juego en el que ambas compañías compiten duramente. Especialmente en las rutas estrella como el puente aéreo Madrid-Barcelona y las que conectan con las islas (Canarias y Baleares).

Aunque en las rutas españolas operan más aerolíneas, la menor presencia de Ryanair pone más difícil la sana existencia de competencia. También aquí puede haber problemas de cuota. Y es que las cifras existentes en los primeros 9 meses del año ponen de manifiesto que la cuota de Iberia pasaría del 58% al 72% tras la asimilación de Air Europa.

En concreto, ocho rutas internas de nuestro país se verían prácticamente monopolizadas tras el cierre definitivo de la operación, a las que hay que añadir las que ya opera en solitario hoy Iberia. Como indicábamos, especial importancia tiene el puente aéreo, operado hoy por Iberia, Vueling -ambas del Grupo IAG- y Air Europa, y que quedaría tras la fusión exclusivamente en manos del holding inglés.

En el caso de Latino américa, en la mayoría de las ocasiones son las dos únicas aerolíneas las que más vuelan entre Europa y estos destinos. Por este motivo, y para protegerse de “posibles dudas” sobre el impacto en la competencia IAG señalaba en su comunicado que hay que ver este asunto desde una perspectiva mundial más “globalizada”. No parece que vaya a colar ese enfoque.

UNA OPERACIÓN QUE ATENTA CONTRA LA COMPETENCIA EN ESPAÑA

La compañía que preside Luis Gallego aceleró los contactos con la cúpula de Globalia al ver amenazado su liderazgo en las rutas con las viejas colonias españolas al comprar Delta Airways el 20% de Latam. Este hecho, sumado al interés de Air France en acercarse peligrosamente a la aerolínea de Hidalgo, con la que ya había pactado ya crear una joint venture para potenciar su peso en el mercado americano, precipitó la operación.

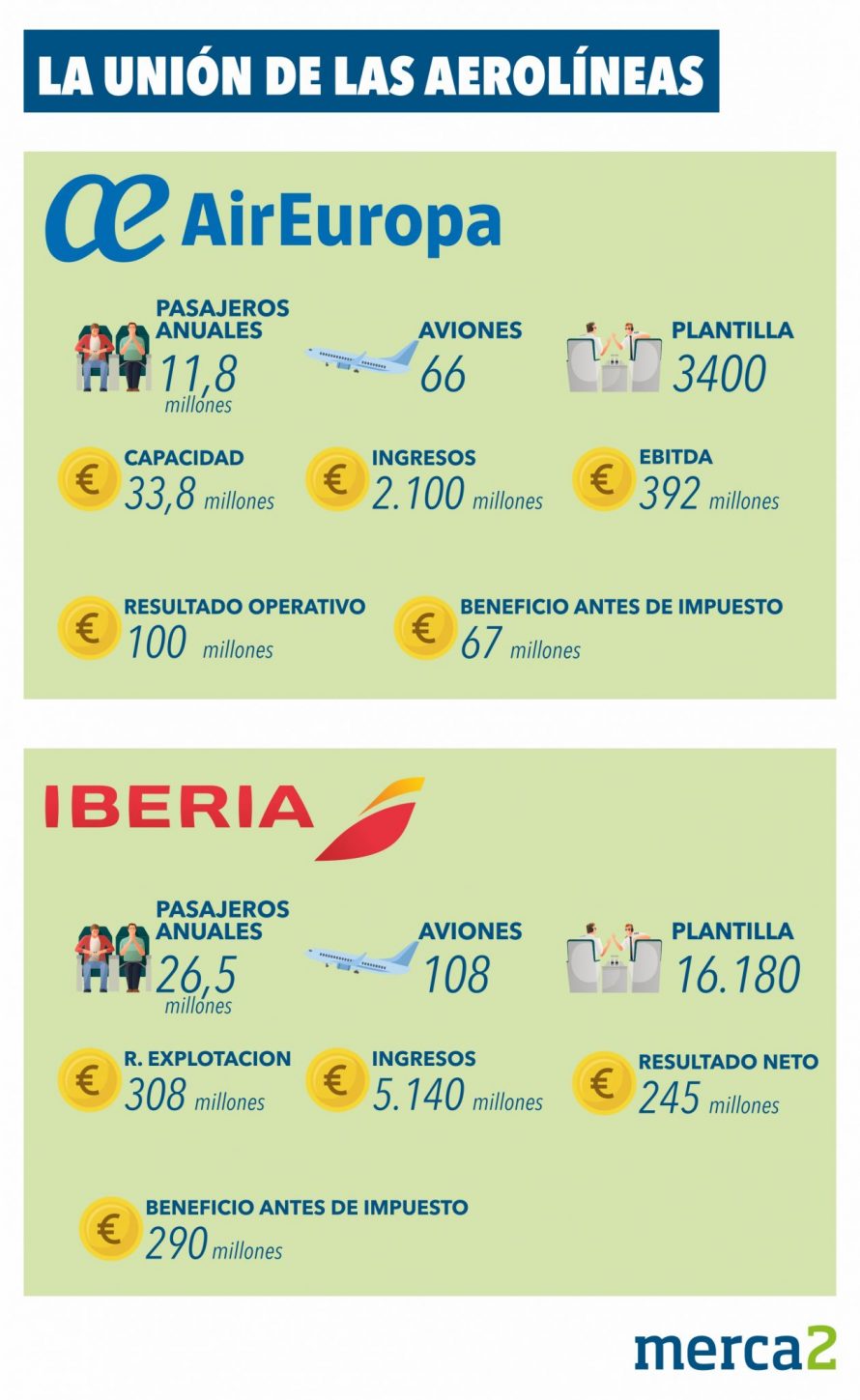

Con este movimiento, Iberia neutraliza a Air France, y tiene vía libre frente a las grandes aerolíneas europeas. Además, la adquisición refuerza la posición de Iberia al implicar un aumento de casi un 60% de la flota con 174 aviones, el control del 59% del tráfico de pasajeros de Barajas y del 65% de los asientos ofertados entre España y América Latina y más de 38 millones de pasajeros en total. Las compañías que forman parte de IAG -Iberia, British Airways, Vueling, Aer Lingus y Level- más la integración de Air Europa darían como resultado con una cuota de más del 70% en los aeropuertos españoles que gestiona Aena. El otro bloque significativo, como alternativa a este monopolio de facto sería RyanAir (sí, un escenario para los pasajeros muy poco alentador)

Aunque de momento Air Europa seguiría operando con su marca y como una aerolínea independiente, se integraría en IAG a través de Iberia Opco Holdings por lo que sus resultados se consolidarían con los de Iberia y, consecuentemente, sus ingresos subirán hasta un 40,8%, alcanzando una cifra de 7.249 millones aproximadamente.

Iberia renunciaría a slots en algunas rutas para no crear problemas de Competencia. no cuela, no es suficiente

Así esta adquisición se mirará con lupa y se tendrá en cuenta cómo afecta a los consumidores finales, Iberia contemplaría la renuncia a slots en algunas rutas en las que la suma de ambas empresas implique una posición de dominio y comprometa la libre concurrencia de empresas. Porque el regulador, sea cual sea, analiza las operaciones de concentración de aerolíneas por rutas, no por su presencia en los aeropuertos.

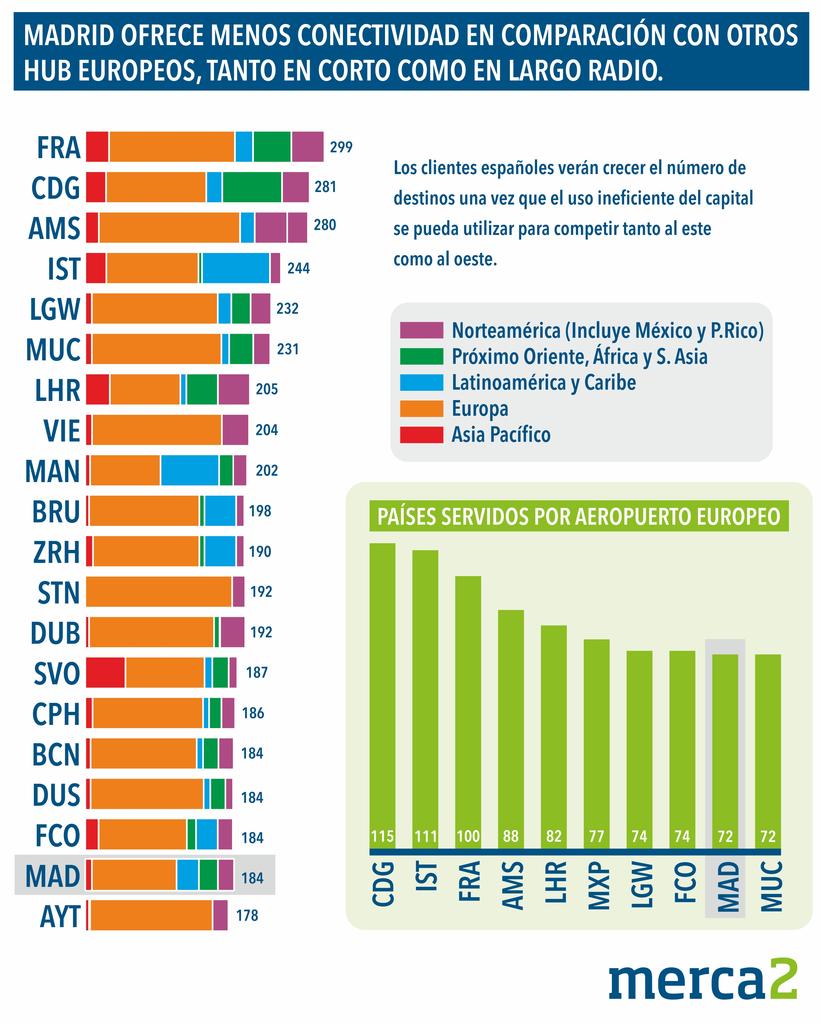

En la remota posibilidad de que se aprobase la operación, Barajas sería uno esos lugares en los que IAG (Iberia), se vería obligada a ceder una parte de los «turnos de despegue» de algunas instalaciones nacionales. Sin embargo, la compañía insiste en que quiere convertir este aeropuerto en el hub más importante del Sur de Europa.

QUEJAS DEL SECTOR Y PREOCUPACIÓN POR EL EMPLEO

Algunos ya señalan que conseguir el respaldo de Competencia puede retrasar la operación hasta mediados del próximo año, porque por la importancia y tamaño del hub madrileño, todos los ojos estarán fijos en la decisión que será ampliamente cuestionada.

Pese a ello, hasta el momento parece que nadie de la CNMC se ha manifestado públicamente sobre la necesidad de que el organismo pueda dictar restricciones. Por su parte, la Comisión Europea señaló ayer que no analizará ningún aspecto relacionado con la competencia de esta compra hasta que no se lo notifiquen “formalmente”. Desde ese momento, Bruselas contaría con 25 días hábiles para su estudio.

El sector, sin embargo, no permanecerá callado. Ayer mismo el consejero delegado de la irlandesa Ryanair, Michael O´Leary, avisó de que exigirá a las autoridades de la Competencia la venta de activos por parte de IAG. La aerolínea irlandesa criticó que la fusión es «mala desde el punto de vista de la competencia» y aseguró que pedirá al regulador que les obligue a algún tipo de desinversión “especialmente en las rutas domésticas españolas y el área de corto radio del viejo continente”.

Air France por su parte se sumaba a las críticas y aseguró que presentarán alegaciones ante las autoridades de la Competencia, una vez que se empiece a analizar la integración de Air Europa dentro de Iberia.

De los gráficos anteriores se deduce el elevado head count de Iberia en comparación con Air Europa. El ratio de ingresos empleado de Air Europa es de 0,617 y el de Ibéria tan sólo un 0,317.

Con la compra de Air Europa, el grupo IAG pasaría a tener en propiedad a cuatro de las seis primeras aerolíneas por número de pasajeros en vuelos nacionales en España (Vueling, Air Europa, Iberia Express e Iberia) y además tiene un acuerdo comercial con Air Nostrum, la quinta. De las seis primeras, por tanto, solo pasaría a estar fuera de su órbita la mencionada Ryanair.

Desde el Gobierno, el ministro en funciones de Domento, José Luis Ábalos, dijo ayer sentirse “preocupado” por cómo quedará la conectividad tras la adquisición de Air Europa por IAG. De hecho debería sentirse igualmente preocupado porque la operación se desarrolle como se desarrolle llevará al traste con la españolidad de la última línea aérea que nos quedaba. Sin embargo, añadió “es positivo que esta operación impulse a Madrid para que compita frente a sus grandes rivales europeos”.

Respecto a las plantillas, el elemento siempre más frágil en este tipo de operaciones, Los sindicatos de Iberia dijeron ayer que estaban tranquilos y que consideraban que no habrá recortes de plantilla, aunque explicaron que la empresa les ha trasladado su intención de analizar las rutas que opera. Por supuesto este tipo de comentarios son estériles. Si la operación se realiza, durante los primeros tres años se generaran sinergias. Y la mayor parte de ellas vendrán por la obvia reducción de personal de la compañía resultante.