Regímenes reguladores conflictivos o en competencia a ambos lados del Atlántico, un entorno de tipos cambiante con los bancos centrales en modo de relajación, y la consolidación son las nuevas tendencias a vigilar en el sector bancario europeo de cara a 2025.

Christian Solé, director Adjunto de Renta Variable Fundamental Europea, Thomas Madesclaire, gestor de fondos/analista senior y Lucia Meloni, analista principal de ESG, ESG Investments & Research de Candriam explican en MERCA2 los tres retos en 2025: Basilea IV, tipos y riesgos de descarbonización en curso.

Hay muchas piezas cambiantes en el caleidoscopio del panorama bancario. La regulación está en entredicho, los beneficios pueden estar bajo presión, pero una modesta buena noticia es que los bancos están tomando conciencia del riesgo de la exposición al carbono. Como los fundamentos de los bancos son sólidos hasta ahora y las acciones bancarias han funcionado, pueden encontrarse algunas oportunidades en la parte inferior de la estructura de capital de la deuda.

¿Basilea IV, o no?

Comenzando por la reciente elección de Donald Trump, puede crear cierta esperanza de desregulación, particularmente en los Estados Unidos. («Esperanza», por supuesto, depende de la visión que uno tenga del beneficio a corto plazo frente al riesgo a medio plazo). Esto puede empujar a otros reguladores europeos a reconsiderar sus estructuras, en un esfuerzo por mantener la competitividad en sus propias regiones. En el Reino Unido ya se ha hablado de reducir la información exigida en los folletos de las OPV.

El elefante en la habitación, la aplicación de Basilea IV, debe comenzar en 2025 y estar plenamente en vigor en 2033. Si EE.UU. decidiera no adoptar este conjunto de normas en su totalidad, los bancos estadounidenses de importancia sistémica mundial evitarían la carga adicional del 9% sobre sus activos ponderados por riesgo y tendrían libertad para distribuir más capital a los accionistas. Otro posible debilitamiento de la regulación, la posible suavización de la Revisión Fundamental de la Cartera de Negociación, podría aumentar la ventaja competitiva de los bancos corporativos y de inversión europeos.

Queda por ver hasta qué punto los reguladores están dispuestos a aligerar la regulación menos de dos años después de la crisis de los bancos regionales estadounidenses que desencadenó la caída de Credit Suisse. Esperamos que el BCE mantenga una postura estricta, creando un terreno de juego desigual para los CIB europeos.

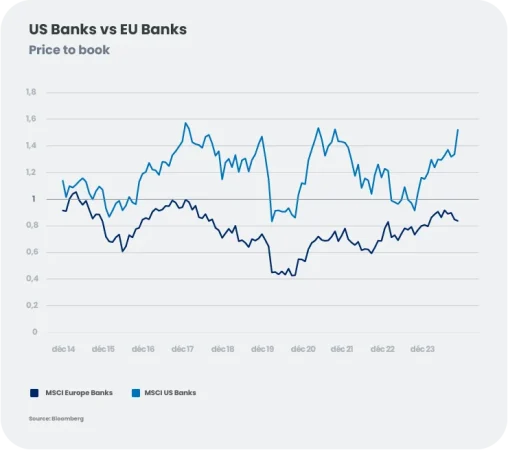

Bancos estadounidenses frente a bancos de la UE

¿Bajadas de tipos?

La principal amenaza para la inversión bancaria para 2025 es el ciclo de tipos, con el BCE embarcado en recortes de tipos para acercar los tipos de interés al 2% a finales de 2025, especialmente tras las cifras de los PMI de noviembre. Estimamos que cada recorte de tipos de 50 puntos básicos podría reducir los ingresos netos por intereses en un 3% para el sector bancario europeo, y reducir los beneficios netos en un 5%. Aunque las expectativas del mercado en cuanto a los tipos están bajando, algunos objetivos de gestión son cada vez menos realistas, como ha señalado recientemente el consejero delegado de Unicredit, Andrea Orcel[1].

ESG – ¿Objetivos de descarbonización de los bancos?

Uno de los riesgos más acuciantes y materiales, tanto a corto como a largo plazo, son los objetivos de descarbonización de los bancos. Un análisis detallado de la Alianza Bancaria Net Zero (NZBA), convocada por la ONU, determinó que entre los 30 bancos más grandes, la mayoría de los objetivos de descarbonización existentes son irrelevantes: es poco probable que logren las rápidas reducciones de emisiones que la economía necesita y deben ser rediseñados.

En concreto, los objetivos actuales basados en las emisiones financiadas (procedentes de los préstamos) y las emisiones facilitadas (procedentes de las actividades de los mercados de capitales) se basan en ratios, en lugar de en límites máximos. Consideremos un objetivo de combinación de intensidad energética de un banco estadounidense que abarque el petróleo, el gas y las energías limpias. Este cálculo puede alcanzarse aumentando la financiación de las energías limpias, sin reducir la financiación del petróleo y el gas.

Aunque los bancos no están donde tienen que estar en materia de descarbonización, están abordando poco a poco esta cuestión de riesgo material. Desde su creación en abril de 2021, los miembros de la Net Zero Banking Alliance se han más que triplicado, pasando de 43 a 144 bancos. Cuando un banco se une a la NZBA, se compromete de forma independiente y voluntaria (no es una obligación reglamentaria) a realizar una transición en sus actividades de financiación para alinearse con las vías hacia el cero neto a más tardar en 2050, y a establecer objetivos sectoriales intermedios para 2030 o antes para situarse en la senda hacia este objetivo[2].

Perspectivas de fusiones y adquisiciones para la banca europea en 2025

Esto demuestra un interés creciente por unirse a la Alianza, lo que indica que los bancos consideran que la transición para dejar de financiar combustibles fósiles es un objetivo material.

Además, los bancos están situando las inversiones más sostenibles en el centro de su estrategia, estableciendo objetivos de financiación verde para 2030 y publicando planes de transición. Sin embargo, esperamos que los bancos reduzcan su exposición a las industrias de altas emisiones y aumenten aún más su participación en la financiación verde.

Los pocos bancos que podrían abandonar la Alianza en 2025 lo harán probablemente por no haber alcanzado los hitos fijados por el grupo, no por presiones políticas. Aunque puede que sigamos viendo «greenhushing» en EE.UU., los bancos conscientes del riesgo no cambiarán su estrategia sólo por la nueva administración.

Encontrar la parte adecuada de la estructura de capital bancario para 2025

Aunque el ángulo regulador, el entorno macroeconómico y los objetivos de descarbonización pueden suscitar dudas, los fundamentos de la banca son sólidos, con niveles de rentabilidad históricamente altos, ratios de solvencia en mejora, legados de calidad crediticia bien controlados y una fuerte liquidez. Además, los bancos están incorporando por fin inversiones más sostenibles en el centro de su estrategia. La reciente temporada de resultados ha arrojado resultados sólidos, pero la atención se está desplazando hacia el crecimiento, los ingresos por comisiones y la consolidación.

Acciones de bancos: ¿están caras?

Los precios de las acciones ya han subido con fuerza, ya que la renta variable de los bancos europeos registró otro sólido rendimiento en 2024 (como se desprende de los ratios precio/valor contable del gráfico). Es probable que el ciclo de tipos dificulte el impulso de los beneficios y, aunque la calidad crediticia sigue siendo sólida, podría deteriorarse rápidamente a medida que la economía se ralentice. Téngase en cuenta el carácter cíclico y el apalancamiento de la banca.

Como nota positiva, la consolidación está aumentando. En los últimos meses, BBVA lanzó una oferta sobre Banco Sabadell en España, Unicredit adquirió una participación del 20% en Commerzbank, y BPM se hizo con una participación del 9% en Banca dei Monte Paschi di Sienna. Unicredit (de nuevo) lanzó finalmente una oferta sobre BPM, mientras que Eurobank está comprando las minorías de Hellenic Bank of Cyprus. Todo ello debería beneficiar a los inversores al obligar a los directivos a una mayor disciplina en la fijación de precios, la eficiencia y la asignación de capital. Sin embargo, Europa sigue siendo un mercado fragmentado y la consolidación transfronteriza se ve frenada por la ausencia de un mercado bancario común y por la resistencia política en los mercados nacionales.

Las condiciones empresariales respaldan la mejora del entorno operativo de los bancos españoles

Además, el sector no sería totalmente inmune durante los episodios de volatilidad. Las turbulencias políticas y económicas en algunas jurisdicciones podrían desencadenar el retorno de un nexo banco-soberano, con países periféricos como España o Italia potencialmente mejor situados que países europeos históricamente centrales (Francia o Alemania).

Deuda bancaria: ¿Superior o subordinada?

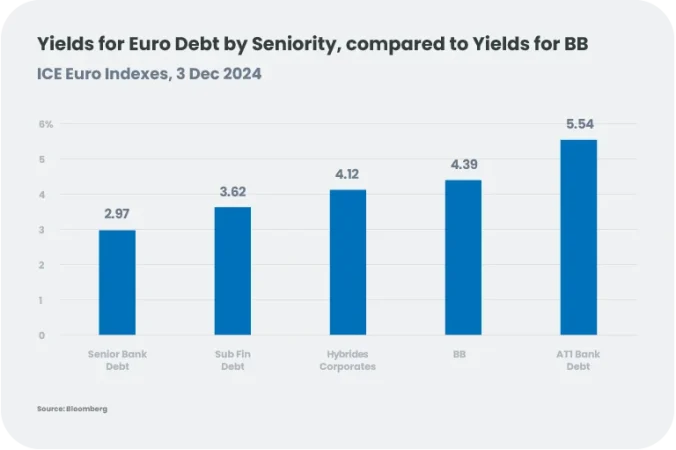

Las valoraciones comprimidas de la deuda bancaria sugieren que es más probable que el rendimiento provenga del carry que del ajuste de los diferenciales, en toda la estructura de capital. Sin embargo, la deuda subordinada bancaria (Additional Tier 1 y, en menor medida, Tier 2) puede ofrecer selectivamente rendimientos atractivos, no sólo frente a la deuda preferente, sino también en comparación con otros activos de mayor riesgo, como la deuda BB de alto rendimiento y las empresas híbridas.

Rendimientos de la deuda en euros por antigüedad, comparados con los rendimientos de la deuda BB

Elegir la emisión adecuada

Apoyados por unos ratios de capital sólidos y una calidad de los activos razonablemente fuerte, creemos que pueden encontrarse algunas oportunidades selectivas en la parte baja de la estructura de capital de la deuda. Los instrumentos de deuda AT1 y Tier 2 ofrecen un rendimiento cercano al High yield BB, pero proceden de bancos con calificación media A.

Teniendo en cuenta los ratios de solvencia actuales, los bancos están efectivamente lejos del punto de no viabilidad que desencadenaría el riesgo de absorción y el potencial cambio de cupón. El sólido historial de emisiones de AT1 y el ejercicio de gestión del pasivo nos reconfortan en el sentido de que los bancos seguirán emitiendo, pero la selección del emisor sigue siendo fundamental. Mantenemos nuestra preferencia por los campeones nacionales y, en general, por los nombres de mayor calidad.

[1] Comentario realizado durante la conferencia telefónica «Adquisición de BPM» del 25 de noviembre de 2024.

[2] Estos objetivos intermedios deberían cubrir la totalidad o una mayoría sustancial de los nueve sectores intensivos en carbono.

![El rompecabezas bancario europeo de 2025: riesgos, beneficios y regulación Regímenes reguladores conflictivos o en competencia a ambos lados del Atlántico, un entorno de tipos cambiante con los bancos centrales en modo de relajación, y la consolidación son las nuevas tendencias a vigilar en el sector bancario europeo de cara a 2025. Christian Solé, director Adjunto de Renta Variable Fundamental Europea, Thomas Madesclaire, gestor de fondos/analista senior y Lucia Meloni, analista principal de ESG, ESG Investments & Research de Candriam explican en MERCA2 los tres retos en 2025: Basilea IV, tipos y riesgos de descarbonización en curso. Hay muchas piezas cambiantes en el caleidoscopio del panorama bancario. La regulación está en entredicho, los beneficios pueden estar bajo presión, pero una modesta buena noticia es que los bancos están tomando conciencia del riesgo de la exposición al carbono. Como los fundamentos de los bancos son sólidos hasta ahora y las acciones bancarias han funcionado, pueden encontrarse algunas oportunidades en la parte inferior de la estructura de capital de la deuda. ¿Basilea IV, o no? Comenzando por la reciente elección de Donald Trump, puede crear cierta esperanza de desregulación, particularmente en los Estados Unidos. («Esperanza», por supuesto, depende de la visión que uno tenga del beneficio a corto plazo frente al riesgo a medio plazo). Esto puede empujar a otros reguladores europeos a reconsiderar sus estructuras, en un esfuerzo por mantener la competitividad en sus propias regiones. En el Reino Unido ya se ha hablado de reducir la información exigida en los folletos de las OPV. El elefante en la habitación, la aplicación de Basilea IV, debe comenzar en 2025 y estar plenamente en vigor en 2033. Si EE.UU. decidiera no adoptar este conjunto de normas en su totalidad, los bancos estadounidenses de importancia sistémica mundial evitarían la carga adicional del 9% sobre sus activos ponderados por riesgo y tendrían libertad para distribuir más capital a los accionistas. Otro posible debilitamiento de la regulación, la posible suavización de la Revisión Fundamental de la Cartera de Negociación, podría aumentar la ventaja competitiva de los bancos corporativos y de inversión europeos. Queda por ver hasta qué punto los reguladores están dispuestos a aligerar la regulación menos de dos años después de la crisis de los bancos regionales estadounidenses que desencadenó la caída de Credit Suisse. Esperamos que el BCE mantenga una postura estricta, creando un terreno de juego desigual para los CIB europeos. Bancos estadounidenses frente a bancos de la UE FOTO 1 ¿Bajas de tipos? La principal amenaza para la inversión bancaria para 2025 es el ciclo de tipos, con el BCE embarcado en recortes de tipos para acercar los tipos de interés al 2% a finales de 2025, especialmente tras las cifras de los PMI de noviembre. Estimamos que cada recorte de tipos de 50 puntos básicos podría reducir los ingresos netos por intereses en un 3% para el sector bancario europeo, y reducir los beneficios netos en un 5%. Aunque las expectativas del mercado en cuanto a los tipos están bajando, algunos objetivos de gestión son cada vez menos realistas, como ha señalado recientemente el consejero delegado de Unicredit, Andrea Orcel[1]. ESG - ¿Objetivos de descarbonización de los bancos? Uno de los riesgos más acuciantes y materiales, tanto a corto como a largo plazo, son los objetivos de descarbonización de los bancos. Un análisis detallado de la Alianza Bancaria Net Zero (NZBA), convocada por la ONU, determinó que entre los 30 bancos más grandes, la mayoría de los objetivos de descarbonización existentes son irrelevantes: es poco probable que logren las rápidas reducciones de emisiones que la economía necesita y deben ser rediseñados. En concreto, los objetivos actuales basados en las emisiones financiadas (procedentes de los préstamos) y las emisiones facilitadas (procedentes de las actividades de los mercados de capitales) se basan en ratios, en lugar de en límites máximos. Consideremos un objetivo de combinación de intensidad energética de un banco estadounidense que abarque el petróleo, el gas y las energías limpias. Este cálculo puede alcanzarse aumentando la financiación de las energías limpias, sin reducir la financiación del petróleo y el gas. Aunque los bancos no están donde tienen que estar en materia de descarbonización, están abordando poco a poco esta cuestión de riesgo material. Desde su creación en abril de 2021, los miembros de la Net Zero Banking Alliance se han más que triplicado, pasando de 43 a 144 bancos. Cuando un banco se une a la NZBA, se compromete de forma independiente y voluntaria (no es una obligación reglamentaria) a realizar una transición en sus actividades de financiación para alinearse con las vías hacia el cero neto a más tardar en 2050, y a establecer objetivos sectoriales intermedios para 2030 o antes para situarse en la senda hacia este objetivo[2]. Esto demuestra un interés creciente por unirse a la Alianza, lo que indica que los bancos consideran que la transición para dejar de financiar combustibles fósiles es un objetivo material. Además, los bancos están situando las inversiones más sostenibles en el centro de su estrategia, estableciendo objetivos de financiación verde para 2030 y publicando planes de transición. Sin embargo, esperamos que los bancos reduzcan su exposición a las industrias de altas emisiones y aumenten aún más su participación en la financiación verde. Los pocos bancos que podrían abandonar la Alianza en 2025 lo harán probablemente por no haber alcanzado los hitos fijados por el grupo, no por presiones políticas. Aunque puede que sigamos viendo «greenhushing» en EE.UU., los bancos conscientes del riesgo no cambiarán su estrategia sólo por la nueva administración. Encontrar la parte adecuada de la estructura de capital bancario para 2025 Aunque el ángulo regulador, el entorno macroeconómico y los objetivos de descarbonización pueden suscitar dudas, los fundamentos de la banca son sólidos, con niveles de rentabilidad históricamente altos, ratios de solvencia en mejora, legados de calidad crediticia bien controlados y una fuerte liquidez. Además, los bancos están incorporando por fin inversiones más sostenibles en el centro de su estrategia. La reciente temporada de resultados ha arrojado resultados sólidos, pero la atención se está desplazando hacia el crecimiento, los ingresos por comisiones y la consolidación. Acciones de bancos: ¿están caras? Los precios de las acciones ya han subido con fuerza, ya que la renta variable de los bancos europeos registró otro sólido rendimiento en 2024 (como se desprende de los ratios precio/valor contable del gráfico). Es probable que el ciclo de tipos dificulte el impulso de los beneficios y, aunque la calidad crediticia sigue siendo sólida, podría deteriorarse rápidamente a medida que la economía se ralentice. Téngase en cuenta el carácter cíclico y el apalancamiento de la banca. Como nota positiva, la consolidación está aumentando. En los últimos meses, BBVA lanzó una oferta sobre Banco Sabadell en España, Unicredit adquirió una participación del 20% en Commerzbank, y BPM se hizo con una participación del 9% en Banca dei Monte Paschi di Sienna. Unicredit (de nuevo) lanzó finalmente una oferta sobre BPM, mientras que Eurobank está comprando las minorías de Hellenic Bank of Cyprus. Todo ello debería beneficiar a los inversores al obligar a los directivos a una mayor disciplina en la fijación de precios, la eficiencia y la asignación de capital. Sin embargo, Europa sigue siendo un mercado fragmentado y la consolidación transfronteriza se ve frenada por la ausencia de un mercado bancario común y por la resistencia política en los mercados nacionales. Además, el sector no sería totalmente inmune durante los episodios de volatilidad. Las turbulencias políticas y económicas en algunas jurisdicciones podrían desencadenar el retorno de un nexo banco-soberano, con países periféricos como España o Italia potencialmente mejor situados que países europeos históricamente centrales (Francia o Alemania). Deuda bancaria: ¿Superior o subordinada? Las valoraciones comprimidas de la deuda bancaria sugieren que es más probable que el rendimiento provenga del carry que del ajuste de los diferenciales, en toda la estructura de capital. Sin embargo, la deuda subordinada bancaria (Additional Tier 1 y, en menor medida, Tier 2) puede ofrecer selectivamente rendimientos atractivos, no sólo frente a la deuda preferente, sino también en comparación con otros activos de mayor riesgo, como la deuda BB de alto rendimiento y las empresas híbridas. Rendimientos de la deuda en euros por antigüedad, comparados con los rendimientos de la deuda BB Foto 2 Elegir la emisión adecuada Apoyados por unos ratios de capital sólidos y una calidad de los activos razonablemente fuerte, creemos que pueden encontrarse algunas oportunidades selectivas en la parte baja de la estructura de capital de la deuda. Los instrumentos de deuda AT1 y Tier 2 ofrecen un rendimiento cercano al High yield BB, pero proceden de bancos con calificación media A. Teniendo en cuenta los ratios de solvencia actuales, los bancos están efectivamente lejos del punto de no viabilidad que desencadenaría el riesgo de absorción y el potencial cambio de cupón. El sólido historial de emisiones de AT1 y el ejercicio de gestión del pasivo nos reconfortan en el sentido de que los bancos seguirán emitiendo, pero la selección del emisor sigue siendo fundamental. Mantenemos nuestra preferencia por los campeones nacionales y, en general, por los nombres de mayor calidad. [1] Comentario realizado durante la conferencia telefónica «Adquisición de BPM» del 25 de noviembre de 2024. [2] Estos objetivos intermedios deberían cubrir la totalidad o una mayoría sustancial de los nueve sectores intensivos en carbono.M&As istockphoto El rompecabezas bancario europeo de 2025: riesgos, beneficios y regulación Regímenes reguladores conflictivos o en competencia a ambos lados del Atlántico, un entorno de tipos cambiante con los bancos centrales en modo de relajación, y la consolidación son las nuevas tendencias a vigilar en el sector bancario europeo de cara a 2025. Christian Solé, director Adjunto de Renta Variable Fundamental Europea, Thomas Madesclaire, gestor de fondos/analista senior y Lucia Meloni, analista principal de ESG, ESG Investments & Research de Candriam explican en MERCA2 los tres retos en 2025: Basilea IV, tipos y riesgos de descarbonización en curso. Hay muchas piezas cambiantes en el caleidoscopio del panorama bancario. La regulación está en entredicho, los beneficios pueden estar bajo presión, pero una modesta buena noticia es que los bancos están tomando conciencia del riesgo de la exposición al carbono. Como los fundamentos de los bancos son sólidos hasta ahora y las acciones bancarias han funcionado, pueden encontrarse algunas oportunidades en la parte inferior de la estructura de capital de la deuda. ¿Basilea IV, o no? Comenzando por la reciente elección de Donald Trump, puede crear cierta esperanza de desregulación, particularmente en los Estados Unidos. («Esperanza», por supuesto, depende de la visión que uno tenga del beneficio a corto plazo frente al riesgo a medio plazo). Esto puede empujar a otros reguladores europeos a reconsiderar sus estructuras, en un esfuerzo por mantener la competitividad en sus propias regiones. En el Reino Unido ya se ha hablado de reducir la información exigida en los folletos de las OPV. El elefante en la habitación, la aplicación de Basilea IV, debe comenzar en 2025 y estar plenamente en vigor en 2033. Si EE.UU. decidiera no adoptar este conjunto de normas en su totalidad, los bancos estadounidenses de importancia sistémica mundial evitarían la carga adicional del 9% sobre sus activos ponderados por riesgo y tendrían libertad para distribuir más capital a los accionistas. Otro posible debilitamiento de la regulación, la posible suavización de la Revisión Fundamental de la Cartera de Negociación, podría aumentar la ventaja competitiva de los bancos corporativos y de inversión europeos. Queda por ver hasta qué punto los reguladores están dispuestos a aligerar la regulación menos de dos años después de la crisis de los bancos regionales estadounidenses que desencadenó la caída de Credit Suisse. Esperamos que el BCE mantenga una postura estricta, creando un terreno de juego desigual para los CIB europeos. Bancos estadounidenses frente a bancos de la UE FOTO 1 ¿Bajas de tipos? La principal amenaza para la inversión bancaria para 2025 es el ciclo de tipos, con el BCE embarcado en recortes de tipos para acercar los tipos de interés al 2% a finales de 2025, especialmente tras las cifras de los PMI de noviembre. Estimamos que cada recorte de tipos de 50 puntos básicos podría reducir los ingresos netos por intereses en un 3% para el sector bancario europeo, y reducir los beneficios netos en un 5%. Aunque las expectativas del mercado en cuanto a los tipos están bajando, algunos objetivos de gestión son cada vez menos realistas, como ha señalado recientemente el consejero delegado de Unicredit, Andrea Orcel[1]. ESG - ¿Objetivos de descarbonización de los bancos? Uno de los riesgos más acuciantes y materiales, tanto a corto como a largo plazo, son los objetivos de descarbonización de los bancos. Un análisis detallado de la Alianza Bancaria Net Zero (NZBA), convocada por la ONU, determinó que entre los 30 bancos más grandes, la mayoría de los objetivos de descarbonización existentes son irrelevantes: es poco probable que logren las rápidas reducciones de emisiones que la economía necesita y deben ser rediseñados. En concreto, los objetivos actuales basados en las emisiones financiadas (procedentes de los préstamos) y las emisiones facilitadas (procedentes de las actividades de los mercados de capitales) se basan en ratios, en lugar de en límites máximos. Consideremos un objetivo de combinación de intensidad energética de un banco estadounidense que abarque el petróleo, el gas y las energías limpias. Este cálculo puede alcanzarse aumentando la financiación de las energías limpias, sin reducir la financiación del petróleo y el gas. Aunque los bancos no están donde tienen que estar en materia de descarbonización, están abordando poco a poco esta cuestión de riesgo material. Desde su creación en abril de 2021, los miembros de la Net Zero Banking Alliance se han más que triplicado, pasando de 43 a 144 bancos. Cuando un banco se une a la NZBA, se compromete de forma independiente y voluntaria (no es una obligación reglamentaria) a realizar una transición en sus actividades de financiación para alinearse con las vías hacia el cero neto a más tardar en 2050, y a establecer objetivos sectoriales intermedios para 2030 o antes para situarse en la senda hacia este objetivo[2]. Esto demuestra un interés creciente por unirse a la Alianza, lo que indica que los bancos consideran que la transición para dejar de financiar combustibles fósiles es un objetivo material. Además, los bancos están situando las inversiones más sostenibles en el centro de su estrategia, estableciendo objetivos de financiación verde para 2030 y publicando planes de transición. Sin embargo, esperamos que los bancos reduzcan su exposición a las industrias de altas emisiones y aumenten aún más su participación en la financiación verde. Los pocos bancos que podrían abandonar la Alianza en 2025 lo harán probablemente por no haber alcanzado los hitos fijados por el grupo, no por presiones políticas. Aunque puede que sigamos viendo «greenhushing» en EE.UU., los bancos conscientes del riesgo no cambiarán su estrategia sólo por la nueva administración. Encontrar la parte adecuada de la estructura de capital bancario para 2025 Aunque el ángulo regulador, el entorno macroeconómico y los objetivos de descarbonización pueden suscitar dudas, los fundamentos de la banca son sólidos, con niveles de rentabilidad históricamente altos, ratios de solvencia en mejora, legados de calidad crediticia bien controlados y una fuerte liquidez. Además, los bancos están incorporando por fin inversiones más sostenibles en el centro de su estrategia. La reciente temporada de resultados ha arrojado resultados sólidos, pero la atención se está desplazando hacia el crecimiento, los ingresos por comisiones y la consolidación. Acciones de bancos: ¿están caras? Los precios de las acciones ya han subido con fuerza, ya que la renta variable de los bancos europeos registró otro sólido rendimiento en 2024 (como se desprende de los ratios precio/valor contable del gráfico). Es probable que el ciclo de tipos dificulte el impulso de los beneficios y, aunque la calidad crediticia sigue siendo sólida, podría deteriorarse rápidamente a medida que la economía se ralentice. Téngase en cuenta el carácter cíclico y el apalancamiento de la banca. Como nota positiva, la consolidación está aumentando. En los últimos meses, BBVA lanzó una oferta sobre Banco Sabadell en España, Unicredit adquirió una participación del 20% en Commerzbank, y BPM se hizo con una participación del 9% en Banca dei Monte Paschi di Sienna. Unicredit (de nuevo) lanzó finalmente una oferta sobre BPM, mientras que Eurobank está comprando las minorías de Hellenic Bank of Cyprus. Todo ello debería beneficiar a los inversores al obligar a los directivos a una mayor disciplina en la fijación de precios, la eficiencia y la asignación de capital. Sin embargo, Europa sigue siendo un mercado fragmentado y la consolidación transfronteriza se ve frenada por la ausencia de un mercado bancario común y por la resistencia política en los mercados nacionales. Además, el sector no sería totalmente inmune durante los episodios de volatilidad. Las turbulencias políticas y económicas en algunas jurisdicciones podrían desencadenar el retorno de un nexo banco-soberano, con países periféricos como España o Italia potencialmente mejor situados que países europeos históricamente centrales (Francia o Alemania). Deuda bancaria: ¿Superior o subordinada? Las valoraciones comprimidas de la deuda bancaria sugieren que es más probable que el rendimiento provenga del carry que del ajuste de los diferenciales, en toda la estructura de capital. Sin embargo, la deuda subordinada bancaria (Additional Tier 1 y, en menor medida, Tier 2) puede ofrecer selectivamente rendimientos atractivos, no sólo frente a la deuda preferente, sino también en comparación con otros activos de mayor riesgo, como la deuda BB de alto rendimiento y las empresas híbridas. Rendimientos de la deuda en euros por antigüedad, comparados con los rendimientos de la deuda BB Foto 2 Elegir la emisión adecuada Apoyados por unos ratios de capital sólidos y una calidad de los activos razonablemente fuerte, creemos que pueden encontrarse algunas oportunidades selectivas en la parte baja de la estructura de capital de la deuda. Los instrumentos de deuda AT1 y Tier 2 ofrecen un rendimiento cercano al High yield BB, pero proceden de bancos con calificación media A. Teniendo en cuenta los ratios de solvencia actuales, los bancos están efectivamente lejos del punto de no viabilidad que desencadenaría el riesgo de absorción y el potencial cambio de cupón. El sólido historial de emisiones de AT1 y el ejercicio de gestión del pasivo nos reconfortan en el sentido de que los bancos seguirán emitiendo, pero la selección del emisor sigue siendo fundamental. Mantenemos nuestra preferencia por los campeones nacionales y, en general, por los nombres de mayor calidad. [1] Comentario realizado durante la conferencia telefónica «Adquisición de BPM» del 25 de noviembre de 2024. [2] Estos objetivos intermedios deberían cubrir la totalidad o una mayoría sustancial de los nueve sectores intensivos en carbono.](https://www.merca2.es/wp-content/uploads/2024/12/MAs-istockphoto.webp)