Actualmente, la cadena de distribución francesa, Carrefour, está estudiando opciones para aumentar su valoración. Bien es cierto que se habló de que la compañía podría explorar una venta directa a un fondo de capital privado o a un actor industrial. En este sentido, dentro de las diversas opciones que barajan se incluye la venta de activos, una posible asociación, una adquisición, o una reorganización operativa

No obstante, la firma francesa Alpha Value ha valorado que la economía de una adquisición de Carrefour por parte de Jerónimo Martins, «está a solo un clic de distancia. Son bastante atractivas a las valoraciones relativas actuales», señalan los analistas. En los últimos diez años, el precio de las acciones de Jerónimo Martins subieron un 226%, mientras que el sector solo subió un 91% y Carrefour bajó un 16%.

En este sentido, que Carrefour esté explorando una venta total o la venta de una participación significativa a un pretendiente interesante (puede ser del sector o del capital riesgo) está directamente relacionada con el enorme bajo rendimiento que está teniendo el grupo de distribución francés frente a sus competidores.

LA VENTAJA DE JERÓNIMO MARTINS FRENTE A CARREFOUR

En este contexto, Jerónimo Martins ahora cuenta con una capitalización de mercado de 11.600 millones de euros, ligeramente por delante de Carrefour, que cuenta con una capitalización de mercado de 10.600 millones de euros. Unas métricas de valoración clave para el sector que se observan como una brecha de valoración entre Jerónimo Martins y Carrefour.

Lo que se esconde detrás de esta gran brecha es el crecimiento orgánico de ambas cadenas de distribución y su formato de negocio, como bien señalan los analistas de Alpha Value. «El dominio del mercado de Jerónimo Martins en Polonia, donde el crecimiento es más rápido, bajo su marca Biedronka, ha sido su característica principal, ahora complementada por un crecimiento prometedor en Colombia», indican los expertos de Alpha Value.

JERÓNIMO MARTINS SUPERA EL NEGOCIO DE CARREFOUR Y SE POSTULA COMO UN GRAN COMPRADOR

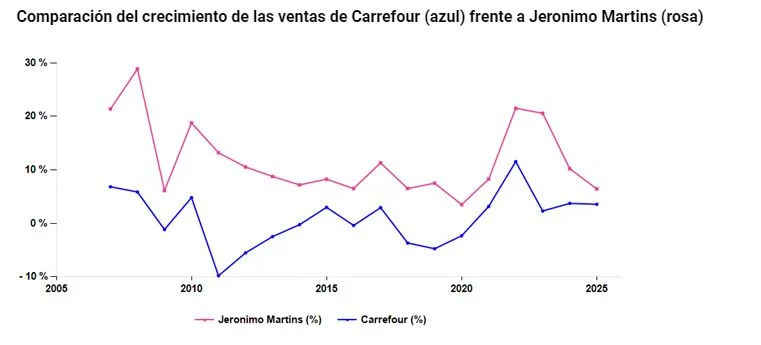

Sin ir más lejos, Jerónimo Martins ha superado de forma masiva a la cadena de distribución francesa, Carrefour, de forma consistente durante los últimos 17 años. Los éxitos brasileños de la cadena originaria de Francia no han sido suficientes para compensar el estancamiento de las operaciones domésticas francesas.

En el gráfico realizado por Alpha Value se puede observar la comparación entre el crecimiento de las ventas de Carrefour y Jerónimo Martins. En dicha tabla se observa que las caídas de la cadena de distribución francesa desde el pico negativo de 2010 han sido más bajas que las de Jerónimo Martins, que se intenta mantener en un crecimiento de entre el 10 y el 20%.

Los analistas de Alpha Value han llevado a cabo la simulación de una adquisición del 100% de Carrefour por parte de Jerónimo Martins. Las hipótesis que se han planteado son varias. Entre ellas está una prima del 20% sobre el último precio de la acción de Carrefour, es decir, una adquisición a 17,9 euros por acción; o una oferta del 15% en acciones/ 85% en efectivo con un coste de la deuda del 6%.

«Las hipótesis de sinergia son siempre heroicas. Aquí se supone que son mínimas y se limitan a que el poder adquisitivo conjunto ayude a lograr mejores condiciones. Esto se establece en 1.000 millones de euros en 2025 y en 2.000 millones de euros en 2026 o respectivamente X% de la base de costes», indican los expertos de Alpha Value.

LA VENTAJA DE ESTE MOVIMIENTO PARA JERÓNIMO MARTINS

En este sentido, Jerónimo Martins es un grupo portugués especializado en la gran distribución y la venta minorista de alimentos. La cadena de supermercados cuenta con una fuerte presencia en Portugal, Polonia y Colombia a través de sus diferentes marcas como Biedronka en Polonia, y Pingo Doce, en Portugal.

Sin ir más lejos, sobre la base de estas hipótesis de la adquisición de Carrefour por parte de Jerónimo Martins, la operación mejoraría de manera enorme los beneficios de la cadena portuguesa en el primer año con un 108%, un 180% en el segundo año, y en el tercer año, un beneficio de 240%.

«Cualquier oferta de este tipo transformaría radicalmente a Jerónimo Martins y le daría una exposición masiva al mercado europeo más maduro, lo que podría ser difícil de gestionar. O podría vender poco a poco las operaciones francesas a los diversos actores locales y quedarse con los activos brasileños», explican desde Alpha Value.

Los analistas de Alpha Value creen que desde un punto de vista financiero, el acuerdo es una obviedad, pero desde un punto de vista estratégico corresponde a los propietarios de Jerónimo Martins decidir dónde parar en la acumulación de activos. Desde una perspectiva política, al gobierno francés le resultaría difícil detener una adquisición por parte de una firma europea con excelentes credenciales.