JP Morgan ofrece sus reflexiones sobre tres de las cuestiones más importantes para los inversores sobre las elecciones de hoy: la política fiscal, la deuda pública y los déficits y qué ocurre si la carrera está demasiado reñida.

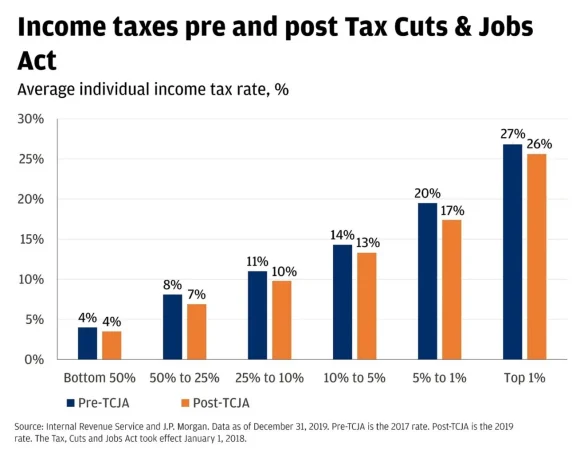

El Congreso tendrá que centrarse en la política fiscal el año que viene. A finales de 2025, muchas de las disposiciones de la Ley de Recortes y Empleos Fiscales de 2017 (TCJA, por sus siglas en inglés) expirarán. Si el Congreso no hace nada, los tipos impositivos individuales volverían a los niveles de 2017, la deducción del 20% para los ingresos de las pequeñas empresas terminaría y la exención del impuesto al patrimonio se reduciría a la mitad (de 28,6 millones de dólares a 14,3 millones de dólares para una pareja casada).

Es importante destacar que los recortes del impuesto de sociedades incluidos en la TCJA eran permanentes. En total, si las disposiciones temporales de la TCJA expiran, los tipos impositivos personales volverían a subir y se traduciría en una reducción del 1,8% de los ingresos después de impuestos para todos los hogares estadounidenses, y una reducción del 3,1% para el 1% de los que más ganan.

Por eso creemos que es probable al menos una prórroga parcial de la TCJA bajo cualquier posible composición del gobierno. El expresidente Trump propone ampliar todos los recortes fiscales de 2017. El vicepresidente Harris propone una extensión parcial de los recortes, pero permitiendo que los recortes expiren para los hogares que ganan 400.000 dólares o más. Por supuesto, la Cámara de Representantes y el Senado tendrán mucho que decir sobre la forma de la política fiscal, por lo que observar algo más que los resultados de la carrera presidencial es fundamental.

Incluso ahora, nos centramos en la eficiencia fiscal de las carteras y la localización de los activos en un esfuerzo por mitigar el impacto fiscal. Esto podría ser aún más importante después de 2025.

Previsiones sobre los próximos resultados electorales de Estados Unidos

¿Hasta qué punto podría empeorar la situación con la deuda y el déficit?

Ninguno de los candidatos ha hecho de la reducción del déficit fiscal estadounidense uno de los objetivos de su campaña. De hecho, creemos que el déficit aumentará con cualquiera de los candidatos. Si todas las propuestas políticas de la campaña se convierten en realidad (poco probable), el déficit podría aumentar en más de 1 billón de dólares en los próximos 10 años con Harris, y en casi 4 billones con Trump.

Por eso tiene cierto sentido que el rendimiento de los bonos haya aumentado junto con las probabilidades de una victoria republicana. Pero creemos que el factor más importante ha sido la sorprendente fortaleza del crecimiento económico, el mercado laboral y los datos de consumo de Estados Unidos. En vísperas de las elecciones, el índice Bloomberg del Tesoro registra su primera pérdida mensual desde abril.

Aunque vemos la trayectoria de la deuda y el déficit como un riesgo, creemos que parte del miedo está fuera de lugar. De hecho, los rendimientos totales actuales ofrecen a los inversores una segunda oportunidad. Para quienes hayan perdido la oportunidad de invertir en bonos básicos, ésta puede ser su segunda oportunidad.

Impacto de las elecciones estadounidenses en los mercados emergentes

¿Qué ocurre si las elecciones están demasiado reñidas?

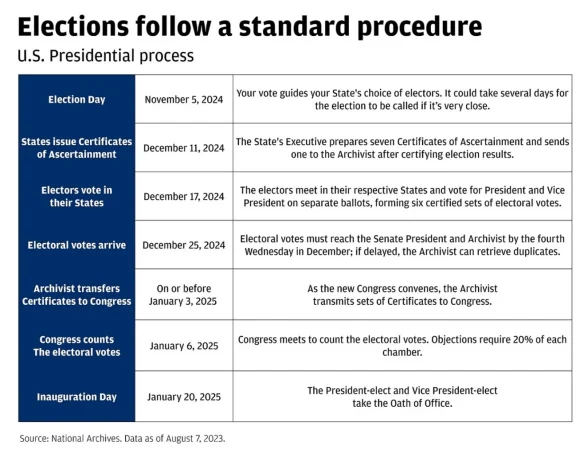

En unas elecciones normales, el candidato presidencial suele confirmarse la misma noche de las elecciones. Tradicionalmente, Associated Press (AP) declara a los ganadores estado por estado sólo cuando está segura de que los candidatos que van por detrás ya no tienen camino hacia la victoria en ese estado. Una vez que un candidato acumula 270 votos del colegio electoral, la AP y las agencias de prensa dan por concluida la carrera.

Tras la jornada electoral, se sigue un proceso estándar hasta el día de la investidura, que se describe en la tabla siguiente.

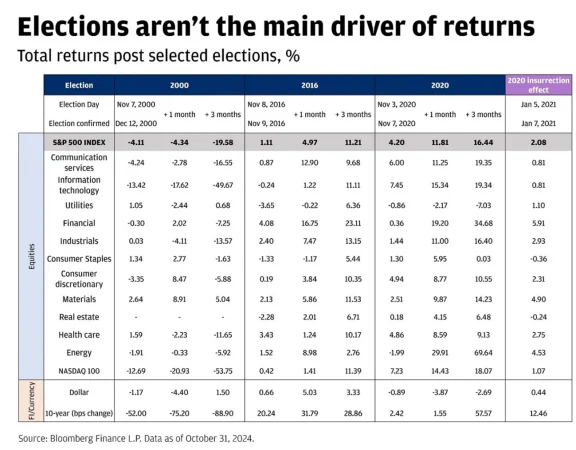

En algunos casos se tarda más en contar los votos, o la contienda está demasiado reñida para determinar un ganador. Por ejemplo, AP no dio por ganada la reñida contienda de 2000 entre George W. Bush y Al Gore. Su valoración fue que el margen en Florida era demasiado estrecho para decir quién había ganado. Después, el Tribunal Supremo tardó 35 días en poner fin a los recuentos y dar la victoria a Bush. Puede que los mercados odien la incertidumbre, pero incluso en 2000 había factores más importantes en juego.

El S&P 500 cayó un -4% desde la noche de las elecciones hasta la sentencia del Tribunal Supremo en diciembre, pero no fueron necesariamente las elecciones las que provocaron las ventas. Por el contrario, los mercados de renta variable estaban lidiando con el estallido de la burbuja tecnológica. Eso se notó en las rentabilidades. El Nasdaq 100 y el sector tecnológico del S&P 500 sufrieron caídas de dos dígitos, mientras que los descensos de otros sectores fueron mucho más moderados o, en algunos casos, produjeron ganancias.

En 2020, cuando AP tardó cuatro días en anunciar los resultados, 10 de los 11 sectores registraron ganancias. El mercado incluso subió mientras los resultados se impugnaban en los tribunales, y el proceso electoral sobrevivió a la insurrección armada en el Capitolio.

Es difícil decir cuándo sabremos quién ha ganado estas elecciones, y es posible que no tengamos una respuesta clara hasta dentro de una o dos semanas. En caso de que las elecciones estén reñidas, cabe esperar que se produzcan impugnaciones judiciales y otras acciones legales hasta finales de año. También es importante señalar que la Ley de Reforma del Recuento Electoral de 2022 pretendía reforzar los mecanismos que garantizan una aplicación clara de los resultados electorales.

¿Qué significa todo esto para su cartera?

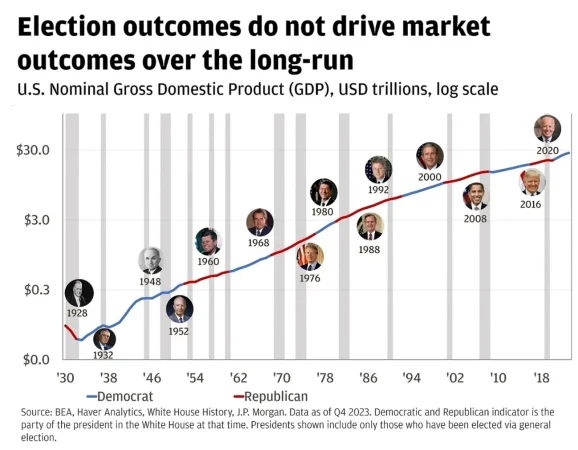

Significa ceñirse a su plan. La volatilidad puede ser elevada, pero las elecciones se celebran cada cuatro años. Desde 1984 sólo ha habido un año electoral en el que el mercado bajara 12 meses después de las elecciones: en 2000, en plena burbuja tecnológica.

La volatilidad del mercado de renta variable tiende a caer con relativa rapidez una vez confirmada la nueva composición del gobierno y, por término medio, la renta variable sube 12 meses después de las elecciones. Dicho de otro modo, no deje que unas elecciones desbaraten sus planes: los resultados electorales no determinan los rendimientos del mercado a largo plazo.