Kerstin Hottner, responsable de materias primas y gestora de cartera en Vontobel, pone de relieve en MERCA2 el potencial de rentabilidad de las materias primas en el entorno actual.

Tras atravesar el tumultuoso periodo de las materias primas durante la década de 2010, cabe preguntarse: ¿cuál es el potencial de rentabilidad lucrativa del sector en el entorno actual?

En este artículo, tratamos de responder a esta pregunta crucial examinando los acontecimientos históricos y analizando el impacto fundamental del auge del esquisto en Estados Unidos en la última década. Echamos un vistazo a los posibles motores futuros de la demanda de materias primas, incluida la transición hacia las energías renovables y el fuerte crecimiento de los mercados emergentes. También abordamos el futuro de la demanda de petróleo y gas, destacando los factores clave que van a configurar el panorama del mercado de materias primas en los próximos años.

Cómo prepararse para el próximo super ciclo de las materias primas

¿Se avecinan rentabilidades atractivas?

Es posible que muchos cuestionen la idea de que las materias primas ofrezcan rentabilidades atractivas, sobre todo teniendo en cuenta los recuerdos de la década de 2010, la caída más larga y profunda de la que se tiene constancia.

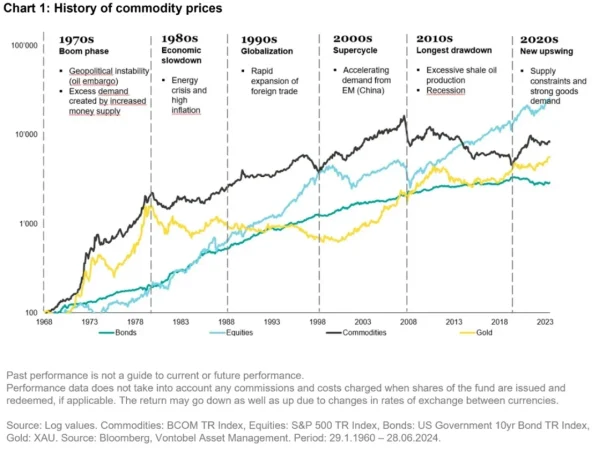

Sin embargo, el gráfico 1 muestra la evolución histórica de los precios de las materias primas y pone de manifiesto que han registrado rentabilidades positivas en décadas anteriores. La caída de las materias primas en 2010 se produjo por factores muy específicos que, en nuestra opinión, es muy poco probable que se repitan.

De 2011 a 2015, el índice Bloomberg Commodity Total Return cayó un 50% (-13% anual) [Bloomberg, 31.12.2010-31.12.2015]. Todos los sectores bajaron, siendo el gas natural y el petróleo los más afectados. En los años siguientes, 2016-2020, tampoco se produjo una recuperación significativa de las materias primas. Esta caída se debió principalmente al auge del petróleo de esquisto (sale oil, en inglés) en Estados Unidos. La fracturación hidráulica, o «fracking», combinada con la perforación horizontal, aumentó significativamente la producción de petróleo estadounidense, marcando uno de los periodos de crecimiento más importantes de la historia del sector.

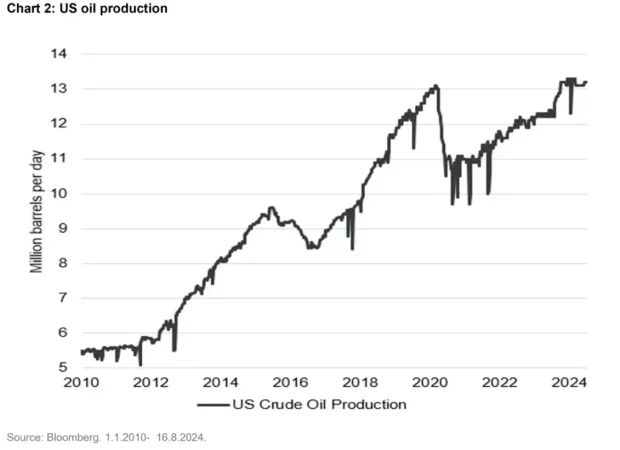

La producción de gas creció un 50% entre 2005 y 2015, convirtiendo a Estados Unidos en el mayor productor de gas natural, mientras que la producción de petróleo estadounidense casi se duplicó entre 2008 y 2015, como muestra la Figura 2:

Este aumento de la producción alteró el panorama mundial del suministro energético. Entre 2012 y 2019, Estados Unidos añadió una producción de petróleo equivalente a todo el mercado de exportación de Arabia Saudí [Bloomberg]. Con este crecimiento masivo de la producción, Estados Unidos comenzó a exportar crudo y productos derivados del petróleo, lo que provocó una caída en picado de los precios del petróleo, que pasaron de 125 USD por barril en 2012 a 30 USD en enero de 2016.

El auge del petróleo estadounidense tuvo importantes repercusiones en otros sectores y materias primas, ya que la energía es un insumo fundamental para los procesos de producción. Los precios del petróleo repercuten en la producción de metales, la producción de bienes industriales y los precios agrícolas, ya que estos procesos son muy intensivos en energía. [Bloomberg].

El oro, una oportunidad en 50 años tras la reciente ruptura al alza del precio

Los bajos precios de la energía fueron una fuente dominante de baja inflación en la última década1. Sin embargo, es poco probable que esta situación se repita, ya que a pesar de lemas como el de Trump «drill baby drill», los productores dudan en invertir de forma similar debido a las inciertas perspectivas de la demanda de petróleo en medio de la transición a la energía verde y los compromisos de energía neta cero.

Nuevos motores de la demanda de materias primas

Aunque es probable que la caída de 2010 no se repita, tampoco es probable que se repita el super ciclo de las materias primas de la década de 2000, impulsado por la rápida industrialización y urbanización de China. Sin embargo, están surgiendo nuevos impulsores de la demanda de materias primas, que alimentarán el próximo ciclo de las materias primas: a saber, la creciente demanda de los mercados emergentes y la transición hacia la energía verde.

Demanda de los mercados emergentes

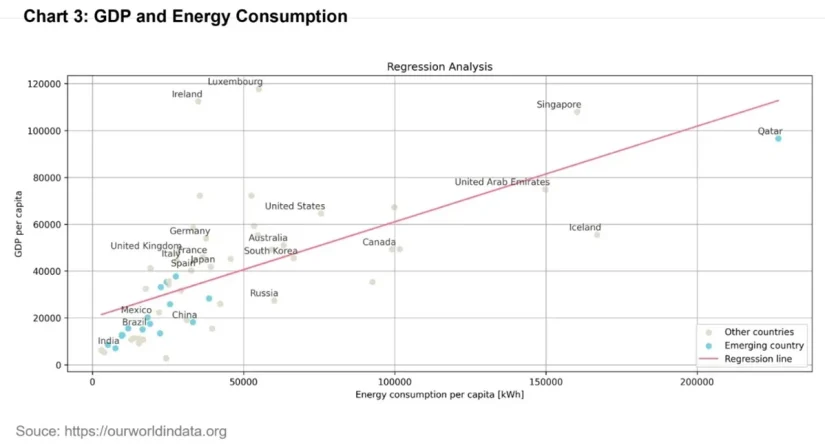

Las Naciones Unidas prevén que la población mundial aumente de los 8.000 millones actuales a 9.800 millones en la década de 2050, concentrada en los mercados emergentes, lo que se traducirá en más recursos para satisfacer las necesidades alimentarias, de consumo de bienes y de viajes de la población mundial. El crecimiento de la población no sólo mantendrá el crecimiento de la demanda de materias primas, sino que el potencial de aumento del PIB per cápita en estos países en desarrollo puede ser uno de los principales motores. Como muestra el gráfico 3, el aumento del nivel de vida hasta cierto nivel va de la mano del aumento del consumo de energía.

Además, en 2050, dos tercios de la población vivirá en ciudades o centros urbanos, con un aumento previsto de 2.500 millones de personas viviendo en ciudades en comparación con la actualidad, lo que creará «megaciudades». Este desarrollo creará una demanda adicional de recursos y servicios en las zonas urbanas (vivienda, transporte, sistemas energéticos y otras infraestructuras), principalmente en los mercados emergentes2.

Los proyectos de urbanización masiva de China en las dos últimas décadas, uno de los mayores auges de la construcción de la historia, son un ejemplo de cómo estos desarrollos pueden impulsar la demanda de materias primas. Como resultado de estos proyectos, China consumió alrededor de la mitad del suministro mundial de metales para construir esta infraestructura física, y se convirtió en el mayor importador de petróleo del mundo. Administración de Información Energética de EE.UU.3

Con la ralentización actual del crecimiento de la urbanización en China y la caída del sector inmobiliario, la demanda de materias primas se verá impulsada cada vez más por otros países

Creemos que la India y el Sudeste Asiático serán los principales impulsores en las próximas décadas, debido al aumento de la población y de la clase media. La Unión Europea calcula que la clase media mundial aumentará de 4.000 millones en 2021 a 5.200 millones en 2030, y que el 88% de la población de clase media adicional vivirá en Asia.

El crecimiento del gasto de los países de renta media en los mercados en desarrollo es fuerte (en torno al 12,5% anual entre 2005 y 2015) y este crecimiento está impulsando la demanda de bienes y materias primas. India podría convertirse pronto en el mayor mercado de consumo de clase media del mundo, superando tanto a China como a Estados Unidos4.

El crecimiento de los mercados emergentes impulsa algo más que la demanda de metales y energía: también se correlaciona con un aumento del consumo de carne y de la demanda de productos agrícolas. El aumento de la población de renta media de China e India está impulsando el consumo de alimentos en esos países.

La composición del consumo de alimentos cambia a medida que aumentan los ingresos de los consumidores

Cuando la gente puede permitirse mejorar su nivel nutricional, suele mejorar su dieta diaria, pasando de los cereales básicos a alimentos más ricos en proteínas. El consumo per cápita de carne en los países de renta alta duplica el de los países de renta media y casi sextuplica el de los países de renta baja. El aumento de la población y de la demanda de carne per cápita significa que se necesitan más cereales para alimentar a los animales de granja5.

Transición energética

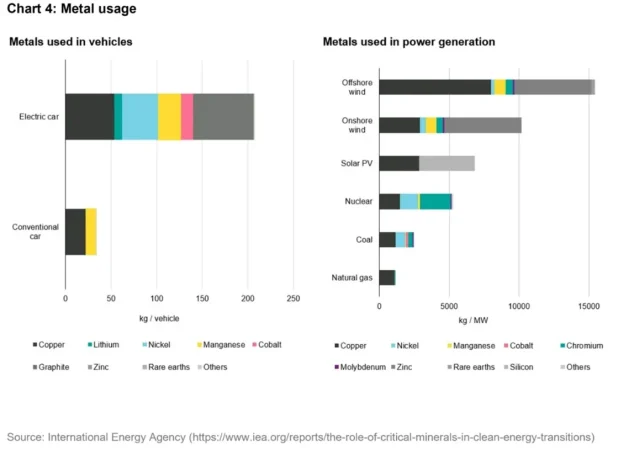

Aunque muchos productores de petróleo ven el cambio hacia la energía verde como una causa de incertidumbre, también observamos buenas noticias a corto plazo para el consumo de materias primas debido al cambio hacia la energía neta cero. La ampliación de la tecnología solar, eólica y de almacenamiento, así como la expansión y mejora de la red de transmisión para gestionar el flujo de recursos renovables, implica enormes cantidades de construcción de infraestructuras, todo lo cual depende de un uso significativo de las materias primas, como se muestra en los gráficos siguientes.

Las tecnologías que contribuyen a la descarbonización, como los vehículos eléctricos (VE) y las energías renovables, requieren un uso intensivo de metales. Los vehículos eléctricos requieren entre 7 y 10 veces más metales que los vehículos con motor de combustión interna, y la generación de energía a partir de fuentes descentralizadas aumenta la demanda de metales.

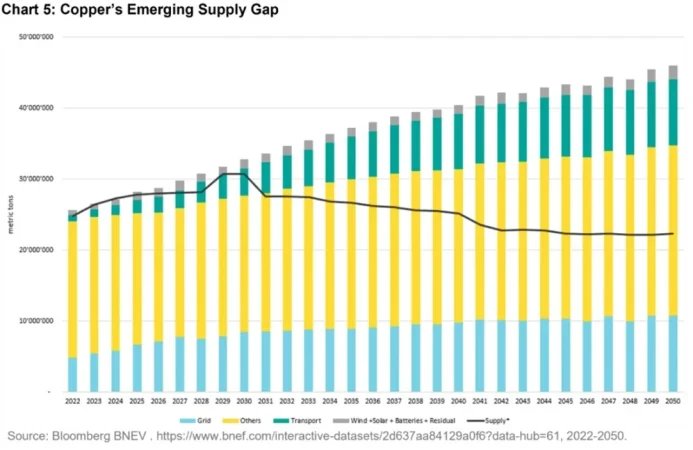

La atención se centra en el incipiente déficit de oferta de cobre, ya que el crecimiento de la demanda está impulsado por las energías renovables (véase el gráfico siguiente). Para incentivar una mayor oferta, los precios deben subir sustancialmente con respecto a los niveles actuales.

La oferta se enfrenta a factores como el descenso de la ley del mineral, la rebelión de las comunidades locales contra la construcción de minas por motivos medioambientales, los sobrecostes debidos a la inflación y la escasez de agua. Construir una mina o trasladarla de una explotación a cielo abierto a una subterránea son proyectos de varios años. Si no se estimula la oferta, los precios equilibrarán el mercado por el lado de la demanda, reduciéndola, lo que retrasaría la transición energética.

El futuro del petróleo y del gas

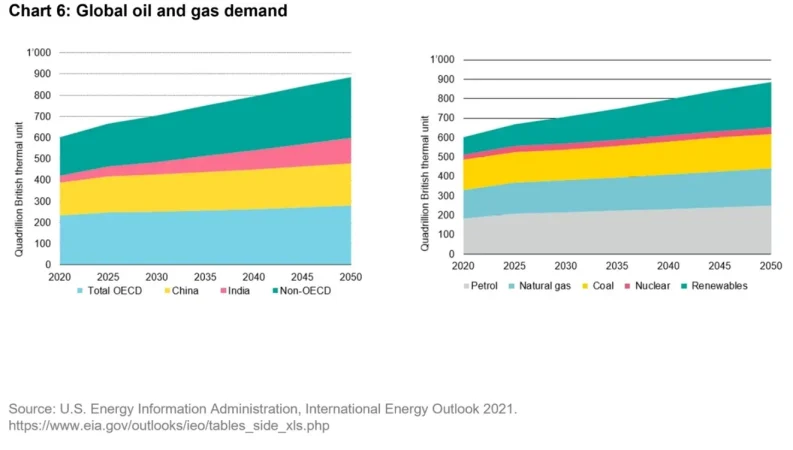

A pesar de la tendencia de algunos países hacia un futuro Net Zero, la demanda de petróleo y gas seguirá siendo importante en los próximos años. Muchos economistas prevén que el pico de demanda de petróleo se producirá probablemente a mediados de la década de 2030, seguido de una larga meseta6. Aunque los vehículos eléctricos ganarán cuota de mercado, la sustitución de todo el parque automovilístico llevará tiempo, sobre todo en los mercados emergentes. El aumento global de vehículos en sentido general compensará el descenso del uso de petróleo en la próxima década en los países que apliquen políticas de consumo neto cero (Goldman Sachs).

Y aunque las energías renovables serán cada vez más importantes en términos de fuente de consumo energético, la combinación energética probablemente seguirá dependiendo de los combustibles fósiles al menos durante las próximas décadas. La razón es que el consumo de energía crecerá un 50% hasta 2050, liderado por los mercados emergentes, y el crecimiento de las renovables no puede llenar por sí solo este vacío7.

Mientras que la demanda de petróleo alcanzará su punto máximo en algún momento de la década de 2030, no es probable que ocurra lo mismo con el gas natural. Como el gas natural emite alrededor de un 50% menos de CO2 que el carbón, servirá como fuente de energía de transición para muchos mercados emergentes que no pueden pasar directamente del carbón barato a las energías renovables de alto coste. Por ello, la Unión Europea clasificó el gas natural como fuente sostenible.8

Conclusión

En vista de lo anterior, el escenario está preparado para unas perspectivas prometedoras en las materias primas, impulsadas por motores clave como la demanda de los mercados emergentes, la fuerte demanda de materiales de la transición energética y la necesidad continuada a corto plazo de petróleo y gas. Tras la tumultuosa oleada de la última década, los inversores deberían analizar de cerca y con nuevos ojos esta clase de activos, que parece ofrecer atractivos rendimientos en el futuro. Podría resultar un movimiento altamente estratégico y gratificante.