Al igual que Julio César antes de cruzar el río Rubicón con su ejército, lo que suponía una declaración abierta de guerra contra el cónsul Pompeyo, José María Álvarez-Pallete, presidente de Telefónica, lo ha cruzado y podría también exclamar la célebre frase de César “Alea jacta est” (la suerte está echada).

Esta anécdota histórica que relata la decisión de Julio César de saltarse la ley romana que impedía atravesar el Rubicón con sus tropas bajo pena de muerte y que inició una guerra de la que salió victorioso, puede hoy transferirse claramente a Telefónica.

Así, las necesarias medidas que debe adoptar el presidente de la compañía para lograr no sólo el alza de las acciones sino la protección de la propia empresa son tan imprescindibles como en este momento decisivas y, al igual que el general romano hizo en el 49 a.C., no tienen vuelta atrás.

¿Y qué es lo que está pasando en Telefónica? ¿Por qué no percibe más valor el accionista pese a la reducción de la deuda lograda por Álvarez-Pallete?

Un año más los títulos de la telco española han sufrido el mes de Agosto, mes en el que apenas hay actividad y la mayor parte de los movimientos bursatiles están automatizados por los grandes fondos internacionales. Del mismo modo, en Septiembre la recuperación está siendo fulgurante, desde los mínimos de 5,94 euros por acción hasta los 6,72 euros del día de ayer. Para analizar la caída del título, que en el mes de agosto llegó a mínimos de hace más de 22 años y, sobre todo, valorar las vías para la remontada, el presidente de Telefónica adelantó dos semanas la reunión del Consejo de Administración. Y lo hizo porque la agitación política en Reino Unido con la crisis del Brexit y las elecciones argentinas estaba sumando volatilidad a unas acciones que no corresponden con el valor real de la compañía. Claramente cotiza infravalorado.

Antes los embites del mercado, Telefónica necesita más que nunca de inteligencia y aplomo para enfrentarse al reto de su evolución como compañía tecnologica y al reto de un sector, que en su conjunto, hoy se encuentra fuera del radar principal de los inversores.

La deuda es insaciable: parece que por más que la reduzcas nunca es suficiente

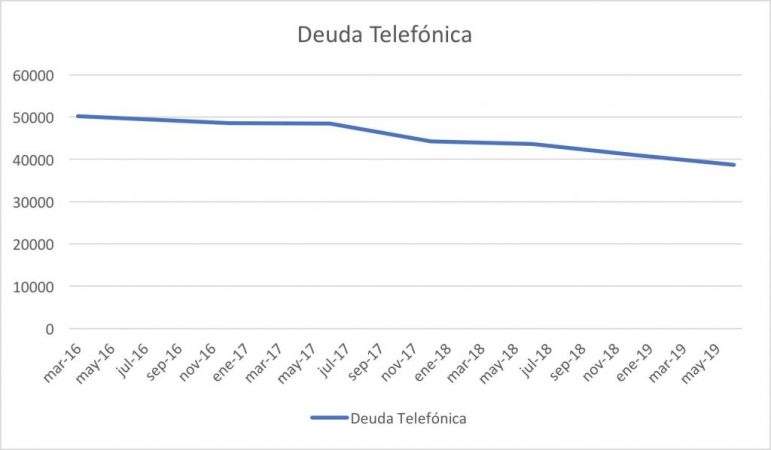

Desde que en marzo de 2016 José María Álvarez-Pallete se pusiera al frente de la mayor empresa de telecomunicaciones española, la deuda de Telefónica se ha reducido en un 22 por ciento. Así, la cifra que ofrece la propia operadora en las cuentas semestrales de 2019, es de un endeudamiento ligeramente superior a los 38.000 millones de euros. Cifra esta que contrasta con los 50.213 millones que había en el balance cuando el leonés asumió la presidencia hace tres años y medio.

Por otra parte, la estructura de deuda de la operadora española tiene como parte positiva, o menos desfavorable, que un 85% de la misma vence en el largo plazo, lo que ofrece un margen amplio para el reembolso y renegociación a la baja. También, el actual escenario financiero con los bajos tipos de interés en mínimos históricos que, además, se espera que continúen a la baja, ayudarán a Telefónica a reducir el endeudamiento y el consumo de capital a través de unos intereses más bajos. Aunque como parte negativa, no se puede olvidar que los algo más de 38.000 millones que debe, superan con margen la cantidad de capital propio que mantiene en balance (eran 26.449 millones, según las últimas cuentas) una relación que no es especialmente atractiva para los inversores.

La relación entre el capital y la deuda es esencial por otra razón, y es que es la base en la que se ha apoyado Telefónica para presumir de reducción de deuda. En este aspecto resulta clave el papel de los denominados bonos híbridos, en los que Telefónica es uno de los mayores emisores del mundo. Estos bonos son un tipo de emisiones especiales que cuentan desde el punto de vista más teórico al 50% como capital y al 50% como deuda pero que las empresas asumen en sus cuentas, y a su conveniencia, como equity

Así, para algunas agencias de calificación o firmas de análisis, la deuda real de Telefónica era de unos 54.000 millones de euros frente a los 38.000 que aparecían en el último informe de la compañía.

El cóctel es singular. Deuda cómoda, reestructurada a largo plazo, cotización que no refleja el valor de la acción, y 8.500 millones de euros en caja (según Moodys la empresa del Ibex 35 con más dinero en caja). La conclusión es evidente, hay que reducir el nivel de caja para ser menos atractivo ante operaciones de especulación. Y eso se puede hacer de cuatro maneras maneras: comprando papel para generar autocartera, adquiriendo otras compañias, inviertiendo en afrontar el reto laboral y reducir una plantilla envejecida y sobredimensionada, o amortizando deuda como se ha hecho hasta ahora.

La hora de la nueva fase expansiva

Ni la bajada de la consabida deuda ni el incremento de su efectivo de caja, que supera ya los 9.665 millones de euros, han logrado parar el deterioro de la cotización, especialmente pronunciado en los últimos años en mes de agosto. Es decir, es una fórmula probada que no ha funcionado por completo, ya que no ha reactivado el valor accionarial. Puede ser interesante continuar con la disminución, pero desde luego es ingrato y no es una fórmula única. La lógica hace pensar que la telco no debería destinar a ello en el futuro tantos recursos como en los últimos años.

Tal y como citó el propio José María Alvarez-Pallete durante la anterior Junta de Accionistas deTelefónica, “en las encrucijadas decisivas de la vida no hay señales indicadoras”. Pero para rebatir un poco la cita de Hemingway hay que tomar decisiones valientes. Eso podría implicar también soluciones por la vía rápida, como el uso de la caja existente para generar autocartera.

Mientras César Alierta estuvo al frente de la compañía, en numerosos momentos generó autocartera. Sin embargo, la creación de esta bolsa de acciones propias que se sacan del mercado, pese a efectista, no es solución sino un parche. Es hacerse trampas uno mismo al solitario. Pero esa medida, si bien podría resultar un balón de oxígeno a corto plazo, siempre sería un parche temporal que tendría un efecto boomerang. Meses despues el dinero no estaría en caja y el efecto se habría evaporado.

Hay que evitar soluciones por la vía rápida, como el uso de la caja existente para generar autocartera

Hoy, Telefónica está objetivamente en su mejor situación financiera de los últimos 10 años. Es además la empresa española con más dinero en caja. Eso hace que pueda emprender un camino, en este caso comenzando un periodo expansivo, que incluya operaciones corporativas, y que sería como el citado Rubicon, sin vuelta atrás.

Así podríamos ver una apuesta por convertirse en una compañía 100% digital, más ligera y crecer en los mercados de interés donde es líder, especialmente España y Brasil, a la vez que acelera la venta de unidades no estratégicas.

La telco española puede utilizar el dinero que tiene en caja para salir de compras, adquirir compañías complementarias en sus mercados principales, utilizando estos movimientos para aumentar la apuesta tecnológica y generar promesa de euro nuevo para el inversor. Entramos en una fase que la reducción de la deuda pasa a un segundo plano. Hay que crecer con cabeza, no se trata de realizar compras y tomar posiciones en cualquier mercado sino hacerse fuertes en los existentes, y apostar por la disrupción tecnológica y compañías que aporten valor añadido en este sentido.

Telefónica debe convertirse en una empresa 100% digital, con crecimiento enfocado en España y Brasil

Y debe hacerlo por un doble motivo, el primero que el accionista perciba un incremento de valor y nuevas oportunidades de negocio. El segundo blindarse de posibles operaciones hostiles, a las que la ecuación de capitalización infravalorada, deuda bien reestructurada, y dinero en caja, atraería actores indeseables.

Hace un año citábamos la actividad de fondos buitre como el Fondo Elliot (Elliot Management Corporation) que había tomado posiciones en Telecom Italia. Hace tan sólo unas semanas acaba de tomar posiciones por AT &T, donde ha invertido ya 3.500 millones de dólares. Con su modus operandi habitual el fondo ya ha pedido desinversiones en la compañía americana para aumentar el dividendo. Estas actividades a corto plazo pueden ser rentables para el accionista, pero son de facto una pérdida industrial y un riesgo para el país que debería evitarse de todos modos.

Efectivo de sobra para tirar los dados

Una de las grandes bazas con las que juega Telefónica es que se trata de una verdadera máquina de generar ingresos. Y su liquidez de caja le da cierto margen para afrontar inversiones importantes en su negocio, reducir la deuda y mantener el pago de dividendos.

En concreto, en la era Alvarez-Pallete se han generado a través del flujo de caja libre -todos los cobros recibidos menos los pagos efectuados de efectivo- más de 13.600 millones de euros, mientras que en el mismo espacio de tiempo anterior fueron 11.900 millones, un 12 por ciento menos.

De hecho, tal cantidad de dinero una vez cerrado el ciclo operativo de la compañía le ha permitido seguir pagando dividendos sin exceder el payout, el porcentaje de los beneficios que salen hacia los accionistas.

Así, la media entre 2017 y 2018 apenas alcanza el 42% frente al 66% de dos años antes, lo que ejemplifica que josé María Alvarez-Pallete ha logrado desviar recursos a la amortización de deuda aunque, eso sí, para ello también ha tenido que reducir el pago de dividendo.

Lo anterior, además, le ha permitido mantener una estructura de liquidez y efectivo sólida en

el balance. En total, entre tesorería y activos invertidos a corto plazo, sumó 10.776 millones de euros en el primer semestre del 2019, una cifra bastante superior a los 5.811 millones que se encontró en el balance cuando llegó a la presidencia de la compañía.

Y contar con una estructura más líquida no sólo aporta más funcionalidad a la empresa al darle mayor flexibilidad para pagar o invertir, sino que es especialmente importante cuando tienes un volumen elevado de deuda, como le pasa a Telefónica, porque los riesgos de impagos se reducen radicalmente De hecho, esta es una de las cosas que más valor tienen para las agencias de calificación.

Antenas y bajas incentivadas

Hace tan sólo unos días conocimos el nuevo plan de prejubilaciones incentivadas por la compañía que puede afectar a más de 5.000 personas, así como la decisión de poner en el mercado 50.000 emplazamientos de antenas móviles para optimizar el valor de la empresa y, sobre todo, que éste se refleje en su cotización. Estas han sido algunas de las primeras medidas de impacto que salieron el martes de la anticipada Junta.

Así, la telco pretende monetizar los emplazamientos para móviles antes de un año pasándoselos a su filial Telxius u otras compañías. Pallete quiere remar a favor para lograr incrementar lo antes posible el precio de la acción que, aunque lentamente, acumula 12 días seguidos de alza. En una esperada y lógica recuperación tras las caídas del mes de agosto.

Pese a que no se refleje en su capitalización Telefónica está en su mejor situación financiera de los últimos 10 años

Dentro de esa transformación interna se debe entender el plan de prejubilaciones que podría afectar a algo más de 5.000 personas. Se trataría de mayores de 53 años que se desvincularían voluntariamente manteniendo el 68% de su salario hasta la jubilación. No se trata simplemente de que a la empresa le sobren cinco mil personas, sino que hay un excedente claro de profesionales entre los cincuenta y los sesenta años, que trabajan en posiciones que ni siquiera existirán en el futuro, o que son automatizables, y que impiden esa transformación tecnológica por la que Pallete ha apostado desde el inicio. A la vez faltan expertos en algunos campos que claramente tendrán un desarrollo importante e incidencia en la cuenta de resultados del futuro.

Alea jacta est

“La suerte está echada” dijo Julio Cesar al llegar a la otra orilla. Asumiendo que las consecuencias de su decisión ya no podían volverse atrás. Pero tras cruzar el río y asumir las decisiones vino el éxito político y militar.

Si quieres ir rápido ve sólo. Si quieres ir lejos ve acompañado. Nunca esa máxima tuvo tanto sentido como ahora. Para esta travesía hacía la modernización de la telco, que en ocasiones resulta ingrata, es imprescindible contar con el respaldo de los accionistas de referencia. Es el caso del BBVA que a día de hoy tiene el 5,28% de las acciones de la empresa de telecomunicaciones. Y también de Criteria (CaixaBank) y Blackrock, que cuentan con el 5,01% respectivamente.

Para BlackRock se trata de una apuesta eminentemente financiera. Entraron a un valor bajo y buscan una fuerte revalorización desde ese punto. Para los bancos españoles es diferente, ya que hay además un componente industrial.

Si quieres ir rápido ve sólo. Si quieres ir lejos, ve acompañado. Telefónica necesita ir de la mano de sus principales accionistas

En el caso de BBVA su participación, en caso de liquidarla, tendría hoy fuertes minusvalías. Están prácticamente obligados en este punto a apostar por la recuperación, lo contrario tendría en estos momentos difícil explicación ante sus accionistas.

En el caso de CaixaBank su entrada se produjo a menor precio, y tendría lógica aumentar hasta incluso doblar su participación en la telco. El banco podría ser en breve el accionista de referencia de la empresa de telecomunicaciones. Estrategicamente tiene sentido, y la entidad tiene caja de sobra para ello. La nueva banca se orienta cada día más al desarrollo de servicios financieros basados en la innovación tecnológica. Este es un punto vital para el desarrollo futuro de entidades financieras. El dinero en efectivo tiene a desaparecer. Hoy se mueve por las redes. El negocio de los bancos es el dinero, y este fluye ya hoy por las redes. Y esas redes, en España, sobre todo son de Telefónica…