JP Morgan anima a invertir en la IA, no la ve como una burbuja si no al contrario, como una oportunidad de inversión a varios años que apenas está comenzando a aparecer en los resultados corporativos, aunque sus últimos resultados, como los de Nvidia, pueden ser un aliciente para que los inversores no lo duden. El banco, no obstante, recomienda ver la IA como un «fenómeno global» en el que hay que invertir, con apertura de miras, es decir, no solo en empresas estadounidenses. También recomiendan abrirse a toda la cadena de valor de la disruptiva tecnología.

Uno de los bancos más poderosos del mundo se ha fijado en la IA y ha publicado una «guía» iniciática de cómo invertir en la nueva tecnología para poder obtener rentabilidad no solo ahora, cuando está despegando como valor y brilla más que el oro en las bolsas, sobre todo estadounidenses y chinas, si no en adelante y con cabeza, para que con una buena cobertura a futuro, cualquier inversor o inversora pueda hacerse rico como Sam Altman, Jensen Huang, y todos los que han apostado por ellos en los últimos años.

Los analistas del banco arrancan sus recomendaciones haciendo especial hincapié «en que la IA debe verse como un fenómeno global, y no recomendamos invertir exclusivamente en empresas estadounidenses». También creen que es «fundamental» que los inversores que quieran comprar IA «se aseguren de que sus carteras tengan exposición a empresas de toda la cadena de valor de la IA», desde la infraestructura hasta el software y las aplicaciones de inteligencia artificial. «Vemos oportunidades potenciales en los ‘facilitadores’ y ‘adoptadores de la tecnología», afirman.

INVERTIR EN IA A PARTIR DE AHORA

JP Morgan cree que hay dos áreas para invertir en la IA, la de las infraestructuras escalables y potentes, que sería la IA 1.0 y la de los «adoptantes» de la novedosa tecnología, que serían las industrias como la del servicio al cliente, la atención médica, las finanzas y la logística que ve como «preparadas» para una transformación significativa a través de ella, lo que llama la «IA 2.0».

La IA 1.0 se refiere a que este avance tecnológico necesita centros de datos, de los que se están construyendo nuevas instalaciones, y habrá que invertir en redes eficientes de energía, dicen que alimentada por carbón o gas, así como sistemas de refrigeración y nuevas soluciones para integrar la energía renovable.

También destacan que la estructura de la nube que está creciendo a pasos agigantados. Así, las empresas como Amazon, Microsoft, Alphabet y Meta ya tiene planes de inversión plurianuales par «respaldar la mayor capacidad de la nube que va a necesitar la inteligencia artificial.

se debe mantener una exposición equilibrada entre las dos áreas, la de las estructuras y la de las aplicaciones, lo que «podría ser una forma eficaz de capitalizar potencialmente la promesa de este espacio»

Otra capa de la IA 1.0 es la infraestructura y el avance de los grandes modelos de lenguaje (LLM) como ChatGPT y sus necesidades en cuanto a potencia de computación. Y, lógicamente, la industria de los semiconductores, es decir, de las unidades de procesamiento de gráficos (GPU), necesarias para un rendimiento más rápido y eficiente son el futuro para invertir. POr ello, JP Morgan pone como ejemplo el caso de Nvidia, que ha estimado la demanda de los GPU en dos billones de dólares repartidos entre los que necesitan los centros de datos y los que requerirán los superordenadores para trabajar y entrenar a la IA.

El banco norteamericano no se olvida del software y las aplicaciones, que señalan como la IA 2.0. y se centra en los adoptantes de la tecnología. Como ejemplo señala a la empresa Klarna, «que compra ahora y paga despuñes» que comenzó a utilizar un asistente de IA impulsado por OpenAI. «En el primer mes tuvo 2,3 millones de conversaciones, o dos tercios de los chats se servicio al cliente, lo que ahorró el trabajo de 700 agentes a tiempo completo.

Los analistas del banco creen que esta industria está avanzando de manera que los costes van a bajar y los consumidores vamos a hacer «un mayor uso de la IA», y que se debe mantener una exposición equilibrada entre las dos áreas, la 2.0 y la 2.0 «podría ser una forma eficaz de capitalizar potencialmente la promesa de este espacio».

Por último, el banco insiste en que no se debe solo invertir en las empresas más punteras de esta tecnología de Estados Unidos. Nombra a la gran rival China, que disputa el liderazgo en esta tecnología, hablan de la India, «una nación rica en datos», y también a Corea del Sur, Japón y Singapur.

En Europa ven como posibilidad que la IA nos ayude a ser «más eficientes y rentables» y señalan los sectores industriales en Alemania, como los aeroespaciales y automotrices, las químicas de Francia y las manufactureras de alta tecnología en los Países Bajos. Los gobiernos y las implicaciones de seguridad nacional que rodea el acceso y control de sus datos también implican que se posicionen estratégicamente, y los inversores deben estar atentos.

JP MORGAN DICE QUE LA IA NO ES UNA BURBUJA

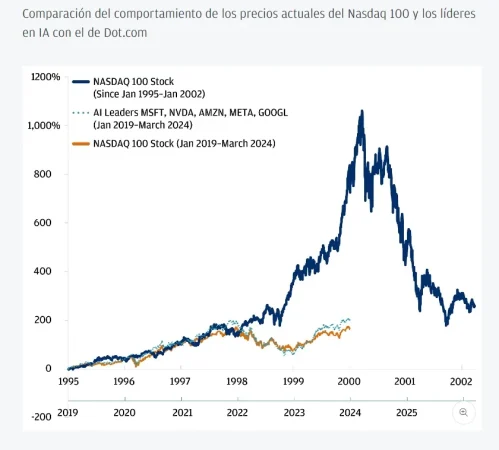

J.P Morgan deja claro que desde Wall Street se cree que los líderes actuales de la IA van a generar un mejor crecimiento de ganancias de lo que se esperaba de los líderes de las puntocom, las empresas tecnológicas que crecieron como la espuma al amparo de la aparición y es extraordinario desarrollo de internet a finales de los años 90.

Desde el banco entienden el entusiasmo de los inversores por la IA y que haya «impulsado los mercados en EE.UU. a múltiples máximos históricos » en lo que va de año. Y ante las dudas de los observadores del mercado al plantear que esto pueda ser una burbuja como la de las puntocom que estalló en el año 2000, desde JP Morgan son tajantes: No porque los precios de las acciones de la IA están «lejos de los máximos de la burbuja tecnológica que se produjo entonces».

Una burbuja en las bolsas se caracteriza por acciones que se vuelven excesivamente caras, impulsadas por la especulación y el exceso de entusiasmo de los inversores. Cuando los inversores se dan cuenta de que las empresas no van a poder cumplir con las expectativas de crecimiento de estos inversores es cuando estalla la burbuja.

desde JP Morgan son tajantes: No porque los precios de las acciones de la IA están «lejos de los máximos de la burbuja tecnológica que se produjo entonces»

Cuando estalló la burbuja en el 2000, las cinco mayores empresas (Microsoft, Cisco, Intel, Lucent e IBM) cotizaban una relación de precio y las ganancias por acción a plazo con un promedio de 59. En la actualidad, las cinco acciones más importantes, Microsoft, Nvidia, Amazon, Meta y Alphabet (Google), tienen una relación precio-beneficio anticipado de 34, que es alrededor de la mitad.

Mientras que en el fiasco de las puntocom los analistas esperaban un crecimiento del 30% en las ganancias por acción de los líderes tecnológicos de la época, los analistas actuales esperan un crecimiento del 42%, y para JP Morgan, «ésa es una base más sólida para los precios de las acciones».