Las elecciones presidenciales de EE.UU. de este año estarán muy reñidas, y espero que seis áreas clave del debate político sean las que más afecten a los mercados: el déficit federal, los cambios en los impuestos y el gasto, la política reguladora, la inmigración, el comercio y la geopolítica, explica Juhi Dhawan, estratega macroeconómica en Wellington Management.

A continuación, expongo algunas reflexiones sobre cada uno de estos temas, pero empezaré por lo esencial: los inversores deben trabajar con una gama mucho más amplia de estimaciones sobre los rendimientos de los bonos, el crecimiento y las perspectivas de inflación para EE.UU. y estar preparados para un cambio más radical en el panorama comercial y geopolítico. También deberían considerar la posibilidad de que los mercados de renta variable recompensen a distintos sectores en el futuro, ya que el potencial de beneficios y las valoraciones se ven afectados por estos cambios.

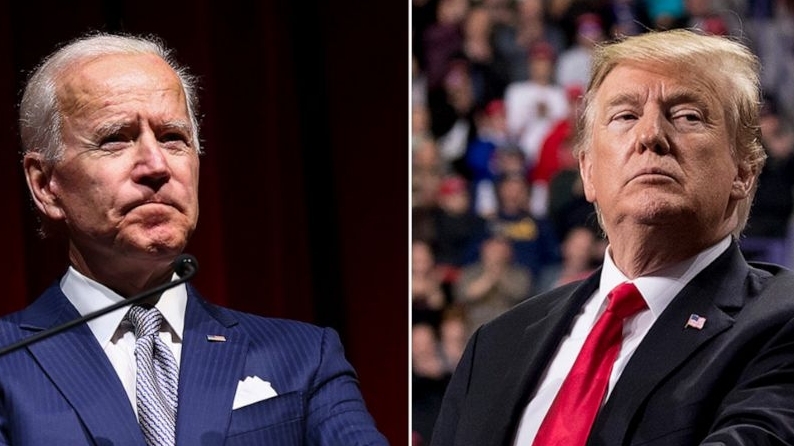

¿Por qué los inversores tienen tanto en qué pensar durante el proceso electoral de los próximos meses? Basta con considerar el enorme abismo político entre los dos candidatos y el impacto económico potencial. Por ejemplo, en un escenario en el que gane el expresidente Trump y esté respaldado por un Congreso liderado por los republicanos, esperaría ver impuestos más bajos, déficits más altos, inflación más alta, rendimientos más altos, menos regulación y una política comercial y geopolítica más aislacionista.

La actividad de M&A subirá más con Trump como presidente de EE. UU. que con Biden

O tomemos el caso de que gane el presidente Biden pero el Congreso siga dividido. Yo esperaría que eso diera lugar a impuestos más altos para las rentas más altas, contribuyendo a cierta reducción del déficit, pero también a una continuación de las subvenciones a las energías verdes que limitaría la prudencia fiscal. Si el presidente Biden gana con un Congreso liderado por los demócratas, esperaría ver un tipo algo más alto del impuesto de sociedades, una ampliación de la desgravación fiscal por hijos, esfuerzos para frenar los costes sanitarios para los consumidores y más dinero para áreas como la educación, la vivienda para personas con bajos ingresos y el clima.

Antes de entrar en los detalles de esta divergencia política, permítanme dedicar un momento a las matemáticas electorales.

BIDEN VS. TRUMP: UNAS ELECCIONES AJUSTADAS

Los seis estados indecisos que determinarán las elecciones suman 77 votos electorales, de un total de 538. Son Wisconsin (10 votos electorales), Michigan (15), Nevada (6), Arizona (11), Pensilvania (19) y Georgia (16). A principios de marzo, las encuestas mostraban a Trump por delante de Biden en cuatro de los seis estados, con los candidatos empatados en Arizona y Pensilvania. Carolina del Norte (16) es un séptimo estado que podría ser decisivo, ya que tiende a inclinarse por los republicanos, pero se sabe que también puede hacerlo por los demócratas, como ocurrió con Barack Obama en 2008.

Para poner en perspectiva la importancia de los estados indecisos, mientras que Biden ganó las elecciones de 2020 por 4,5 puntos porcentuales (casi 7 millones de votos) en la votación nacional, el margen combinado de victoria en Wisconsin, Arizona, Pensilvania y Georgia fue de sólo 126.000 votos.

En cuanto al resto de los estados, el informe no partidista Cook Political Report sugiere que los demócratas pueden contar con 226 votos electorales y los republicanos con 219 (o 235 si Carolina del Norte se inclina por los republicanos) en el camino hacia los 270 votos electorales necesarios para ganar las elecciones presidenciales. Dado el carácter polarizador de los candidatos, también es posible que ninguno de los dos llegue a los 270 votos 1.

Los mercados contemplan la retirada de Joe Biden como una de las diez posibles sorpresas de 2024

Según las encuestas, los temas que influyen en las decisiones de los votantes incluyen la economía, la inmigración, el aborto, el cambio climático, la democracia y sus instituciones, la política exterior y la igualdad. Es probable que la atención que Trump presta a la inmigración ilegal y a la delincuencia mantenga fieles a sus votantes, al igual que las promesas de desregulación y bajada de impuestos. Por otro lado, las amenazas del ex presidente de aumentar los aranceles y de un EE.UU. más aislacionista parecen disuadir a algunos. Las batallas legales de Trump también podrían influir en el resultado, dado el papel de los independientes en la determinación de las elecciones (el 43% de los adultos estadounidenses se identificaron como independientes en 2023, según Gallup).

En cuanto a las perspectivas para el Congreso, el reparto actual en el Senado es de 49 republicanos, 48 demócratas y 3 independientes (que votan con los demócratas).

En las elecciones de noviembre, los republicanos defenderán 11 escaños, y los demócratas e independientes defenderán 23. Ganar sólo uno o dos escaños (dependiendo de quién gane la Casa Blanca) daría a los republicanos el control del Senado, un resultado que muchos expertos predicen, aunque el margen de control determinará cuánto pueden hacer.

En cuanto a las perspectivas para el Congreso, el reparto actual en el Senado es de 49 republicanos, 48 demócratas y 3 independientes (que votan con los demócratas). En las elecciones de noviembre, los republicanos defenderán 11 escaños, y los demócratas e independientes defenderán 23. Ganar sólo uno o dos escaños (dependiendo de quién gane la Casa Blanca) daría a los republicanos el control del Senado, un resultado que muchos expertos predicen, aunque el margen de control determinará cuánto pueden hacer.

Las encuestas sugieren que el control de la Cámara de Representantes, actualmente en manos de los republicanos, será un cara o cruz en las próximas elecciones. Según el Cook Political Report, los republicanos parecían tener un control seguro sobre 210 escaños y los demócratas sobre 203 a 5 de marzo. Esto dejaba 22 escaños que podrían determinar el resultado, 11 en manos de los republicanos y 11 en las de los demócratas.

Tal y como están las cosas hoy en día, parece haber más probabilidades de un gobierno unido bajo los republicanos, aunque la posibilidad de un gobierno unido demócrata no puede excluirse por completo dadas las estrechas vías hacia la victoria descritas anteriormente.

BIDEN VS. TRUMP: ÁREAS CLAVE PARA ECONOMÍA Y MERCADOS

Pasemos ahora a las seis áreas políticas que, en mi opinión, los inversores deberían seguir de cerca en los próximos meses.

El déficit federal – Para los candidatos de ambos partidos, así como para el público estadounidense, el tamaño del déficit presupuestario federal es una prioridad baja. Esto sugiere que es poco probable que la política fiscal se endurezca de forma significativa bajo ninguno de los dos partidos, a menos que los mercados (a los que sí preocupa el déficit) fuercen la disciplina. Dicho esto, un Congreso dividido tendría más probabilidades de limitar la capacidad de maniobra de cualquiera de los partidos y, por tanto, podría ayudar a contener el déficit.

De cara al futuro, creo que es justo decir que Trump se preocupa explícitamente menos por el tamaño del déficit y, como resultado, los mercados financieros exigirían mayores primas por plazo para los bonos estadounidenses si ganara y contara con el beneficio de un Congreso liderado por los republicanos. Vale la pena señalar que el déficit, que actualmente se sitúa en torno al 6% del PIB, suele ampliarse unos dos puntos porcentuales en una recesión, lo que sugiere una importante vulnerabilidad potencial para la economía y los mercados estadounidenses en lo que respecta al tipo de descuento. Espero que los tipos de interés suban en cualquiera de los dos resultados electorales, pero me preocuparían más los tipos si gana Trump.

Cambios en la fiscalidad y el gasto – La economía estadounidense se enfrenta a un precipicio fiscal a finales de 2025, cuando expiren los recortes fiscales de Trump de 2017. Si no se toman medidas, esto elevaría los impuestos en 400.000 millones de dólares anuales, con los tipos impositivos individuales volviendo a los niveles más altos de 2017, la deducción estándar reducida a la mitad, la exención del impuesto sobre el patrimonio reducida y la deducción del 20% para las empresas canalizadoras desapareciendo, entre otros cambios. Trump querría hacer permanentes los recortes fiscales (con un coste de entre 2,7 y 3 billones de dólares en los próximos 10 años) y bajar aún más el tipo del impuesto de sociedades. A Biden le gustaría subir los impuestos a las personas con ingresos superiores a 400.000 dólares, pero mantenerlos bajos para el resto de los contribuyentes (con un coste de entre 1 y 2 billones de dólares en los próximos 10 años).

Esta es quizás la decisión política más infravalorada a la que se enfrentará el gobierno entrante, y la creciente disfunción del Congreso sugiere que los compromisos que podrían ser necesarios en muchas cuestiones fiscales serán difíciles de alcanzar. En última instancia, el alcance de cualquier compromiso dependerá de la composición del Congreso y de la situación económica del momento, y es probable que la solución más fácil sea limitar el periodo de prórroga de los impuestos.

Otra cuestión fiscal que se debatirá en las próximas elecciones es la forma en que las empresas multinacionales pagan impuestos. En concreto, ¿promulgará EE.UU. un impuesto de sociedades mínimo global, como propone la secretaria del Tesoro Janet Yellen, y si no lo hace, podrían otros países acabar tomando represalias? Estos cambios en la legislación fiscal tendrían importantes implicaciones para el crecimiento de los beneficios empresariales en EE.UU., lo que a su vez repercutiría en la rentabilidad futura de los mercados bursátiles.

En cuanto al gasto, la Ley de Reducción de la Inflación de 2022 (IRA, por sus siglas en inglés) de Biden, que incluía la mayor inversión en clima y energía de la historia de EE.UU., acabará costando, si no se le pone freno, casi un billón de dólares, es decir, tres veces la estimación inicial. Por supuesto, Trump está mucho menos interesado en las subvenciones a la energía verde, por lo que, si gana, podríamos ver cómo se reducen tanto el periodo de tiempo durante el que se ofrecen como la amplitud de las fuentes de energía verde que las reciben. También es probable que se reduzcan los créditos fiscales a los vehículos eléctricos.

Dado que el 71% de los proyectos anunciados en el marco de la IRA se encuentran aún en fase de planificación, es concebible que algunos se cancelen o retrasen hasta que se aclare la situación tras las elecciones. Los beneficios de las empresas industriales y ecológicas de EE.UU. han recibido un gran impulso gracias a estas subvenciones y, bajo una administración Biden, seguirían teniendo un buen futuro. Sin embargo, el alcance de las subvenciones y la amplitud del aumento de los beneficios podrían verse reducidos con un cambio de gobierno.

En cuanto a otras propuestas de gasto significativas, Trump ha expresado su interés en ofrecer cheques de estímulo a la población, aunque por el momento hay pocos detalles sobre el enfoque o la escala del plan. Como se ha señalado antes, es probable que Biden apoye un mayor gasto en áreas como la educación, la vivienda y el clima.

En conjunto, las posturas de los dos candidatos sobre los impuestos y sus planes de gasto potencialmente insostenibles podrían añadir entre 1 y 5 billones de dólares al déficit y aumentar el riesgo de subida de los tipos de interés.

BIDEN VS. TRUMP: POLÍTICA REGULATORIA

Política reguladora – Aunque la política fiscal y tributaria dependen tanto del Congreso como del presidente, este último tiene mucho más peso en la regulación. Por ejemplo, bajo la presidencia de Biden, hemos visto mayores requisitos de capital para los bancos, un mayor escrutinio de los precios de los medicamentos y normas de emisiones más estrictas de la EPA (Environmental Protection Agency). Trump sería más proclive a desregular las industrias y reducir lo que considera requisitos onerosos para las empresas. (Para contextualizar un poco el coste de hacer negocios en EE.UU., la Asociación Nacional de Fabricantes estimó recientemente que el coste de la regulación federal para las empresas estadounidenses supera los 3 billones de dólares o una media de 277.000 dólares anuales por empresa, una carga especialmente pesada para las pequeñas empresas2.

A Trump también le gustaría poner bajo la autoridad presidencial agencias reguladoras independientes, como la Comisión Federal de Comunicaciones y la Comisión Federal de Comercio. Estos cambios tendrían un impacto notable en los sectores regulados de la economía.

Por poner un ejemplo de los aspectos en los que Trump podría reducir la burocracia reguladora tras su toma de posesión, es razonable esperar que modifique o derogue la actualización de emisiones prevista por la EPA para 2027. Con cambios como este (y los posibles cambios en el gasto en energía verde señalados anteriormente), una administración Trump ralentizaría el ritmo de la transición energética verde del país y mantendría una dependencia algo mayor de los combustibles fósiles.

Inmigración – Desde un punto de vista económico, éste es otro tema electoral infravalorado. El coste de tratar con inmigrantes ilegales es sin duda un reto para los estados fronterizos, y en algunas encuestas, la inmigración es ahora el tema número uno, superando a la inflación. Pero el actual aumento de la inmigración -que añadirá unos siete millones de personas a la población estadounidense de aquí a 2026, según las últimas estimaciones de la Oficina Presupuestaria del Congreso- ha supuesto un choque positivo para la economía por el lado de la oferta que ha ayudado a reducir la presión salarial y ha contribuido a un mayor equilibrio en el mercado laboral.

Si bien muchos de los inmigrantes que se contabilizan hoy en la población activa son legales, gracias a una puesta al día del retraso en la tramitación de visados, el aumento de inmigrantes ilegales ha sido un factor. Trump ha prometido reforzar el control de las fronteras, pero también ha prometido deportar a los trabajadores indocumentados, lo que supondría una importante perturbación negativa de la oferta de mano de obra y sería inflacionista.

Iniciativas comerciales – Si Trump gana las elecciones, se espera ampliamente que aumente los aranceles, tal vez hasta un 10% en general y hasta un 60% para las importaciones procedentes de China. Las estimaciones sugieren que un arancel básico universal podría recaudar 1 billón de dólares en 10 años, lo que ayudaría a financiar algunos de los planes fiscales de Trump. Por otro lado, unos aranceles más altos aumentarán la presión inflacionista y dañarán el poder adquisitivo de los consumidores.

En otros ámbitos del comercio, Trump podría aprovechar la revisión conjunta del Acuerdo Estados Unidos-México-Canadá (USMCA) prevista para 2026 para aplicar cambios en la política relativa a México. También es probable que las relaciones con Europa y Japón sean menos cordiales que bajo la administración Biden.

Si Biden es reelegido, es probable que la política comercial siga su curso actual, con la desvinculación de China como prioridad, pero considerando a Europa y Japón como fuertes aliados.

Geopolítica – La remodelación del mapa geopolítico es un hecho si Trump vuelve al poder. La retirada de la OTAN y un aumento del gasto en defensa por parte de Europa, EE.UU. y, posiblemente, Japón, son posibles repercusiones. La seguridad energética sería un pilar político importante para una administración Biden o Trump, pero se manifestaría de forma diferente, desde grandes subvenciones a la energía verde y restricciones a las exportaciones de gas natural con Biden hasta una mayor producción y exportación de combustibles fósiles con Trump. La desvinculación de China seguiría siendo un imperativo en cualquiera de los dos escenarios electorales, pero Trump prefiere los aranceles a las subvenciones, por lo que el contenido de la política industrial estadounidense cambiaría en consecuencia.

—————–

1) Si ninguno de los candidatos alcanza los 270 votos electorales, la elección presidencial se decidirá en la Cámara de Representantes, donde cada delegación estatal tiene un voto y se necesitan 26 votos para ganar. El Senado elegiría al vicepresidente y cada senador tendría un voto. | 2) Asociación Nacional de Fabricantes, «The Cost of Federal Regulation to the US Economy, Manufacturing, and Small Business», octubre de 2023.