«Creemos que la justificación del posicionamiento procíclico y de riesgo puede resumirse de forma sencilla: Las condiciones económicas son favorables y, sin embargo, los bancos centrales mundiales siguen embarcados en un ciclo de relajación sincronizad». Esta posición es la que maneja el senior CRM UBS AM Iberia, Jaime Raga, que explica en MERCA2 por qué el contexto que vivimos es excepcionalmente positivo para los activos de riesgo.

Según Raga, se trata de un contexto excepcionalmente positivo para el riesgo. «No es frecuente que los bancos centrales bajen los tipos de interés oficiales por buenas razones (desaceleración de la inflación) y no por malas (desaceleración del crecimiento o perturbaciones negativas inesperadas)», apunta.

Por supuesto, las valoraciones en los mercados de renta variable y de crédito son elevadas y reflejan cada vez más este entorno propicio. Históricamente, esto se ha traducido en rentabilidades más lentas, pero positivas, siempre que la economía y los beneficios se mantengan. En nuestra opinión, la generalización del crecimiento mundial más allá de EE.UU. y de los servicios a la industria sugiere que así será.

UBS: “Los últimos máximos de las bolsas nos llevan a hacer una pausa táctica en la renta variable”

Hemos aumentado la exposición a la renta variable, especialmente en regiones cíclicas y relativamente baratas como Europa y Japón, que se benefician de una mayor confianza en la durabilidad de la expansión económica. En cuanto al crédito, adoptamos una postura neutral, ya que hay que sopesar el atractivo de la rentabilidad total frente a la limitada oportunidad de una compresión adicional de los diferenciales. También somos neutrales con la deuda pública, que sigue constituyendo una importante cobertura para las carteras en caso de que el contexto de crecimiento se deteriore de manera significativa, frente a nuestras expectativas.

AMPLIACIÓN REGIONAL Y SECTORIAL DEL CRECIMIENTO

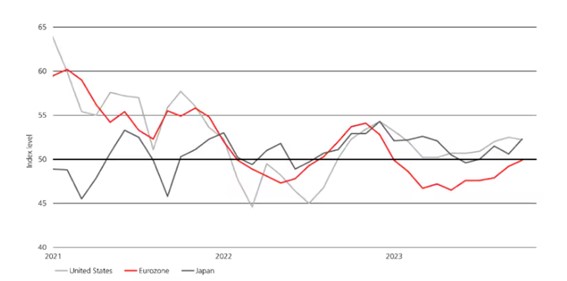

La economía estadounidense se está enfriando tras su excepcional crecimiento del 4% anualizado del PIB real en el segundo semestre de 2023, hasta un crecimiento más tendencial del 2% en lo que va del primer trimestre. Pero esto está ocurriendo justo cuando el panorama está mejorando en otras regiones, como Europa y Japón, tal y como demuestran los índices PMI de marzo (véase el Gráfico 1) y otros indicadores adelantados.

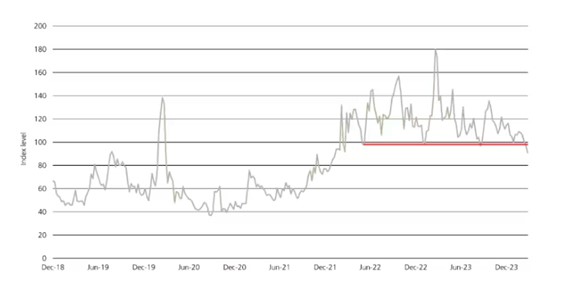

En la mayoría de los mercados desarrollados, los mercados laborales siguen bastante fuertes y la inflación se está desacelerando, por lo que los consumidores tienen dinero para gastar. Esto ha sentado las bases para un repunte cíclico en el ciclo mundial de bienes (véase el Recuadro 2) tras una larga caída.

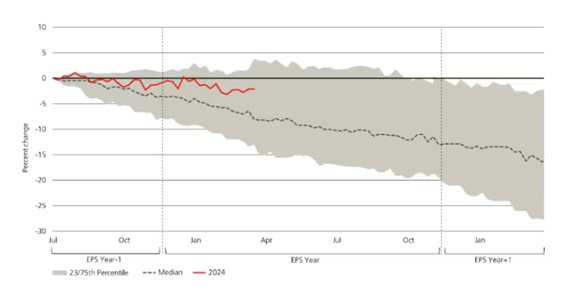

Este entorno global del PIB nominal ampliamente saludable es un estímulo para los beneficios. De hecho, la pauta habitual es que a medida que pasa el tiempo se revisen a la baja las estimaciones de beneficios para el año en curso y se revisen a la baja las expectativas demasiado optimistas. En lo que va de 2024, estos recortes de las estimaciones han sido mucho más modestos de lo habitual, como se ilustra en el Gráfico 3, como consecuencia de que los datos de actividad han sorprendido al alza. Los mercados de renta variable suelen estar más orientados a la actividad manufacturera en comparación con la composición de la economía subyacente, por lo que el incipiente repunte del ciclo de bienes resulta especialmente útil.

Gráfico 1: Los índices PMI de Europa y Japón se desplazan al alza

Fuente: UBS Asset Management, Macrobond. Datos a marzo de 2024. Gráfico de líneas que muestra la tendencia al alza de los PMI de la zona del euro y Japón, a partir de marzo de 2024.

FUNCIONES DE REACCIÓN A FAVOR DEL CRECIMIENTO

Y a pesar de estas señales positivas para la actividad nominal, los bancos centrales siguen dispuestos a recortar los tipos de interés relativamente pronto. En la reunión de marzo de la Reserva Federal (Fed), cabe destacar que los miembros del FOMC revisaron al alza sus previsiones de crecimiento e inflación y a la baja las de desempleo, y aun así mantuvieron una expectativa media de relajación de 75 puntos básicos este año.

La Reserva Federal y otros bancos centrales creen que la política es restrictiva y que los recortes de tipos reducirán el riesgo a la baja para la economía en el futuro. Puede que tengan razón, pero sigue siendo un debate abierto si la política es tan restrictiva como creen. Las condiciones financieras se han relajado considerablemente desde finales de octubre.

UBS resuelve las 10 principales dudas sobre el mercado inmobiliario en 2024

El inminente muro de vencimiento del endeudamiento de las empresas, que amenazaba con lastrar la actividad económica, se ha retrasado gracias a la buena predisposición de los inversores a comprar deuda nueva con márgenes estrechos. Y la vivienda, un sector clave sensible a los tipos de interés, está repuntando con rendimientos muy alejados de sus máximos.

Los responsables de la política monetaria de la Reserva Federal han adoptado la idea de que las mejoras del lado de la oferta, como el aumento de la inmigración, implican que el crecimiento puede ser mayor de lo previsto sin perjudicar la capacidad del banco central para alcanzar su objetivo de inflación a largo plazo. El mensaje es que la «última milla» en el camino hacia una inflación más baja puede recorrerse a un ritmo pausado porque las expectativas de inflación corren ahora mucho menos riesgo de desanclarse que cuando las presiones sobre los precios se acercaban a los dos dígitos.

Gráfico 2: La actividad manufacturera mundial cobra impulso

Fuente: UBS Asset Management, JPMorgan, Macrobond. Datos a marzo de 2024. Gráfico de líneas que muestra el inicio de una tendencia al alza de la actividad industrial mundial, según el LHS y el RHS.

Huelga decir que a los mercados les gusta escuchar esta inclinación favorable al crecimiento por parte de los bancos centrales. También parecen estar de acuerdo con el diagnóstico del banco central sobre el entorno económico y la receta para preservarlo. La volatilidad implícita de la deuda pública estadounidense cayó recientemente a su nivel más bajo desde justo antes del inicio de la agresiva campaña de endurecimiento de tipos de la Fed. Se trata de un catalizador positivo para las estrategias de carry y la asunción de riesgos en general, ya que sugiere un escenario macroeconómico más predecible.

Gráfico 3: Trayectoria típica de las estimaciones del MSCI ACWI

Fuente: UBS Asset Management, Refinitiv. Datos de 1990 a 2024. Gráfico que muestra la trayectoria típica de las estimaciones del SCI ACWI y que muestra que hasta ahora en 2024 los recortes de las estimaciones han sido mucho más modestos que la pauta habitual.

UBS: VALORACIONES Y RIESGOS PARA LAS PERSPECTIVAS

Seguimos atentos a la posibilidad de que este contexto macroeconómico positivo se resienta, sobre todo porque las elevadas valoraciones hacen que los mercados sean más vulnerables a las perturbaciones negativas.

Nuestro optimismo sobre la economía se basa en la opinión de que el mercado laboral sigue enfriándose, pero no se rompe. El amplio conjunto de indicadores del mercado laboral que estudiamos sugiere una ralentización de la contratación, pero no un repunte significativo de los despidos. Seguimos atentos a estos datos, junto con los indicadores de un consumidor más cauto. Por el momento, parece probable que se produzca un descenso normal tras una racha de consumo especialmente fuerte.

Gráfico 4: La disminución de la volatilidad de los bonos es un catalizador positivo para los activos de riesgo

Fuente: UBS Asset Management, Bank of America. Datos a marzo de 2024. Gráfico de líneas que muestra cómo se calma la volatilidad de los bonos (índice MOVE) a partir de marzo de 2024

En el otro lado del espectro de riesgo, la inflación estadounidense ha sido inesperadamente alta en lo que va de año, pero la Reserva Federal cree que estas lecturas son sólo un bache en el camino hacia la desinflación. Nuevas sorpresas al alza podrían socavar esta confianza y, a su vez, generar volatilidad.

Aun así, consideramos que el riesgo de que los bancos centrales se muestren menos pesimistas es asumible, ya que probablemente se produciría en el contexto de un PIB nominal y unas perspectivas de beneficios saludables. Los activos de riesgo se verían más perjudicados por una desaceleración brusca y una reducción de las expectativas de beneficios que por un retraso en los recortes de tipos.

ASIGNACIÓN DE ACTIVOS DE UBS

En nuestra opinión, la mejor manera de beneficiarse del actual entorno macroeconómico es sobreponderar la renta variable mundial. Hemos observado que cuando el múltiplo PER a futuro del MSCI World se sitúa por encima de 18, como ahora, las rentabilidades a plazo tienden a ralentizarse, pero siguen siendo positivas.

Mantenemos la exposición a EE.UU., donde la renta variable está cara pero el contexto macroeconómico y las perspectivas de beneficios siguen siendo muy favorables. Pero también seguimos apostando por Europa y Japón, que pueden beneficiarse de la mejora de las economías, la mejora del sector manufacturero mundial y unas valoraciones más baratas. Infraponderamos los índices más defensivos de Suiza y el Reino Unido.

Creemos que los mercados de crédito resistirán bien con un crecimiento nominal firme y una vuelta a una volatilidad de los bonos más moderada. Sin embargo, con unos diferenciales tan estrechos, la rentabilidad podría limitarse al carry, por lo que la renta variable ofrece un mayor potencial alcista. Para las carteras que operan con divisas, estamos largos en carry en el peso mexicano y el real brasileño, financiados por el franco suizo y el yuan chino.

Los bonos siguen siendo una importante cobertura contra la recesión para las carteras en caso de un impacto negativo inesperado en el crecimiento mundial. Pero incluso en nuestro escenario base de un aterrizaje suave, no está claro si las yields bajarán mucho o nada desde los niveles actuales. Dada la solidez del punto de partida, puede que no esté justificada -o no sea deseable- una mayor relajación por parte de los bancos centrales, ya que esto podría suponer el riesgo de otra oleada de presiones inflacionistas.