El pasado 22 de marzo revisamos la perspectiva de la deuda soberana de Japón de negativa a estable debido al aumento de la inflación y a sus efectos positivos sobre la sostenibilidad de la deuda. Los elevadísimos niveles de deuda pública, el débil crecimiento y el aumento de los costes relacionados con el envejecimiento de la población siguen siendo importantes desafíos. Dennis Shen, Sovereign and Public Sector Ratings de Scope Ratings explica en MERCA2 cómo queda la deuda soberana de Japón tras su última revision.

Esta perspectiva estable refleja una visión equilibrada de los riesgos para las calificaciones en los próximos 12-18 meses. El rating del emisor a largo plazo y de la deuda senior no garantizada en moneda local y extranjera de Japón se volvieron a confirmar en A. Por otra parte, el rating del emisor a corto plazo en moneda local y extranjera se confirmaron en S-1. La perspectiva de los ratings a corto plazo sigue siendo estable.

La reciente inflación de Japón parece cada vez más duradera. La inflación general y la subyacente aumentaron hasta el 2,8% interanual en febrero de 2024, mientras que la inflación de Tokio, que se emplea como indicador nacional, se mantuvo elevada el mes pasado.

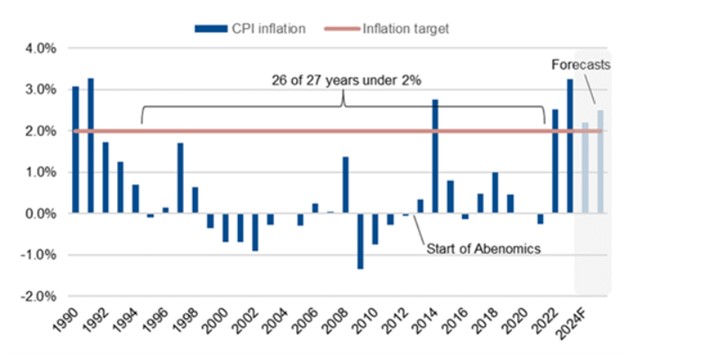

La inflación general anual a nivel nacional se ha mantenido por encima del 2% desde abril de 2022, lo que demuestra un cierto grado de estabilidad después de que las políticas de reflación del gobierno de la última década bajo las “Abenomics” (la política económica de Shinzo Abe) recibiera un impulso significativo por parte de la crisis mundial del coste de la vida. La inflación en Japón fue negativa durante 12 de los 27 años comprendidos entre 1995 y 2021, y por debajo del 2% en todos esos años menos en uno (gráfico 1).

Scope confirma el rating soberano de Japón como A y revisa la perspectiva a Estable

Este historial de deflación -la llamada japonificación- ha representado una restricción fundamental para la sostenibilidad de la deuda pública y una limitación para el crecimiento de la producción real de la economía. Aunque es demasiado pronto para declarar la victoria sobre la deflación, ya que la fase de mayor inflación de los dos últimos años parece cada vez más duradera. Prevemos una inflación del 2,2% para 2024 y del 2,5% para 2025.

Source: Japanese Statistics Bureau, Scope Ratings forecasts

El Gobierno japonés ha tratado de aprovechar los primeros motores de la inflación durante esta crisis (incluidos el aumento de los precios de las materias primas y la depreciación del yen) apoyando el crecimiento salarial y un círculo virtuoso de subidas de precios impulsadas por la demanda. Las negociaciones salariales de 2024 de Rengo, el mayor grupo sindical japonés, condujeron a una significativa subida salarial del 5,28% en los primeros resultados agregados, la más alta en 33 años. Este aumento, muy superior al previsto, reforzó la decisión del Banco de Japón (BoJ) del mes pasado de poner fin a ocho años de tipos negativos.

El elevado crecimiento salarial ayuda a mantener la reflación. Por el momento, desde Scope consideramos constructiva cualquier fase continuada de superación de la inflación, ya que respalda el mandato de estabilidad de precios del banco central. Una fase prolongada de inflación por encima del objetivo es casi obligatoria para retomar la inflación cerca del 2 % a largo plazo, ya que el riesgo de inflación a medio plazo sigue sesgado a la baja dada la dinámica deflacionista estructural.

Los datos estadounidenses serán la clave para la evolución del yen japonés

La inflación sostenida ha permitido al banco central retirar muy gradualmente parte de la acomodación monetaria excepcional y aliviar las tensiones asociadas para la rentabilidad del sistema bancario y la estabilidad del sistema financiero.

Un crecimiento salarial más elevado, las subvenciones públicas y los nuevos programas fiscales deberían contribuir a estimular la demanda agregada y el crecimiento de la producción. El Gobierno aspira, de forma bastante ambiciosa, a lograr un crecimiento real del 1%-2% anual. Si la reflación se traduce en patrones de consumo e inversión más sanos, esto puede suponer un modesto aumento de nuestra hipótesis de crecimiento real a largo plazo de sólo el 0,4% anual, la más baja entre las economías de los soberanos con calificación Scope y una limitación fundamental de la calificación.

PERSPECTIVAS DE INFLACIÓN MÁS FAVORABLES

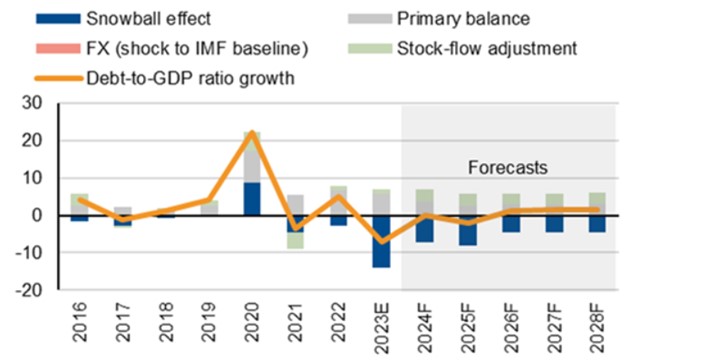

La mejora de las perspectivas de inflación es constructiva para las difíciles perspectivas de sostenibilidad de la deuda. Según nuestro escenario base, se prevé una estabilización comparativa de la ratio de deuda pública en 2024-2028. Prevemos una ratio deuda/PIB del 255% en 2028, prácticamente sin cambios desde el 253% de finales de 2023. El elevado crecimiento nominal del 5,8% del año pasado provocó una reducción de la ratio de deuda desde máximos históricos del 260% en 2022, la mayor caída registrada en un año. Nuestras perspectivas de deuda están ancladas en un crecimiento nominal más constructivo en comparación con los diferenciales de tipos de interés nominales que en años anteriores (Figura 2), impulsado por una mayor inflación.

Gráfico 2 Contribuciones a la variación anual de la deuda de las administraciones públicas respecto al PIB de Japón, en puntos porcentuales

Source: IMF World Economic Outlook, Scope Ratings forecasts

JAPÓN, FAVORECIDO POR LA CRISIS DEL COSTE DE LA VIDA

Japón forma parte de un selecto grupo de países soberanos (incluida Grecia) a los que la crisis del coste de la vida ha ayudado significativamente desde el punto de vista crediticio. La elevada inflación ha recortado las elevadas ratios de deuda después de que muchas estrategias de reducción de la deuda de décadas pasadas resultaran menos eficaces, mientras que las estructuras de deuda de bajo interés y largo vencimiento se han alineado con un espacio más significativo para unos tipos de interés más altos.

Los pagos netos de intereses ascendieron a un bajo 0,5% de los ingresos públicos de Japón en 2023 y prevemos que los pagos netos de intereses aumenten gradualmente hasta un todavía modesto 2% en 2028 bajo el supuesto de tipos más altos durante más tiempo.

Así pues, aunque Japón posee la mayor ratio de deuda de todos los Estados soberanos a los que, desde Scope, calificamos con un rating, paga uno de los menores intereses nuestro universo soberano. El tipo de interés efectivo se mantiene cerca del 0% en nuestro horizonte de previsión hasta 2028.

La sostenibilidad de la deuda también se ve respaldada por el hecho de que la deuda de Japón es predominantemente nacional, está denominada íntegramente en yenes y el 48% ha sido monetizado por el Banco de Japón. Esto hace que la deuda imponible del sector privado sea inferior a la ratio de deuda bruta del soberano. Aunque el Banco de Japón ha puesto fin recientemente al control de la curva de rendimientos, sigue comprando bonos en los mercados secundarios en general como antes, lo que garantiza que siga aumentando la proporción de deuda pública que posee.

Por último, como la mayor nación acreedora del mundo, Japón posee activos financieros públicos brutos de alrededor del 96,7% del PIB (FMI, 2023), casi igual en tamaño a la deuda bruta debida al sector privado. Sobre esta base, el panorama de sostenibilidad de la deuda agregada es más benigno de lo que podría sugerir la elevadísima ratio de deuda soberana por sí sola.