Como era de esperar, el Banco de Japón (BoJ) abandonó tanto el YCC (políticas de control de la curva de rendimientos) como el NIRP (política de tipos de interés negativos) en su reunión de marzo, lo que afectará al yen.

Las negociaciones salariales shunto de este año se traducirán en el mayor aumento salarial en más de 30 años. Sin embargo, las previsiones del banco central sorprendieron por su tono moderado.

Por lo tanto, esperamos una subida del yen más limitada a corto plazo. De cara al futuro, esperamos que los datos estadounidenses sean clave para el yen. En concreto, unos datos decepcionantes del mercado laboral podrían impulsar la divisa al alza de forma significativa, explica Claudio Wewel, estratega de divisas en J. Safra Sarasin Sustainable AM.

Con el acuerdo de las mayores empresas japonesas de subir los salarios un 5,3%, las negociaciones salariales de primavera, denominadas “shunto”, de este año arrojarán el mayor crecimiento salarial en más de 30 años. Tras insistir en que se centraría especialmente en los resultados salariales, el BoJ tomó finalmente el pasado martes la tan esperada decisión de abandonar sus políticas de control de la curva de rendimientos (YCC) y de tipos de interés negativos (NIRP).

Sin embargo, los mercados percibieron la subida del tipo de interés oficial del Banco de Japón del -0,1% al 0-0,1% como una medida moderada, lo que se reflejó en la reacción inmediata del par dólar/yen (USD-JPY). Aunque el banco central pondrá fin a sus compras de ETFs de renta variable y de J-REIT y reducirá las compras de bonos corporativos, prometió mantener unas condiciones financieras acomodaticias. Tal vez lo más importante sea que el Banco de Japón seguirá comprando deuda pública japonesa, lo que debería contener los niveles de rendimiento y limitar las subidas a corto plazo de la divisa nipona.

Los bancos centrales no saben cuál es la tasa neutral de los tipos de interés

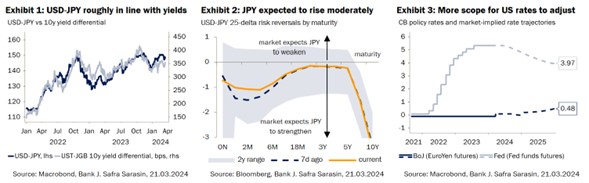

Dada la debilidad del crecimiento en el cuarto trimestre de 2023, el BoJ también puso de relieve las incertidumbres con respecto a las perspectivas económicas de Japón, que probablemente impliquen una trayectoria de subidas de tipos relativamente superficial. En respuesta, el diferencial de rendimiento UST-JGB se ha movido de nuevo frente al yen (Gráfico 1).

EL YEN SEGUIRÁ FINANCIANDO EL CARRY TRADE

Hasta ahora, los retrocesos del riesgo indican que el mercado está posicionado para un fortalecimiento moderado del yen (Gráfico 2), aunque el sesgo de las expectativas se ha vuelto algo menos pronunciado. Por el momento, la baja volatilidad de las divisas sugiere que el yen seguirá siendo una moneda de financiación para las operaciones de carry trade. De cara al futuro, nuestra atención se centra en la evolución de los tipos de interés mundiales.

El ciclo de bajadas está a punto de comenzar: 2024 ofrece potencial en la renta fija

En nuestra opinión, las expectativas del mercado sobre la trayectoria de los tipos de interés de la Reserva Federal deberían ser clave. Con un tipo de los fondos federales por encima del 5%, el margen para recortar los tipos es significativo una vez que el impulso macroeconómico se suavice de forma más significativa en Estados Unidos. Y, si la historia sirve de guía, los tipos se reducirán en los próximos años y, las expectativas de tipos probablemente reaccionen a unos datos más débiles del mercado laboral de forma no lineal, lo que debería empujar al yen significativamente al alza (Gráfico 3).