En 2023, el endurecimiento de las políticas monetarias de los bancos centrales para combatir la inflación provocó una fuerte subida de los tipos financieros, lo que a su vez hizo subir los rendimientos de todas las clases de activos y del sector inmobiliario en particular. Mientras los precios se ajustaban, los inversores adoptaron una actitud de espera, lo que se tradujo en una caída significativa de los volúmenes de inversión inmobiliaria comercial en toda Europa y en Francia.

Sin embargo, Virginia Wallut, directora de investigación inmobiliaria e inversión sostenible de La Française Real Estate Managers, señala en MERCA2 que con el aplazamiento de las subidas de tipos y la caída de los rendimientos de los bonos a finales de 2023, las condiciones del mercado inmobiliario y, más concretamente, las valoraciones, se volvieron más fáciles de leer.

esperamos un repunte de la actividad inversora en INMOBILIARIO COMERCIAL EN 2024, ya que la prima de riesgo inmobiliaria se ha ajustado.

En 2024, el mercado de inversión estará probablemente impulsado por las partes que se vean obligadas a vender activos debido a las nuevas condiciones de financiación o que no puedan inyectar capital suficiente para cumplir las normas medioambientales y/o técnicas más recientes. Estas ventas forzosas brindarán oportunidades a los inversores ricos en capital.

La recuperación global del mercado inmobiliario no está lejos, según DWS

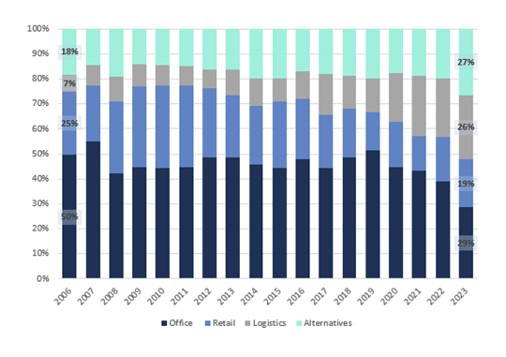

Tras la fuerte subida de los tipos de interés oficiales y la evolución de las condiciones de financiación, el volumen de inversión inmobiliaria comercial europea cayó un 47% interanual, hasta 131.000 millones de euros. Las oficinas, una clase de activos marcada por la tendencia hacia el trabajo flexible y a domicilio, registraron el mayor descenso. En menor medida, el sector logístico, afectado por las elevadas valoraciones de los activos, también se vio afectado por la actitud de espera de los inversores.

Volumen de inversión inmobiliaria comercial en Europa por clase de activos

Sin embargo, el descenso de las inversiones no afectó homogéneamente a todas las clases de activos. De hecho, los inversores han intensificado sus estrategias de diversificación. Como resultado, los activos alternativos representaron el 27% de las inversiones en 2023 (un aumento relativo en comparación con 2022).

Geográficamente, el Reino Unido y España resistieron mejor, registrando pérdidas en torno al 35%, mientras que Alemania, los países nórdicos y el BeNeLux sufrieron los descensos más pronunciados, de entre el 55% y el 60% interanual. Francia e Italia están en línea con la media europea, con caídas en torno al 45%. En general, el segmento de grandes operaciones fue el que más sufrió el endurecimiento de las condiciones de financiación.

RENDIMIENTOS DE LAS OFICINAS PRIME Y TIPOS

Tras un año de aumento de los rendimientos, las valoraciones inmobiliarias pueden haber encontrado un «punto dulce», lo que ha contribuido a reactivar la actividad en los mercados inmobiliarios. Sin embargo, con pocas operaciones, especialmente grandes, los rendimientos siguen siendo difíciles de estimar. A finales de 2023, los rendimientos de las oficinas prime en las capitales europeas oscilaban entre el 4% y el 5,25%.

Alemania y el BeNeLux registraron las subidas de tipos más significativas en 2023. La perspectiva de unas condiciones financieras más laxas y una menor volatilidad augura una recuperación gradual del mercado de inversión en 2024. Cabe señalar que el reto medioambiental, en el centro de las estrategias inmobiliarias, exige importantes descuentos en el marrón para los activos más intensivos en energía.

Mientras que la oferta de oficinas siguió aumentando en 2023, con un incremento interanual del 14%, en el cuarto trimestre se observó una estabilización general, e incluso un ligero aumento, de la demanda de ubicaciones céntricas, como Ámsterdam y Bruselas.

Los mercados europeos siguen trayectorias divergentes, lo que pone de relieve la importancia de la diversificación geográfica de las carteras inmobiliarias. A lo largo del año, la oferta aumentó más de un 50% en Berlín, Múnich y Dublín, pero cayó en Bruselas y Milán, así como en muchas ubicaciones céntricas como el distrito central de negocios de París o Madrid. No obstante, la oferta futura, limitada por el aumento de los costes de construcción y el endurecimiento de las condiciones de financiación, debería seguir siendo limitada.

TASAS DE VACANTES: AUMENTA LA BRECHA ENTRE ACTIVOS INMOBILIARIOS PRIME Y SECUNDARIOS

Las crecientes expectativas de los usuarios en cuanto a rendimiento medioambiental y calidad de vida en el trabajo están ampliando la brecha entre activos prime y secundarios. Los alquileres de los activos de nueva generación siguen aumentando, con una media del +4,4% en la eurozona en 2023, mientras que los alquileres de los activos secundarios, sobre todo en la periferia, están disminuyendo; una tendencia que se ve reforzada por las medidas de incentivación.

Aunque la desocupación está aumentando en toda Europa, lo hace sobre todo en las ubicaciones periféricas y sigue estando compuesta en gran medida por activos secundarios, lo que pone de manifiesto el desajuste entre el parque existente y las demandas de los usuarios. Las ubicaciones centrales siguen sufriendo una falta de oferta, especialmente de oficinas nuevas o reestructuradas. Este es el caso, en particular, de los distritos empresariales centrales de Múnich, París y Ámsterdam, que registran bajas tasas de desocupación del 0,7%, el 2,5% y el 3,1%, respectivamente.

Fuentes: CBRE, MBE, La Française REM Research