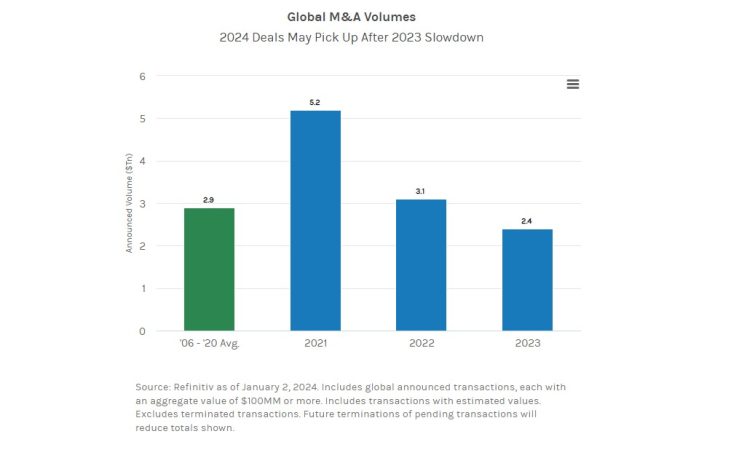

Las fusiones y adquisiciones volverán en 2024, tras la desaceleración de 2023, según Morgan Stanley Investment Banking. De hecho, la entidad aporta cinco tendencias a tener en cuenta a medida que el mercado de las M&A vuelva a repuntar.

LOS FACTORES

Varios factores contribuyeron a un entorno de fusiones y adquisiciones apagado el año pasado. La inflación mundial se mantuvo elevada durante gran parte de 2023, y sólo retrocedió a finales de año; en consecuencia, los bancos centrales mantuvieron los tipos de interés en niveles más altos para enfriar la inflación, lo que incrementó los costes de los préstamos para los compradores que buscaban financiar operaciones de fusiones y adquisiciones (M&As).

Además, los mercados de renta variable se vieron amenazados durante gran parte del año, lo que redujo las valoraciones y creó incertidumbre. Por último, las grandes operaciones de fusión y adquisición siguen enfrentándose a un mayor escrutinio normativo, lo que afectó al número de mega operaciones en 2023.

Los mercados de renta variable se vieron amenazados durante gran parte del año, lo que redujo las valoraciones y creó incertidumbre

«Los mercados de capitales no estuvieron tan abiertos ni libres, y 2023 no se produjo como pensábamos, principalmente porque el capital riesgo no estuvo tan activo como se preveía», afirma Tom Miles, responsable de M&As para América de Morgan Stanley. «Se dan las fuerzas del mercado que hacen inevitable un eventual retorno. No es cuestión de si ocurrirá, sino de cuándo».

Estas son las cinco tendencias a tener en cuenta a medida que el mercado de las M&As vuelva a repuntar:

1. LA ACTIVIDAD EMPRESARIAL SE FORTALECE

La actividad de M&A podría aumentar en 2024. El índice S&P 500 cerró el año cerca de máximos históricos no vistos desde enero de 2022, los balances de las empresas son sólidos, los mercados de financiación están mejorando y la confianza de los CEO, que está estrechamente correlacionada con la actividad de fusiones y adquisiciones, está aumentando. Los consejeros delegados afirman que esperan un mayor crecimiento de los ingresos y la rentabilidad en 2024, en comparación con 2023.1

Tres sectores en los que los banqueros de inversión de Morgan Stanley esperan ver una mejora de la actividad en 2024 incluyen:

Energía: La negociación de acuerdos ya se está retomando donde se dejó en 2023 y podría seguir acelerándose en 2024. «Las empresas energéticas han tenido flujos de caja operativos y balances muy sólidos durante varios años, y están tratando tácticamente de ampliar sus carteras de forma incremental», afirma John Collins, responsable de fusiones y adquisiciones globales de Morgan Stanley. Algunos ejemplos recientes son la adquisición de Hess por Chevron y la de Pioneer Natural Resources por ExxonMobil en octubre de 2023. Morgan Stanley actuó como asesor principal de Chevron y asesor de Pioneer.

Las operaciones energéticas llevan las M&A de octubre a máximos de 17 meses

Tecnología: Los compradores y vendedores de empresas tecnológicas siguen buscando un terreno común en las valoraciones, pero la actividad debería repuntar, afirma Miles: «Esperamos que la tecnología esté más ocupada en 2024 a medida que compradores y vendedores converjan en valores que funcionen para ambas partes. Además, algunos vendedores necesitarán capital para continuar con sus planes de crecimiento y eso dará lugar a más fusiones y adquisiciones».

Telefónica y Applus entran en el top 10 de M&A europeas de este otoño

Sanidad: Dentro del sector, las empresas de biotecnología pueden buscar oportunidades de fusiones y adquisiciones para impulsar los esfuerzos de investigación. «Es un sector muy grande, y como la biotecnología es tan intensiva en investigación, puede que sea necesaria la consolidación», afirma Collins.

Una serie de tendencias a largo plazo -como el auge de la inteligencia artificial, la creciente importancia de los factores medioambientales, sociales y de gobernanza (ESG), y el impacto normativo de aspectos como el gasto en infraestructuras- probablemente afectarán a todos los sectores y podrían repercutir en la actividad de todos ellos.

compradores y vendedores pueden estar más dispuestos a adoptar estructuras complicadas para cerrar acuerdos

En la segunda mitad de 2023, hubo más operaciones en las que los vendedores estaban dispuestos a aceptar acciones en lugar de efectivo; más ventas de participaciones minoritarias en lugar de ventas de empresas; y más «earnouts», en las que el comprador y el vendedor salvan las distancias en sus valoraciones esperando a pagar el precio de compra completo hasta que el vendedor haya alcanzado ciertos hitos financieros o de explotación tras el cierre de la operación.

Es probable que las transacciones estructuradas sigan siendo una opción atractiva a medida que el mercado general de fusiones y adquisiciones recupere fuerza.

2. EL REGRESO DE LOS PATROCINADORES

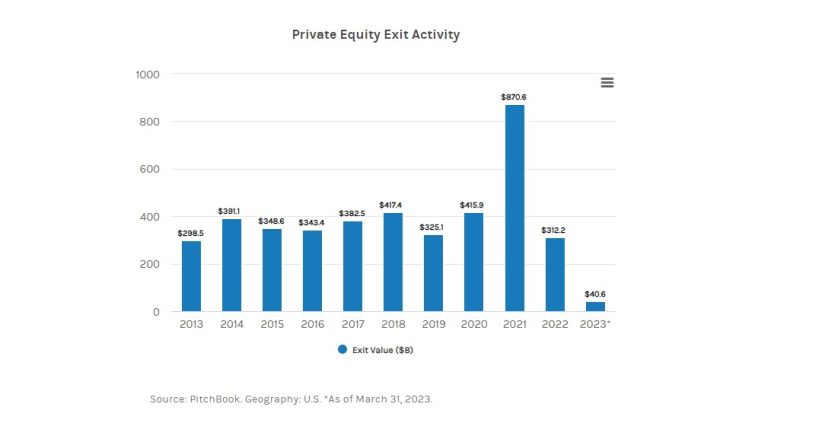

Los patrocinadores financieros podrían ver cómo se aceleran las compras y ventas en 2024. Además de la cifra récord de 1,9 billones de dólares de pólvora seca2 que necesita ser desplegada, hay un inventario cada vez mayor de activos de capital privado que envejecen y que necesitan ser monetizados.

El valor trimestral de estas ventas de capital privado, o «salidas», fue de plano a bajo durante siete trimestres consecutivos desde el tercer trimestre de 2021 y disminuyó significativamente hasta 2022. A finales del primer trimestre de 2023, el valor trimestral de las salidas había caído un 75% desde su máximo en el segundo trimestre de 2021.3

Una relajación gradual de la política monetaria en 2024, como indicó la Reserva Federal en diciembre de 2023, podría facilitar la concesión de préstamos y más salidas, afirma Collins.

«Es posible que veamos un aumento de las monetizaciones de patrocinadores en todos los sectores. Las estructuras de capital de deuda de muchas empresas tienen ahora un año más, lo que puede impulsar la necesidad de vender si las empresas necesitan devolver capital a los inversores.»

Además, a medida que las empresas propiedad de los patrocinadores permanecen privadas durante más tiempo4 , éstos pueden buscar vías alternativas para obtener liquidez parcial. Esto puede dar lugar a más ventas de participaciones minoritarias -en las que un propietario vende una posición minoritaria de capital en la empresa-, recapitalizaciones -que implican el intercambio de un tipo de financiación por otro, deuda por capital, o viceversa- y situaciones de fondos de continuación -en las que los socios generales transfieren activos de un fondo existente a un nuevo vehículo de inversión, para tener acceso a las empresas en cartera durante más tiempo que el plazo del fondo principal- antes de que las ventas de empresas respaldadas por patrocinadores se intensifiquen.

3. LAS CAMPAÑAS ACTIVISTAS IMPULSARÁN LAS M&As

Aunque los índices bursátiles registraron fuertes ganancias en 2023, hubo una brecha significativa entre las empresas con un sólido rendimiento operativo y beneficios trimestrales y las que tuvieron dificultades. Esta discrepancia ha creado un entorno favorable para que los inversores activistas presionen a favor de cambios en empresas infravaloradas, según David Rosewater, responsable global de la práctica de activismo accionarial y defensa corporativa de Morgan Stanley.

Aunque los índices bursátiles registraron fuertes ganancias en 2023, hubo una brecha significativa entre las empresas con un sólido rendimiento operativo y beneficios trimestrales y las que tuvieron dificultadeS

Un tipo de campaña activista que puede aumentar es la presión para que determinadas empresas públicas vuelvan a ser de propiedad privada: «Hay una demanda reprimida de activistas que presionan para que los patrocinadores adopten soluciones privadas a medida que los mercados de financiación se vuelven más hospitalarios», afirma.

4. LA SEGREGACIÓN MEJORARÁ LA CLARIDAD

La actividad de segregación corporativa, con empresas que escinden partes de la organización para racionalizar su negocio o para obtener capital, fue resistente en 2023 a pesar de la volatilidad del mercado de capitales y probablemente continuará en 2024.

«Esperamos que continúe el apoyo de los inversores a las operaciones que tengan una alta certeza de cierre y que mejoren la solidez del balance, la rentabilidad y la estabilidad de los beneficios», afirma Michael Kagan, responsable de Separaciones y Soluciones Estructuradas de Morgan Stanley. «Además, las organizaciones más especializadas, eficientes y mejor capitalizadas están mejor posicionadas para ser adquirentes y perseguir fusiones y adquisiciones transformadoras en este entorno.»

5. PROBLEMAS LOCALES EN M&As TRANSFRONTERIZAS

Dada la proximidad geográfica de Europa a las guerras entre Rusia y Ucrania y entre Israel y Hamás, las economías de la región han tenido un rendimiento inferior al de la economía estadounidense, lo que está impulsando el interés de las empresas europeas por aumentar su exposición a los mercados estadounidenses.

«Las grandes empresas europeas están mostrando interés en adquirir empresas estadounidenses», afirma Jan Weber, responsable de fusiones y adquisiciones para EMEA de Morgan Stanley.

Otras posibles fusiones y adquisiciones transfronterizas podrían ser las de empresas japonesas que buscan invertir capital y aumentar sus rendimientos fuera del país, a medida que sigue saliendo de la deflación.

1 Ernst & Young, CEO Survey October 2023: Focus on GenAI strategy to accelerate growth.

3 Pitchbook, PE Exit Timelines and the Impending Maturity Wall, Q2 2023.