La jornada del miércoles 17 será más tranquila, pero traerá la inflación europea, el PIB chino, las comparecencias de los bancos centrales y las posibles novedades que pueda haber desde el mar Rojo.

La agenda arranca en Japón con el índice Reuters Tankan de enero y pasa a Singapur con la balanza comercial y a China con el PIB trimestral y anual (5,2% previsto desde el 4,9% previo), el índice de Producción Industrial de diciembre, las ventas minoristas y la tasa de desempleo de ese mismo mes. Además, habrá rueda de prensa de la NBS.

Posteriormente, la agenda pasa a Reino Unido donde se publica el IPC de diciembre (3,8% previsto desde el 3,9% previo en dato anual), el IPP y el índice de precios al por menor. Sigue en Indonesia donde hay decisión de tipos de interés (6%), salta a Suiza para conocer la reunión del Foro Económico Mundial (Davos) y a Francia (balance presupuestario de noviembre) y Reino Unido (subasta de deuda a diez años al 3,739% y el índice de precios de la vivienda.

Llegan entonces los datos del día como son la inflación en la zona euro de diciembre (2,9% prevista desde el 2,4% previa en dato anual) más la subasta de deuda pública a 30 años en Alemania (2,760%) que precederán los datos semanales de hipotecas en EE.UU. y al informe mensual de la OPEP.

Brasil publica sus ventas minoristas de noviembre, y EE.UU. las de diciembre junto con el índice de precios de exportación e importación, Canadá hace públicos el índice de precios del productor industrial y el índice Redbook de ventas minoristas.

Tres factores que determinarán la economía en 2024: petróleo, elecciones y geopolítica

Las comparecencias empiezan entonces con las de Barr, vicepresidente de Supervisión de la Fed, junto con la de Bowman, miembro del FOMC, para recibir el dato de producción industrial, y la comparecencia de Wood, vicegobernador del BoE, a la que seguirá la de Lagarde, presidenta del BCE, y la de Nage, presidente del Bundesbank.

La agenda termina con la subasta de bonos a 20 años (4,213%), el Libro Beige de la Fed, las reservas semanales de crudo del API y las declaraciones de Williams, miembro del FOMC.

Por el lado corporativo, publican resultados Prologis, Charles Schwab, US Bancorp, Alcoa, Kinder Morgan, Discover, Citizens Financial y Wintrust, y es la fecha ex dividendo en Accenture, Credit Suisse y Trigano.

INFLACIÓN, BANCOS CENTRALES Y GEOPOLÍTICA

Así las cosas, Ben Laidler, estratega de mercados globales de la plataforma de inversión y trading eToro, repasa los problemas que está sufriendo la cadena de suministro ante la crisis del Mar Rojo. Aunque la situación puede recordar a lo vivido en 2021, Laidler señala que hay varias diferencias, ya que el impacto es más localizado, más específico para el transporte de contenedores, la demanda es más débil y el sector se enfrenta a un exceso de oferta.

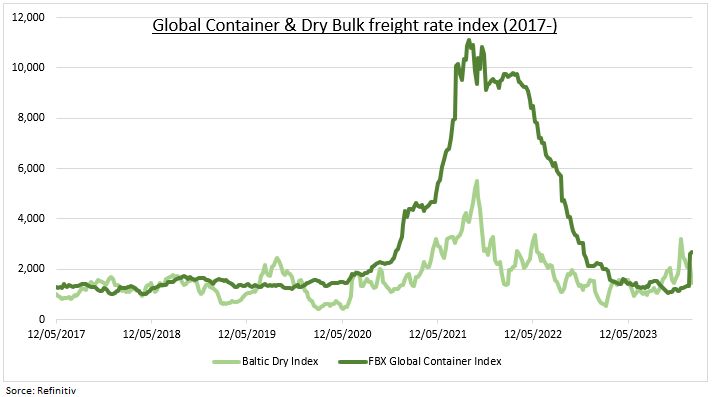

Los recuerdos de la ruptura de la cadena de suministro mundial de 2021 están volviendo rápidamente, pero son erróneos. Los ataques de los hutíes han provocado un desplome del 70% en los volúmenes de transporte de contenedores por el Mar Rojo, en un contexto en el que la sequía ha reducido a la mitad la capacidad del Canal de Panamá, lo que ha duplicado las tarifas mundiales de los fletes de contenedores, ha alargado los tiempos de transporte y ha reavivado los temores inflacionistas.

Sin embargo, vemos al menos cinco grandes diferencias respecto a 2021: el shock es menor, más localizado y específico y con una demanda mucho más débil y una mayor oferta. Los transportistas de contenedores, desde Maersk a Hapag-Lloyd, deberían disfrutar de las ganancias mientras puedan.

El transporte marítimo representa alrededor del 80% del comercio mundial y la perturbación es real, pero los inversores no deberían exagerarla. Las tarifas de los contenedores han subido, pero desde niveles bajos (véase el gráfico). En 2021, el índice de presión de la cadena de suministro mundial de la Fed se disparó hasta cuadruplicar los niveles medios a largo plazo, cuando el coste medio de mover un contenedor de 40 pies pasó de menos de 2.000 dólares a más de 10.000 dólares.

Aunque las tarifas al contado no reflejan los precios pagados por la mayoría de los cargadores en contratos anuales, la perturbación se centra ahora en las rutas de China a Europa. El 2021 desencadenó un shock inflacionista que casi triplicó las subidas de precios globales hasta el 8,7% en 2022, pero con un trasfondo de demanda mucho más fuerte.

Consecuencias bursátiles de los conflictos en Oriente Medio: Maersk vs. Novo Nordisk

No se está repitiendo lo vivido en 2021. Ese año vimos una explosión de la demanda mundial de bienes de consumo al mismo tiempo que una interrupción sin precedentes de la oferta mundial. Ahora el impacto es más localizado en Europa, o alrededor del 25% del PIB mundial; más específico para el transporte de contenedores, con escasa repercusión hasta ahora en los fletes a granel o aéreos, especialmente con la debilidad de la demanda de materias primas de China, con una demanda muy diferente, con el PMI manufacturero de la UE actualmente en un nivel recesivo de 44, y los precios de producción cayendo un 9%.

Y, por último, el sector del transporte de contenedores se enfrenta a un inminente exceso de oferta, ya que en los próximos tres años se prevé la entrega de nuevos buques por un valor aproximado del 25% de la capacidad actual.