Los bonos corporativos pueden desempeñar un papel valioso en las carteras en muchas condiciones de mercado. Pero para que una cartera de crédito (bonos) esté bien posicionada depende de lo que ocurra con los tipos de interés, la inflación y el crecimiento económico, según Schroders.

Hay muchas situaciones que podrían influir en la rentabilidad de la inversión en bonos corporativos en los próximos 12 meses. Hacer una sola predicción sobre hacia dónde se dirigen los mercados de deuda corporativa es dificilísimo. La mejor manera de verlo es considerar cómo podrían comportarse los bonos corporativos en tres escenarios diferentes. A partir de ahí, podemos analizar las implicaciones para los inversores.

Estos son los tres escenarios que contempla Julien Houdain, responsable de renta fija global sin restricciones de Schroders.

Empecemos por el contexto económico y establezcamos tres posibles combinaciones de inflación, tipos de interés y crecimiento que, haciendo un guiño a Sergio Leone, llamaremos el Bueno, el Malo y el Feo. Sorprendentemente, el mercado valoró estos tres escenarios durante los primeros meses de 2023.

EL BUENO: ATERRIZAJE SUAVE

En este escenario, el crecimiento económico se ralentiza, pero a un ritmo sostenible sin experimentar recesión ni crisis financiera, y se controla la inflación. La inflación se ha contenido sin perjudicar demasiado a la economía. No hay necesidad de nuevas subidas de los tipos de interés y las condiciones empresariales son saludables. Esta situación se dio a principios de 2023. Los mercados de inversión subieron, al reducirse las expectativas de inflación y alejarse los temores de recesión.

No te pierdas: Se mantiene la correlación entre la renta variable y los rendimientos de los bonos.

EL MALO: ATERRIZAJE FORZOSO

En este escenario, el “remedio podría ser peor que la enfermedad”. Se produce un aterrizaje brusco, una fuerte caída de la actividad económica. Normalmente se observa un aumento del desempleo, una caída de los precios de los activos, presión sobre los bancos, tensión en las finanzas públicas y una sensación general de inestabilidad económica. Aunque las subidas de los tipos de interés de los bancos centrales consiguen controlar la inflación, en ese proceso algo se rompe en la economía.

Este escenario se produjo en marzo, con la quiebra de varios bancos, empezando por el Silicon Valley Bank estadounidense. Estas quiebras bancarias se produjeron porque el ajuste de los bancos centrales provocó un rápido aumento de los rendimientos del mercado y, finalmente, llevó a los depositantes a retirar dinero en masa para aprovechar las mejores rentabilidades en otros lugares.

EL FEO: LOS TIPOS DE INTERÉS VUELVEN A SUBIR

En este escenario de “no aterrizaje”, o quizás más exactamente, de “aterrizaje fallido”, la inflación se mantiene estancada y se produce una re-aceleración de las subidas de los tipos de interés. Durante gran parte de 2022, los mercados de deuda corporativa valoraron una versión extrema del escenario Feo, ante el temor de que el ajuste cuantitativo de los bancos centrales pusiera en peligro el crecimiento.

En febrero de este año vimos una versión más suave de esta situación, cuando aparecieron indicios de que la inflación podría ser más alta durante más tiempo, con la posibilidad de que los bancos centrales tuvieran que endurecer su postura y posiblemente forzar una recesión.

Así, en los tres primeros meses de 2023 vimos una progresión de Bueno, a Feo, a Malo y luego tímidamente a Bueno de nuevo, ya que parecía que las medidas monetarias y fiscales habían frenado con éxito una crisis bancaria más amplia. Cabe suponer que veremos más oscilaciones en los próximos 12 meses, así que pongamos cifras a lo que esto podría significar para la asignación de activos.

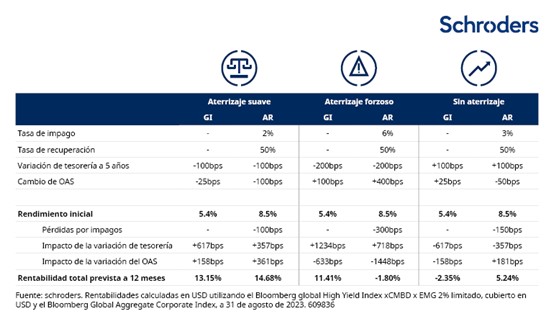

La tabla siguiente muestra cómo los tres escenarios de tipos de interés y crecimiento podrían afectar a los rendimientos de los bonos gubernamentales y a los diferenciales de crédito (la prima de rendimiento por mantener bonos corporativos).

Hemos utilizado los rendimientos actuales a nivel de índice para calcular cuál sería el impacto sobre los precios de los bonos en cada uno de los tres escenarios diferentes. El “Rendimiento inicial” muestra el rendimiento actual a nivel de índice de los bonos con grado de inversión (GI) y los bonos de alto rendimiento (AR). Ajustamos las plusvalías o minusvalías por variaciones de precios, de modo que la rentabilidad total refleja la rentabilidad de los ingresos por intereses más cualquier apreciación o pérdida de precios.

Obsérvese que no se trata de una predicción real ni de una recomendación, sino de una ilustración simplificada para dar una idea de la dirección y la escala del cambio.

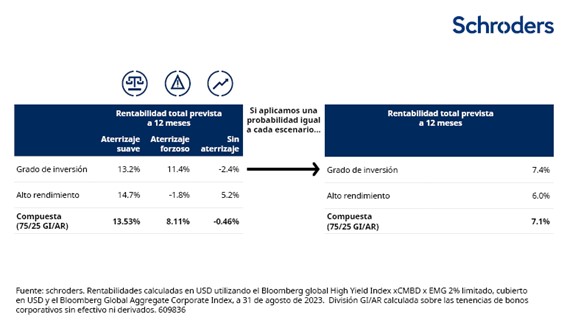

Lo primero que hay que destacar de la tabla es lo resistente que puede ser el crédito como inversión. Si aplicamos la misma probabilidad a cada escenario, la previsión de rentabilidad total a 12 meses es superior al 6% tanto en grado de inversión como en alto rendimiento. Los inversores también pueden protegerse contra cualquier caída del mercado asegurando un rendimiento atractivo en la compensación.

La selección activa de valores también puede mejorar los resultados de los índices generales seleccionando bonos con rendimientos más atractivos.

La selección activa de bonos permite a los inversores seleccionar los mejores instrumentos para el trabajo en diferentes entornos. Los inversores en crédito se enfrentan a dos riesgos principales: la exposición a los tipos de interés y la exposición al crédito. El objetivo es centrarse en los tipos de crédito que pueden ayudar a captar las alzas y reducir los riesgos bajistas.

SCHRODERS: ¿CÓMO PODRÍA LLEVARSE A LA PRÁCTICA?

Si esperas un aterrizaje suave, en el que los tipos bajen y las condiciones empresariales sean favorables, querrás buscar oportunidades para añadir exposición a los tipos de interés con vencimientos más largos y añadir exposición al crédito a través del alto rendimiento.

Si crees que los tipos han tocado techo pero la economía atraviesa dificultades, preferirás una mayor exposición a los tipos de interés y una menor exposición al crédito, en otras palabras, bonos con vencimientos más largos y más deuda corporativa con grado de inversión.

No te pierdas: La encuesta de Janus Henderson apunta más preocupaciones por las elecciones que por la recesión.

En este escenario, las tasas de impago tienden a aumentar, por lo que es aquí donde el análisis bottom-up es más importante. En la inversión en renta fija, es más importante evitar los fracasos que elegir a los ganadores, y el análisis específico de cada empresa es la mejor herramienta de gestión del riesgo para lograrlo.

Si esperas un escenario en el que los tipos de interés vuelvan a subir, la principal prioridad es reducir la exposición a los tipos de interés, con créditos a corto plazo o a tipo variable. Los bonos corporativos de alto rendimiento son menos sensibles a los tipos de interés debido a sus diferenciales más amplios (mayor prima de rendimiento sobre los bonos gubernamentales), pero depende de lo feo que esperes que sea el impacto económico de las subidas de los tipos de interés.

Una forma de proceder sería mantenerse cerca de la sección de “cruce” del espectro de calificaciones, donde un grado de inversión bajo se encuentra con un alto rendimiento elevado. Pero si espera estanflación (bajo crecimiento económico con inflación alta y persistente), la ruta más defensiva sería centrarse en deuda de empresas con grado de inversión en las que estas tengan un fuerte poder de fijación de precios.

Hay otros escenarios posibles, por lo que estos ejemplos no son exhaustivos, pero creemos que estos tres son los más probables en el entorno actual.