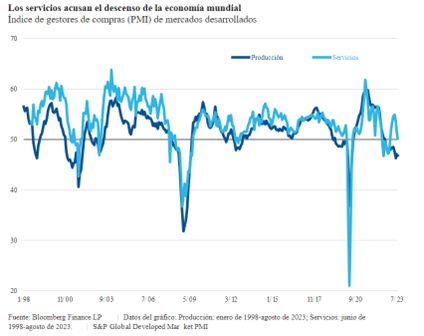

La economía mundial continúa resiliente, pero tras un retroceso mayor que en ciclos anteriores, la subida de los tipos de interés empieza a hacer mella y se observan señales de desaceleración en los mercados laboral e inmobiliario.

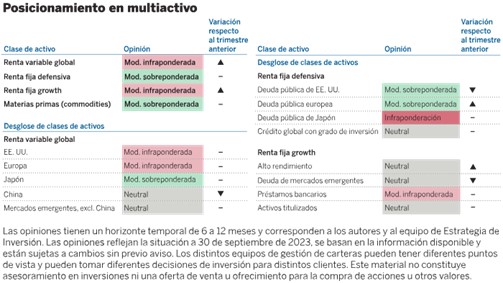

En este sentido, Nanette Abuhoff Jacobson, estratega global de inversión y multiactivos en Wellington Management, en colaboración con Supriya Menon, responsable de Estrategia Multiactivos – EMEA, Wellington Management y Alex King, analista de estrategia de inversión en Wellington Management siguen apostando por la renta fija defensiva frente a la renta variable y la renta fija tipo growth.

«Mantenemos una sobre ponderación moderada en deuda pública global en un contexto en el que los tipos de interés «más altos durante más tiempo» ralentizan el crecimiento. Creemos que los rendimientos reales de Japón destacan por ser los más negativos, mientras que el crecimiento más débil de Europa y los elevados rendimientos reales de EE.UU. ofrecen un mejor valor relativo», dijeron. «Somos menos negativos respecto a los diferenciales crediticios ante la creciente posibilidad de que los cupones determinen los rendimientos a corto plazo, a pesar de que las valoraciones siguen sin ofrecer suficiente margen frente un aumento de los defaults«, apuntaron.

Según señalan, «Japón se mantiene como nuestro principal mercado desarrollado de renta variable, ya que la economía se está beneficiando de una inflación más elevada. Hemos reducido a neutral nuestra visión de China. Vemos algunas señas de recuperación económica y las valoraciones de la renta variable son bastante bajas, pero el mercado inmobiliario y la geopolítica son factores que juegan en contra».

En este contexto, confían «en que la inflación se mantenga estable y se asiente en niveles más altos que en décadas pasadas. Mantenemos nuestra visión positiva respecto a las materias primas. En este sentido, es probable que la demanda de cobre para la electrificación supere con creces la oferta y que el oro actúe como una cobertura eficaz contra la estanflación».

ALGUNOS RIESGOS BAJISTAS PARA LA ECONOMÍA

Entre los riesgos bajistas figuran, en nuestra opinión, un aterrizaje brusco, la inestabilidad política en EE. UU., una crisis bancaria o inmobiliaria en China y una escalada de la guerra de Ucrania o de las tensiones entre EE. UU. y China. Los riesgos alcistas son, entre otros, un entorno de crecimiento y precios moderados en el que la Reserva Federal endurezca la política monetaria lo suficiente como para frenar la inflación sin que el crecimiento se aleje de la tendencia.

Durante gran parte del año, las malas noticias para la economía fueron buenas para los mercados. Por ejemplo, la relajación del mercado laboral estadounidense fue bien recibida por los activos de riesgo como señal de que el crecimiento y la inflación se estaban moderando y la Reserva Federal podría lograr un aterrizaje suave.

Te aconsejamos que leas: ¿Qué significa para la economía la subida del rendimiento de los bonos?

«En estos momentos, nos enfrentamos a la situación inversa de esta relación: Una economía más fuerte de lo esperado ha elevado el nivel máximo previsto para los tipos de interés durante un periodo más largo, lo que ha afectado negativamente a la renta variable». «A su vez, el todavía tensionado mercado laboral y la subida de precios de las materias primas ponen de manifiesto la persistencia de las presiones inflacionistas, en un momento en el que empresas y consumidores no han asimilado del todo el impacto de la subida de tipos. Esta situación podría dar lugar a una tercera fase de la tesis, en la que una economía más débil supondría una mala noticia para los mercados», afirman.

LA SUBIDA DE TIPOS PERJUDICARÁ A LA ECONOMÍA

¿Cuál es su visión? 2Aunque ha tardado más de lo esperado, creemos que la subida de los tipos perjudicará a la economía global, por lo que conviene mantener una actitud un tanto prudente a la hora de invertir. Asimismo, estamos pendientes de una serie de riesgos que se están perfilando en el momento de redactar este informe, como un posible cierre del Gobierno estadounidense, el repunte de los precios del petróleo y la fortaleza del dólar.

Aunque ha tardado más de lo esperado, creemos que la subida de los tipos perjudicará a la economía global

Dicho esto, «nuestra confianza en la resiliencia de la economía estadounidense es mayor debido a varios factores positivos que habíamos subestimado: el aumento del patrimonio neto de los hogares derivado de las ganancias en bolsa y en el sector inmobiliario; los bajos tipos de interés propios de la época de la pandemia suscritos por consumidores y empresas; y la abundante liquidez», indican los analistas referidos.

No dejes de leer: ¿Hemos llegado ya a los niveles máximos en los rendimientos de los bonos?

En términos generales, confían «en que el rendimiento de los activos de riesgo sea inferior al de la renta fija defensiva, dadas las elevadas valoraciones de los primeros y el efecto retardado pero inminente de la política monetaria restrictiva. No obstante, hemos reducido nuestro posicionamiento infra ponderado en la renta variable global y los diferenciales crediticios, y estamos bastante cerca de la neutralidad en el conjunto de nuestras ponderaciones activas».

La visión en la que tienen más confianza es la de Japón: «La renta variable japonesa parece haber comenzado por fin a incorporar las mejoras económicas y de gobierno corporativo, mientras que el lento endurecimiento monetario ha dejado los tipos de interés reales en terreno negativo y caros en comparación con otras regiones. Dentro de los sectores con diferenciales crediticios, nos decantamos por el crédito global investment grade o de grado de inversión. Mantenemos una moderada sobre ponderación en materias primas, principalmente en cobre y oro».