Cuatro consejeros delegados en otros tantos años: Josep Piqué, Tomás García Madrid, Juan Osuna y José Antonio Fernández Gallar. OHL está camino, si no lo está ya, de formar parte del libro Guinnes de los Records. Por el número, y por las correspondientes indemnizaciones. El último, Fernández Gallar, acaba de cumplir un año en el cargo y comparte mensajes con su presidente, Juan Villar Mir, ¿o no? Porque uno habla de aferrarse al sillón y el otro hondea el cartel de ‘Se Vende’.

“Nunca vamos a recuperar nuestra inversión. Necesitamos gente nueva. Todo lo han hecho mal”, le espetó un accionista al presidente durante la última junta de accionistas. Y fue todavía más allá: “Le pido al grupo Villar Mir [primer accionista] que venda el 34,60% de las acciones y que se vaya de la empresa”.

Juan Villar Mir se muestra optimista con OHL de cara al futuro mientras que Fernández Gallar espera como agua de mayo ofertas por la compañía

Con toda la tranquilidad del mundo, de manera sosegada, Juan Villar Mir le respondió entonando el mea culpa: “Lo hemos hecho mal, sin ninguna duda. Nos hemos equivocado con obras en mercados difíciles y en entornos complicados. Eso nos ha llevado a vender la joya de la corona”. Es decir, OHL Concesiones al fondo australiano IFM (el Grupo Villar Mir recibió 50 millones vía dividendos).

Y el presidente de OHL añadió: “Entiendo su deseo de echarnos pero no estoy de acuerdo. Llevamos muchos años, hemos pasado una racha mala, y ya sólo nos quedan noticias buenas”. Dicho de otra manera: de vender, nada de nada. Por tanto, Juan Villar Mir se aferra al sillón presidencial (fue reelegido al final de la junta por otros cuatro años). ¿Motivo? Otro de los accionistas dio su particular versión: “Van a tener muy difícil encontrar otro sillón donde poner sus posaderas”.

Finalizada la junta, frente a un grupo de periodistas, el consejero delegado, José Antonio Fernández Gallar comentó que están abiertos a escuchar ofertas por la compañía, lo que contradice la posición no vendedora que adoctrina su presidente. Deseos que contrastan con la falta de apetito inversor hacia OHL.

El CEO también habló del arbitraje con Aleatica (ahora a los mandos de su antecesor en OHL), del que esperan “un buen acuerdo”, o el interés por los proyectos inmobiliarios de Canalejas, en Madrid, y Old War Office, en Londres. “Decidiremos la desinversión cuando toque y maximicemos el valor. Ya hay inversores que han llamado”, afirmó.

OHL NO TIENE QUIEN LE ESCRIBA

Emulando a la obra de Gabriel García Márquez, se puede decir que OHL no tiene quien le escriba, es decir, que la situación económica por la que atraviesa la compañía carece de sex appeal para los inversores.

Fue a mediados del pasado mes de marzo cuando el Grupo Villar Mir comunicó a la Comisión Nacional del Mercado de Valores (CNMV) que contrataba a Société Générale para que le asesora en la posible venta de su participación. En dicho escrito, quedaba constancia de que “ni existe en la actualidad un proceso de negociación en curso, ni se ha recibido oferta concreta alguna”. Sólo, decía, “se han producido contactos preliminares”. Al estar el porcentaje del grupo Villar Mir por encima del 30%, los posibles interesados deberían lanzar una OPA por el cien por cien de la compañía. Y eso ya son palabras mayores.

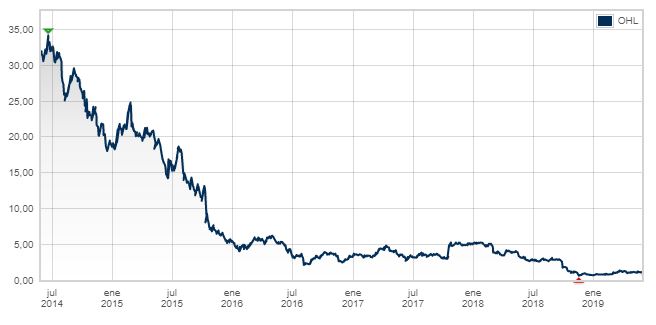

“Me gustaría me contestara cuánto vale hoy la compañía”, le pregunto un accionista a Juan Villar Mir. “Lo que dice la Bolsa. Ya sé que mi respuesta a ninguno nos deja contento porque seguramente vale más, pero no puedo dar una cifra. Eso sí, aspiro a que valga más”, respondió el presidente. La capitalización de OHL es de 319,3 millones de euros. Los títulos están a 1,11 euros. Cinco años atrás, en julio de 2014, había alcanzado los 34,1 euros.

“Lo mejor para los accionistas es cambiar el rumbo de OHL”, concluyó Juan Villar Mir. ¿Se refería al giro de timón dado en la compañía para enderezar la senda económica o estaba abriendo la puerta a una salida si llega una oferta?