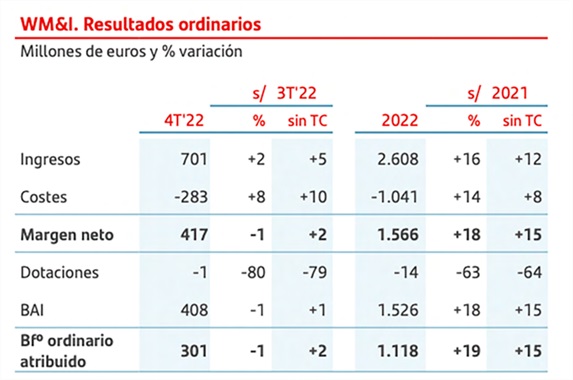

Este negocio global obtuvo el año pasado un beneficio ordinario atribuido de 1.118 millones de euros, un 19% más.

Banco Santander atribuye el secreto de su éxito a un modelo de negocio que representa una clara una ventaja competitiva y aporta una sólida base para crecer: la combinación de la escala global con alcance local, y la diversificación en diferentes negocios y geografías. “Un círculo virtuoso” que, en palabras de Ana Botín, presidenta del grupo, “refuerza la creación de valor”. Uno de los negocios globales del grupo bancario y pieza clave en su crecimiento es Santander Wealth Management & Insurance (WM&I), que integra la unidad corporativa de Banca Privada y Banca Privada Internacional en Miami y Suiza (Santander Private Banking), la gestión de activos (Santander Asset Management) y el negocio de seguros (Santander Insurance).

La división que dirige Víctor Matarraz cerró 2022 con 401.000 millones de euros de activos bajo gestión. El total de comisiones, incluidas las cedidas a la red, ascendió a 3.689 millones de euros, una cifra que supone un 31% del total del grupo, según el informe financiero del cuarto trimestre. El beneficio ordinario atribuido se elevó a 1.118 millones, un 19% más. Si al beneficio neto se le añade el total de comisiones netas de impuestos generadas por el negocio, la contribución total al resultado del grupo bancario fue de 2.728 millones de euros, un 10% más que en 2021 (+18% si se excluyen los efectos puntuales de seguros de 2021).

En banca privada, Santander continúa aprovechando su escala para que los clientes se beneficien de su plataforma global y fomentando la colaboración entre geografías y segmentos, siendo líder en los flujos de inversión que se están produciendo entre Latinoamérica, Europa y Estados Unidos. De hecho, gestiona un volumen de 51.000 millones de euros de clientes en países diferentes a su geografía local.

A finales del pasado año, Santander Private Banking contaba con volumen de activos y pasivos de 259.000 millones de euros, tras registrar unas captaciones netas de 11.700 millones. Cerró con un beneficio neto de 690 millones de euros (un 40% más) y un crecimiento del número de clientes del 8%, hasta los 114.000. Además, este negocio amplió su gama de productos en línea con las tendencias de mercado, con especial atención a los productos alternativos (el volumen supera ya los 2.900 millones de euros), préstamos pignoraticios, banca de inversión y productos socialmente responsables (ESG).

También continuó mejorando su oferta en gestión discrecional de carteras, que representa ya el 9,5% del total de los activos bajo gestión, y realizó nuevos lanzamientos de fondos, entre los que destacaron EB Capital Preferred Futures (primer fondo de mercados privados comercializado entre los clientes en Brasil) y Laurion Private Credit Fund. También hay que resaltar el servicio de inversión inmobiliaria en directo, creado con el objetivo de captar gran parte del flujo existente entre Latinoamérica, Europa y Estados Unidos, que registró un volumen de 321 millones de euros en transacciones en el año.

Por su parte, la gestora de fondos (Santander Asset Management) contribuyó al beneficio, incluyendo las comisiones cedidas, con 580 millones de euros y cuenta con un volumen gestionado de 188.000 millones de euros. En la recta final del año, centró su oferta comercial en España en los fondos rentabilidad objetivo aprovechando las atractivas oportunidades que se han abierto en los mercados de renta fija tras el cambio de ciclo en los tipos de interés oficiales. La acogida de los inversores fue muy buena y solo en el cuarto trimestre consiguió captar 2.700 millones de euros con la gama “Objetivo”.

“Las recientes subidas de los tipos de interés han hecho que surjan oportunidades a más cortos plazos y hay clientes que prefieren posicionarse en estas alternativas. Para nosotros no se trata de una campaña si no de una estrategia que será estable mientras que nuestros clientes nos los demanden”, señalan desde la gestora.

En los últimos doce meses, la gestora del Banco Santander ha continuado reforzando su oferta de productos alternativos, una de sus prioridades junto al crecimiento en el segmento de institucional, donde alcanza un volumen de En alternativos cuenta con seis estrategias (Direct Lending, Fondos de Fondos, Real Estate, Infraestructura y Energía Renovable, Trade Finance y VC Climate Tech), y 15 vehículos, y ha alcanzado un volumen de 2.500 millones de euros comprometidos globalmente.

En seguros, el volumen de primas brutas emitidas ascendió a los 11.700 millones, con un crecimiento del 24% interanual. Las comisiones aumentaron un 7%, mientras que el negocio de motor creció un 8%. La plataforma Autocompara, que opera en Argentina, Brasil, Chile, México y Uruguay, cuenta con 1,4 millones de pólizas activas. Con todo ello, la contribución de este negocio al beneficio fue de 1.458 millones de euros, un 3% superior al año anterior. “Gestionamos nuestras joint ventures regionales con la escala que aportan 21 millones de clientes, con una ratio combinada del 70% frente al 90% de media de nuestros comparables”, explica Ana Botín en el último informe anual. Además, la entidad sigue potenciando las ventas de pólizas a través de canales digitales, que suponen ya el 20% del total.

Apuesta por la sostenibilidad

Una de las prioridades de Santander Wealth Management & Insurance es ser un referente en inversión sostenible. La entidad cerró 2022 con un volumen de más de 53.200 millones en activos de Inversión Socialmente Responsable (ISR) y su objetivo es alcanzar los 100.000 millones a finales de 2025. De esta cifra, actualmente 37.500 millones corresponden a la gestora de fondos (tiene 76 productos de esta categoría a nivel global y 85 mandatos en siete países) y los 15.500 millones restantes a fondos de terceros en banca privada.

La gestora aumentó la oferta de productos y ha incorporado criterios ESG en los planes de pensiones en España. Además, ha sacado nuevos fondos de estas características al mercado, como Santander Prosperity de la mano de (RED), una ONG que nació́ para luchar contra el SIDA con la ayuda de las mejores marcas del mundo. Se trata de un fondo de renta variable multisectorial global que tiene como objetivo invertir en empresas que crean valor financiero al tiempo que contribuyen al bienestar social. A través de este fondo, que dona un 15% de sus comisiones, la gestora también destinará dinero para proyectos de atención sanitaria en comunidades vulnerables en Latinoamérica. También lanzó un fondo de capital riesgo de tecnología climática con EIT InnoEnergy, que invierte en startups que aceleran la transición energética.

En Banca Privada, el grupo incluirá este año nuevos informes para clientes con métricas clave de los resultados y productos medioambientales y sociales de sus carteras en los principales países en los que está presente y, para 2025, se ha propuesto ofrecer informes ESG en la gestión de carteras y servicios de asesoramiento en ocho geografías. Santander fue nombrado el año pasado Mejor Banco Privado en ESG & Sustainable Investing por Euromoney en Latinoamérica y a nivel local en España, Portugal, Polonia, México y Chile. También obtuvo el reconocimiento de Mejor Banco Privado en Inversión Sostenible en Latinoamérica otorgado de Global Finance.