Nuevo capítulo en las aventuras mañas de su entidad de cabecera, y es que de los creadores de: Ibercaja es el banco menos rentable de España, llega ahora: Ibercaja es el banco menos solvente (medido por el capital que mantiene en balance) de España. Por el camino, además, dejamos esa otra andanza en la gestión de José Luis Aguirre, presidente, y Víctor Iglesias, consejero delegado, en la que la antigua caja destacaba como una de las firmas con más morosidad del sector (que, además, no pudo reducir en el primer trimestre de 2019).

Los problemas de Ibercaja, que parece ir arreglando muy poco a poco, no serían tan importantes, sino fuera porque está recorriendo medio mundo (al menos desde España a Londres) para encontrar inversores en su supuesta salida a bolsa. Pero claro, cuando se pretende vender medio banco (la Fundación Ibercaja deberá reducir su participación del 80% actual al 40%) los inversores miran con lupa cualquier detalle, y a saber especialmente dos: la rentabilidad que ofrece la inversión (lo que mide el denominado ROE) y su colchón de capital (frente a su tasa de morosidad) para afrontar posibles crisis que puedan llegar en un futuro.

El binomio morosidad y capital (conocido más específicamente en la industria bancaria como core capital) son sospechosos habituales en tiempos de crisis, ya que si el primero excede al segundo, el balance de la entidad empieza a agujerearse y sin una ampliación de capital el banco se volvería insolvente. Mal asunto. Además, porque ambos pueden cambiar con cierta rapidez en función de cómo se deteriore la economía, por ello los reguladores adoptaron un nuevo sistema (denominado Basilea III) para medir el capital bancario denominado Cet 1 que busca relacionar la economía real con la estructura de balance de un banco.

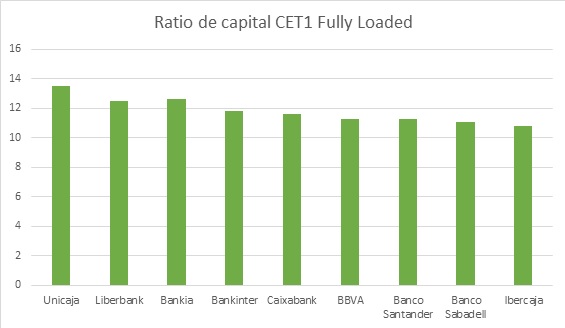

En el caso de Ibercaja, el punto de referencia es el 10,8% de capital Cet 1 Fully Loaded (que es como se conoce al capital de máxima seguridad que registra un banco en su balance que es ya de uso obligatorio por el BCE). La cifra que ha mejorado notablemente desde diciembre, subió en 25 puntos básicos, sigue por detrás de los niveles publicados por el resto de entidades cotizadas a 30 de marzo: Bankia (12,61%), Bankinter (11,8%), Caixabank (11,6%), BBVA (11,3%), Banco Santander (11,25%), Banco Sabadell (11,1%) aunque deberá registrar las ventas de activos que ha realizado en los últimos meses, y mientras los más pequeños, Unicaja y Liberbank, mantienen todavía niveles más altos de capital.

Lo anterior, la ratio de capital Cet 1, mide la capacidad de reacción que tiene la entidad en el caso de que se produzca un rápido deterioro de la economía, puesto que se mide sobre pérdidas imprevistas. En cuanto a las pérdidas previstas, Ibercaja si se sitúa (aunque le ha costado llegar) al nivel de sus competidores en el denominado NPL Coverage (cobertura de la morosidad, por sus siglas en inglés) que mide la capacidad de un banco para absorber pérdidas potenciales en sus préstamos improductivos. La entidad maña llegó al 52,6%, por detrás de él, se sitúan Unicaja (52%) y Liberbank (51%) y empatado Banco Sabadell (52,6%).

A pesar de lo anterior, quizás el problema más acuciante para Ibercaja es que cada vez es más estrecho el margen entre el límite que le exige el Banco Central Europeo (BCE) y su ratio Cet 1. Así, en 2016 el capital exigido era del 7,25%, phase in, y del 10,75% en el caso del capital total y la entidad maña presentaba respectivamente un 12,32% y un 14,55%. Tres años más tarde, la última nota explicativa de la propia firma señalaba que el capital exigido era del 9% y del total del 12,5%, mientras que presentaba un 10,53% (fue antes de presentar resultados) y un 14,5%, por lo que ha pasado de superar la barrera con un 70% a hacerlo tan solo con un 17%.

IBERCAJA MEJORA EN SOLVENCIA A CAMBIO DE PERDER NEGOCIO

La mejora en la ratio de capital de la entidad maña, aunque todavía se sitúe a la cola del sector, viene gracias a sacrificar parte de su negocio. Un desagradable peaje que han tenido que pagar la práctica totalidad de las entidades europeas. Sin ir más lejos, el presidente de la Asociación Española de Banca (AEB), José María Roldán, señaló que si el supervisor (el BCE) persistía con sus exigencias de capital, al final «estás empujando a prestar menos».

En general, dicha mejora puede venir por agrandar el numerador o reducir el denominador, ya que al final el Cet 1 no es más que la división entre el core capital (capital más reservas después de aplicarles algunas restricciones) frente a los activos ponderados por riesgo (RWA, por sus siglas en inglés). En cuanto a la primera opción, aumentar el capital, no se ha dado en el último año, ya que el volumen total asciende a 2.288 millones frente a los 2.355 que tenía en el primer trimestre, un 2,84% menos. Por lo que debe venir de una caída del crédito concedido que ha pasado de 21.347 millones a 20.782 millones, lo que ha permitido reducir los activos de riesgo en más de 1.000 millones.

En definitiva, que la mejora del capital bancario en Ibercaja en el último año, primer trimestre frente a primer trimestre, no ha venido por que incluya más capital (añada solvencia al balance), sino porque su volumen de créditos se ha hecho más pequeño. Aun así, todavía queda mucho trabajo por hacer para la entidad, ya que tampoco puede seguir reduciendo eternamente su volumen de créditos y su nivel de capital no solo está lejos de las cifras de otros bancos españoles, sino que la diferencia es enorme respecto a otros europeos cuya media de capital supera el 14%.