El próximo viernes 10 de Mayo, antes de la apertura del mercado, se publican resultados de Telefónica para el periodo Enero-Marzo 2019. A la espera de los mismos, podemos adelantar que presentara una histórica amortización de la deuda de la compañía, que debería catapultar el valor de la acción y suponer una nueva etapa en la telco.

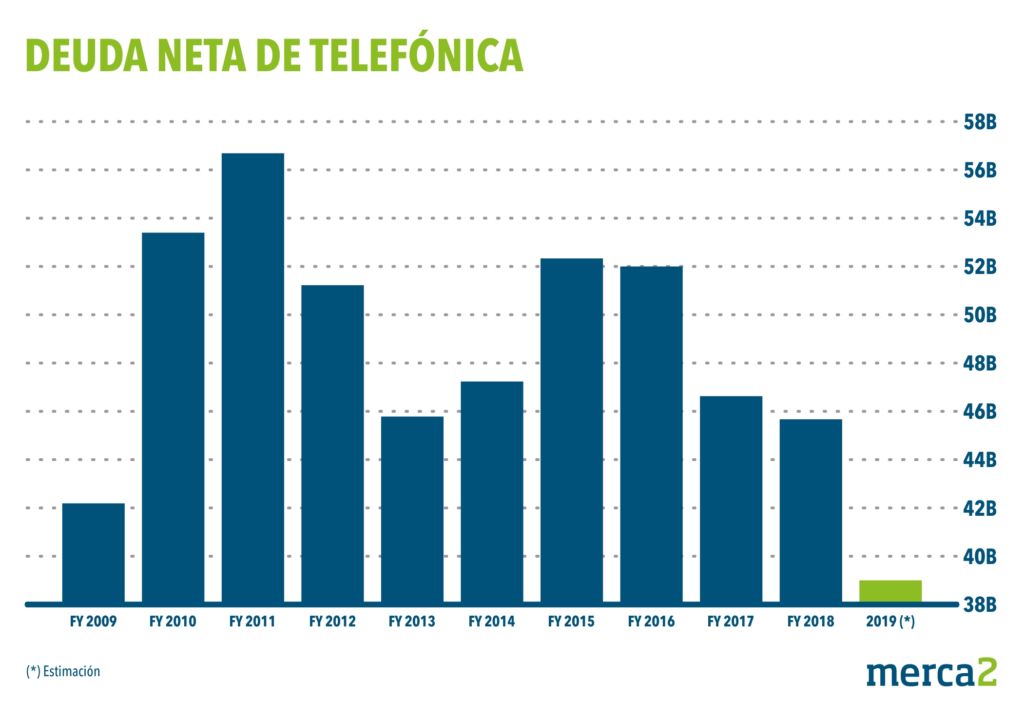

En Diciembre del 2018 la deuda neta de Telefónica era de 41.785 millones de Euros. Aún muy elevada para el consenso del mercado, pese a que en 2018 se redujo un 5,5% interanual.

Tras años a la espera de estos resultados, parece que llegarán de golpe en el primer trimestre del 2019. En los últimos meses la semilla sembrada por el equipo de Álvarez-Pallete ha ido floreciendo.

La venta de la aseguradora Antares (161 millones), de las filiales de Centroamérica a Milicom (1.455 millones) y de Telefónica Guatemala y El Salvador (342 millones) suma 1.958 millones con los que amortizar deuda. Pero si eso no fuera suficiente, a esta cifra hay que añadir la devolución de Hacienda por importe de 702 millones por pago excesivo de impuestos 2011-2014, tras un pleito histórico ganado por el operador. En total 2.660 millones de caja con los que amortizar deuda neta en el primer trimestre, sin contar la amortización corriente. Así, la deuda de Telefónica se desplomaría con fuerza de 41.785 millones a unos 39.000 aproximadamente. Se trataría de un trimestre histórico con una reducción de pasivo de casi 3.000 millones de euros.

Para valorar en su totalidad lo relevante de este dato, hay que recordar que la deuda neta se llegó a situar casi en los 57.000 millones de euros, es decir, en 8 años habría reducido su deuda en casi 20.000 millones. Tras la presentación oficial de los resultados, se debería oficializar que la deuda neta estaría su nivel más bajo de la década.

LA DEUDA UNO DE LOS OBJETIVOS DE ALVAREZ-PALLETE

José María Álvarez-Pallete sustituyó a César Alierta como presidente ejecutivo en marzo de 2016. Una de sus principales líneas rojas era precisamente reducir la galopante deuda de la compañía, que amenazaba con asfixiarla. En ese momento la deuda neta ascendía a 52.000 millones de euros, con lo que no se puede obviar que el camino recorrido en este campo ha sido extraordinario, no sólo en la reducción sino en la reestructuración de sus plazos de vencimiento.

Telefónica está a punto de anunciar una histórica reducción de la deuda, que rondará los 39.000 millones, la más baja de la decada

La gestión de Álvarez-Pallete ha sido sobria, sin florituras ni fuegos artificiales de ningún tipo. Tanto en la época de Villalonga como en la de Alierta, se afrontaron operaciones corporativas de alto coste. La indigestión por endeudamiento de las mismas ha llegado hasta nuestros días. Ahora con la reducción del pasivo se comienza a ver la luz. Álvarez-Pallete tiene otro perfil de gestor, más reflexivo y tranquilo, y aunque ha tardado en llegar, logra uno de sus principales objetivos anunciados, que la deuda deje de ser un problema.

Hasta la fecha, Telefónica tenía poca disponibilidad de caja para afrontar operaciones corporativas y expansivas. Ahora ese escenario estaría empezando a cambiar.

Hoy, Telefónica ha vendido filiales no estratégicas (Antares), y mercados con poco sentido que aportaban poco valor al grupo y además generaban problemas de gestión (Centroamérica, El Salvador, Guatemala), y aún le queda hacer caja con la filial de México.

México es un mercado singular que se ha echado a perder por la guerra de Slim y AT&T. Slim se puede permitir echar el resto en su mercado local, AT&T tiene la lógica de intentar crecer en los mercados más cercanos a Estados Unidos. Poco tiene que ganar Telefónica en ese escenario. La guerra de precios hace que los márgenes no sean significativos, es un mercado infiel basado en el prepago, y la lógica hace pensar que hay que abandonar México con la primera oferta razonable que llegue.

Hace años existió la posibilidad de vender la filial a AT&T. Esta operación, por desgracia hoy sería inviable, ya que no lo permitiría el regulador del país azteca. Si parece más probable afrontar una desinversión mediante la venta a algún fondo de capital riesgo, de hecho, ya estuvo a punto de hacerse en dos ocasiones mediante una venta a Cerberus, y no sería de extrañar que se retomaran esas conversaciones.

Pero además hay otros activos que podrían ser objeto de venta futura sin afectar el core del negocio (España y Brasil), aunque ahora mismo no sea necesario ni esté encima de la mesa. Se trataría de O2 y Telefónica Alemania.

La deuda neta estaría en su nivel más bajo de la década

En los últimos meses el consejo de Telefónica no se ha mostrado dispuesto a desinvertir en O2, a nadie se le escapa que es un comodín si fuera necesario en el futuro dar un golpe en la mesa y generar un enorme flujo de caja mediante una venta o salida a bolsa. Pero, por ahora no es necesario, ya que la deuda se está racionalizando.

En febrero de este mismo año Álvarez-Pallete se mostraba muy satisfecho con el comportamiento de ese mercado «Es un mercado donde ahora registramos récords de ingresos, uno de los principales generadores de caja, por lo que no necesitamos vender. Nos sentimos muy cómodos, trimestre a trimestre, ya que tiene un ‘perfomance’ cada vez mejor».

Telefónica Alemania es un caso distinto. La filial es rentable, y el mercado, al contrario que el mexicano, es atractivo. Pero, lamentablemente está copado por otros grandes operadores que limitan la capacidad de crecimiento en el país. Desde que Vodafone compró los activos de Liberty se ha creado un duopolio de facto, que impide competir al operador español por una posición mucho más destacada.

Además de las filiales, la empresa afronta desinversiones en inmuebles como la inminente venta de su sede en Barcelona por 150 millones, y la venta de sus centros de datos por 600 millones de euros. Ambas operaciones contabilizarán para el próximo trimestre, y si van a amortizar deuda garantizan otro trimestre de sustancial rebaja.

GANAR LA BATALLA A LA DEUDA; PRIORIDAD DE TELEFÓNICA

Telefónica lleva los últimos años centrado en reducir su volumen de deuda, de hecho, si atendemos solo al volumen total (el primer indicador que se mira al analizar el apalancamiento de una empresa) hasta la fecha la ha conseguido reducir un 8,3% desde el 2015, aunque si se mide desde 2012, la reducción es del 16,5%. En concreto, la ha rebajado desde los 63.000 millones de euros hasta los algo más de 52.000 millones (41.785 millones netos) con los que cerró el 2018.

Aunque la clave no es la cifra de deuda bruta, o al menos no contablemente, sino la deuda neta a la que se llega tras restar a la anterior cifra el volumen de efectivo que mantiene una firma. La razón de lo anterior es sencilla, puesto que al ser los acreedores (bonistas y bancos) los primeros en cobrar, por ley, en caso de quiebra se apropiarían de los activos más líquidos que la tesorería y las inversiones dinerarias a corto plazo. En este punto, el desempeño también es notable, ya que Telefónica declaró un apalancamiento neto de 41.800 millones, lo que supone una reducción superior al 21% en los últimos cinco años.

La caída de la deuda bruta y por consiguiente de la neta, apoyado en una fuerte generación de caja, es sin duda la nota más positiva de telefónica en los últimos años. Pero también tenía hasta ahora asteriscos y puntos negros, ya que el endeudamiento por sí solo de una empresa no tiene que ver tanto con el volumen como con capacidad de pago que tiene, por ello la ratio más seguida por los inversores es la de deuda neta frente a EBITDA y en ese mismo punto, Telefónica no estaba tan reforzada, situación a la que se da un previsible vuelco con los resultados que se presentan el próximo viernes.

La teleco española cerró el año pasado con un nivel de deuda neta respecto a EBITDA de 2,6 veces, lo que supone una reducción importante respecto a las más de tres veces que llegó a representar en 2016, pero está por encima del nivel que mantenía en 2014. La cifra se sitúa por encima del compromiso, de 2,35 veces, que adquirió Telefónica con las agencias de rating.

Lo anterior, la promesa de rebajar el apalancamiento, tiene una importancia vital en el plan de desinversiones que ha llevado a cabo Telefónica, ya que es trascendental mantener el grado de inversión, puesto que perderlo -con el volumen de deuda que se debe renegociar cada año- es un suicidio. A principios de 2018 el plan de desapalancamiento parece avanzar a buen ritmo, pero en verano se produce un punto de inflexión, y es que la crisis cambiaria en sus mercados latinoamericanos (Brasil y Argentina) amenazaba reducir su EBITDA (cómo así luego ocurrió) provocando que el desendeudamiento previsto en 2018 no sirviera para reducir la ratio.

Si los números se confirman los próximos días, Telefónica debería ser claramente premiada por el mercado

La situación se complicó en aquel momento, de hecho, la acción cayó a mínimos no vistos en décadas, ya que no solo no se iba a cumplir la promesa -lo que de por sí genera presiones por parte de las agencias- sino que además la ratio deuda neta EBITDA iba a ser más alta poniendo en peligro la calificación del grado de inversión. La respuesta fue un importante plan de desinversiones y así ganarse el favor de nuevo de las agencias.

Pero ahora, una vez superada esta situación de incertidumbre en los mercados brasileño y argentino, con la presentación de los resultados Enero-Marzo 2019 esperamos que Telefónica cumpla de golpe el compromiso adquirido con los analistas.

COMIENZA UNA NUEVA ETAPA EN LA PRESIDENCIA DE PALLETE

Si el viernes se confirma esta drástica amortización de deuda la telco española entrará en una nueva etapa. Una fase con sólo la citada desinversión pendiente (México) y en la que se podría empezar a pensar en una etapa expansiva.

La cotización de los títulos de la empresa española ha estado penalizada por el comportamiento del sector y la deuda. Si esto segundo deja de ser un problema, debemos prever que, cuando los números se confirmen los próximos días, debería ser claramente premiado por el mercado y cambiaría la percepción de algunos analistas que durante años han puesto reparos a esos números del operador.

Así, la lógica hace pensar qué si durante los últimos años la deuda y el momentum de madurez del sector ha lastrado el valor, esto se va a revertir a corto plazo con la drástica reducción del pasivo y la llegada del 5G, que generará nuevas oportunidades de negocio, es decir «euro nuevo».

Estos días la cotización de la empresa española está en el entorno de los 7,3 euros por acción. Pese a la madurez del sector, y numerosas restricciones, el valor objetivo, de Telefónica a medio plazo estaría mucho más próximo a los 10 euros que a los niveles actuales. Los mismos analistas que señalaban la deuda y pedían desinversiones se quedan sin argumentos que puedan justificar una cotización a los niveles actuales. Es hora de apostar por el valor.

Pese a todo ello el escenario futuro no es idílico, y seguirá requiriendo de esfuerzos. A Telefónica le quedan aún retos por resolver. Una plantilla sobredimensionada en España y Brasil, continuar por la senda de la reducción de pasivo de forma orgánica, y sobre todo la generación de nuevo negocio y crecimiento orgánico en sus principales mercados, Brasil y España.

Una vez la deuda deja de estar en el foco, la telco bajo el mandato de José María Álvarez-Pallete, debe afrontar en los próximos años el reto de aumentar ingresos mediante nuevos servicios, para lo que la llegada del 5G puede ser una clara oportunidad.