Ya ha pasado un año y medio desde aquel fatídico 14 de marzo cuando nuestras vidas se pararon y comenzó esta nueva y aún un poco extraña forma de convivir con el Covid. Pero ¿Qué ha pasado con los mercados desde entonces? Y la más importante, ¿Qué va a pasar?

Empezando por el principio, en el comienzo de la crisis pandémica, el S&P 500 sufrió de una manera muy rápida uno de los descensos más abruptos. El índice de referencia norteamericano, bajo más del 38% hasta los mínimos del pasado 20 de marzo del 2020.

Después de este proceso correctivo, los descensos en los selectivos que cotizan en el parqué le siguieron una de las mayores implosiones alcistas jamás vista. Fue el propio S&P 500, el Nasdaq, el índice tecnológico y el Dow Jones Industrial, quienes consiguieron reparar los daños que habían recibido hasta alcanzar nuevos máximos históricos.

El en grafico del BofA se muestra como una de las cosas que más ha acentuado la pandemia ha sido el aumento de la liquidez en gran parte de la ciudadanía. Algo que en si es muy sencillo ya que mayoritariamente se debe a los meses de confinamiento donde no se podía realizar ninguna actividad más allá de bienes de primera necesidad como la compra, las posteriores restricciones y el miedo al virus que freno a muchos sectores.

Las tasas de ahorro en Estados Unidos y Europa se han llegado alcanzando niveles cercanos al 20%. Unas cotas sumamente elevadas comparadas con la serie histórica. Esto en gran parte explica el rally alcista de Wall Street por el gran volumen de ahorro y liquidez de parte de los bancos centrales.

José Luis Cárpatos, director de inversiones de Gloversia Eafi, explica que esto es una muestra de un mercado que ha subido con muchísima fuerza, “dopado por completo por la lluvia de dinero que le cae de los bancos centrales”.

“Estos le han dado a la impresora y como la moneda actual es fiduciaria, ahora solo se sustenta en la fe”

“En este sentido, también sería destacable el comportamiento paralelo del sector tecnológico y como actuaron como una especie de ‘valor refugio’ durante la pandemia”, añade.

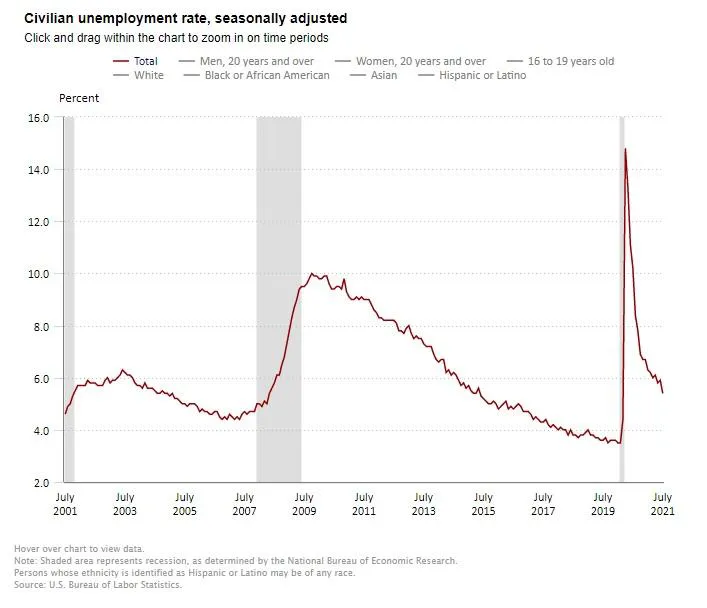

Otro grafico representativo de los que ha ocurrido según explica Rafael Ojeda analista senior en Fortage Funds., es el de la tasa de empleo de EEUU. Donde han pasado un paro del 3.5% hasta UN 805- 9 % en un periodo de tiempo muy breve, para finalmente acabar rebotando.

“Esto ha tenido correlación con las bolsas”, argumenta Ojeda. “Cuando se produce el pico en niveles de paro, fue un momento en el que Wall Street cayó en picado brutalmente y desde entonces la bolsa volvió a máximos”.

Estos son algunos de las cosas que destacan los analistas sobre que ha provocado la pandemia, pero una de las clases, es como se va a dar ahora mismo la situación y que va a pasar de cara al futuro. Cárpatos confía en que de aquí a final hasta final de año es bastante posible que el mercado empiece a ver algún tipo de estanflación.

“Es decir inflación alta, aunque no desmadrada y crecimiento débil”

Diego Morín, analista de IG, cree que lo fundamental de cara al futuro es la estrategia que lleven a cabo los bancos centrales. “Sin embargo, creo que no será hasta septiembre, cuando tendrá lugar la próxima reunión de la Fed y también del BCE, los cuales dejaron en el aire la posibilidad de eliminar poco a poco las compras, una situación que podría desencadenar ventas en la renta variable”, afirma.

LOS RIESGO

En cuanto los riesgos los expertos creen que depende de si la pandemia da un nuevo revés, “También hay peligro en los movimientos que pueda llevar a cabo o no llevar a cabo la Fed y en que la inflación suba más de lo esperado, aunque este es menos posible. ¿Un cisne negro? Habría que vigilar de cerca la situación entre China y Taiwán”, incide Cárpatos.

Morín incide en que “además, si los bancos centrales continúan alargando las compras de bonos, la inflación podría dispararse mucho más, especialmente en Estados Unidos, donde ya supera el 4,5%”.