Control fronterizo, operaciones militares, cartografía de alta resolución, inteligencia… Estas son algunas de las aplicaciones propias de PAZ, el satélite de Hisdesat, empresa participada por Hispasat, y que permite a España estar a la altura de otros países como China, Rusia, Estados Unidos, Alemania, Reino Unido o Francia en observación por satélite. Un ‘arma’ que acabará en las manos de Red Eléctrica (REE) tras la venta de Abertis.

PAZ utiliza la tecnología denominada como radar. Dicho de otra manera, puede hacer observación de la tierra hasta un rango de 25 centímetros aunque esté nublado, llueva o sea de noche. PAZ actúa en constelación con satélites alemanes, lo que no significa que éstos tengan ojos sobre lo que ve el satélite.

Tras la venta del 89,7% que Abertis tenía en Hispasat a Red Eléctrica por un montante de 949 millones de euros, Hisdesat Servicios Estratégicos sigue en suelo hispano, manteniendo de esta manera la españolidad de un activo considerado estratégico por el Ejército. “En Abertis a Hisdesat lo suelen llamar como la ‘caja negra’ porque no les dan la información de lo que allí sucede”, confirmó a MERCA2 una fuente experta en temas militares.

Dicho de otra manera, las decisiones las toma el Estado y en Abertis responden diciendo amén. Hisdesat, nacida en 2001, tiene un accionario compuesto por Hispasat (43%), Isdefe, la sociedad pública perteneciente al Ministerio de Defensa (30%), Airbus Defence & Space (15%), Indra (7%), y Sener (5%).

Fuentes de Hisdesat quitan importancia a esta llamada ‘caja negra’. Aseguran que se trata de cuestiones normales de gestión, pero que tienen la natural reserva y discreción al tratarse de asuntos relacionados con la seguridad nacional.

Indra, la otra compañía que podría haber optado a Hispasat por similitud en el negocio (y que forma parte del accionariado de Hisdesat) se ha quedado en el camino por no tener los suficientes recursos.

HISPASAT Y SU INFLUENCIA EN REE

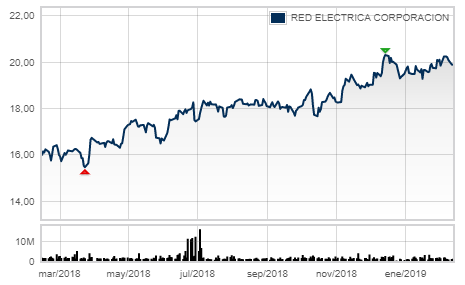

Red Eléctrica, con esta operación, se hace con el primer operador de infraestructuras de satélite de España y Portugal por volumen de negocio, el cuarto operador de Latinoamérica y octavo operador mundial. Uno de sus objetivos es llevar el negocio de Hispasat a países con un gran potencial de difusión, caso de Estados Unidos o Brasil. Pero, ¿qué consecuencias va a tener en el operador global de infraestructuras eléctricas?

“La compra de Hispasat encaja en la estrategia de REE de convertir al grupo en un gestor de infraestructuras de telecomunicaciones para terceros, expandir su negocio internacional y, además, permitirá compensar la previsible reducción de los ingresos regulados en el futuro”, señala Aranzazu Bueno, analista de Bankinter.

¿Permitirá dicha compra a REE compensar la previsión de los ingresos regulados en el futuro? Con la adquisición, pasa de tener un 90% de ingresos del negocio regulado (lo que popularmente se conoce como la factura de la luz) al 80%. “Desde luego que implica ganar peso en un área que podría proporcionarle mayores expectativas de crecimiento, algo de lo que el negocio regulado de electricidad carece”, sostiene Felipe López-Gálvez, analista de Self Bank.

Durante 2018, Hispasat tuvo unos ingresos de 240 millones de euros, con un ebitda de 160 millones, y una deuda de 285 millones. El gobierno, tras esta operación, seguirá siendo accionista de Hispasat, con una participación del 10,32%, y de REE, en su caso de un 20%.

Desde Bankinter apuntan a que, desde el punto financiero, REE puede absorber la adquisición sin que suponga un deterioro en los ratios financieros del grupo. Así, el ratio de deuda neta/ebitda pasaría del actual 3,12 hasta 3,55. “No pensamos que vayan a tener problema en recaudar el dinero ya que sus acreedores son conscientes de que el negocio regulado seguirá suponiendo más del 80% de los ingresos. El hecho de seguir teniendo la mayor parte de los ingresos asegurados, garantiza la generación de caja suficiente”, indica Felipe López-Gálvez.

Lo que todavía deberán especificar desde REE es si, al final, harán una especie de separación legal y financiera entre el negocio regulado y el que no. Algo que, otras empresas europeas, acabaron haciendo cuando han llevado a cabo operaciones de similar calado.

“Lo más probable es que REE lleve a cabo una segregación de activos con murallas chinas para integrar al grupo y no contagiar al negocio regulado”, señala Aranzazu Bueno. En principio, la deuda seguirá siendo corporativa, aunque podrían estructurarla de otra manera.

En Bankinter estiman que la compra de Hispasat permitirá al grupo un crecimiento del 11% en ebitda. En Self Bank, lo rebajan al 10%. Es decir, entre 160 y 150 millones de euros.

“La compañía tiene margen para endeudarse más, como demuestra el hecho de ser la cotizada española con mejor rating. Tan solo Aena y REE pueden presumir de tener una calificación A (Fitch) en estos momentos, superior incluso a la del propio Reino de España”, dice el analista de Self Bank.

La pregunta es: ¿tiene sentido estratégico la compra para REE? “Te contamina un poco un negocio regulado al 100%. Incrementa el perfil de riesgo del grupo”, apunta Aranzazu Bueno. “A priori no parece tener demasiado sentido estratégico, ya que a día de hoy el negocio de telecomunicaciones de REE supone menos del 5% del ebitda y es complicado que se afloren sinergias significativas”, concluye Felipe López-Gálvez. Hispasat se suma al carro de las compras de REE, que en 2014 adquirió por 500 millones de euros la red de fibra óptica de Adif.