Rainer Ender, director global de private equity de Schroders Capital, señala que los recientes retos a los que se enfrenta el mercado de private equity podrían superarse a medida que los recortes de tipos y la menor inflación preparen el terreno para una mejora de los múltiplos.

Aunque en 2024 se produjo una notable ralentización en la realización de operaciones, están apareciendo signos de recuperación que sugieren que el mercado de Private Equity podría ser más dinámico en 2025.

Al igual que en 2023, este año ha sido testigo de amplios diferenciales entre precios de oferta y demanda y de una liquidez más reducida. Cuando suben los tipos, también aumentan los costes de financiación de las adquisiciones, lo que hace bajar el EV/EBITDA[1]. Los compradores pagan más para obtener menos préstamos, lo que reduce la cantidad que quieren y pueden ofrecer por los activos.

Del mismo modo, la subida de los tipos ha presionado a la baja los flujos de caja, mientras que la inflación aumenta los costes para las empresas que carecen de una transmisión adecuada. Los vendedores, por su parte, han intentado realizar salidas de activos cuando el apalancamiento salía barato y los múltiplos estaban aumentando. Esta

dinámica ha creado un desajuste entre el precio que los compradores están dispuestos a ofrecer y el que los vendedores están dispuestos a aceptar.

Las operaciones de private equity en el sector sanitario alcanzaron los 115.000 millones en 2024

Private equity: razones para el optimismo en 2025

Incluso en medio de estos retos, varios acontecimientos sugieren que el nuevo año puede deparar condiciones más favorables:

- Aumenta el valor de las operaciones. Aunque los múltiplos EV/EBITDA de las grandes adquisiciones han disminuido, el valor global de las operaciones está aumentando, una tendencia impulsada por la preferencia por inversiones de mayor envergadura en compañías consolidadas.

- Los precios de salida en el mercado global se han estabilizado, y ha habido un reciente repunte en las salidas ”sponsor- to-sponsor” (un fondo de PE vende a otro fondo de PE) . Sin embargo, persiste una notable diferencia de valoración, ya que las adquisiciones de empresas pequeñas y medianas se negocian con un descuento significativo en comparación con sus homólogas de mayor tamaño, una tendencia que sugiere una diferencia en el valor percibido en el mercado.

Creemos que muchos de los factores que ejercen una presión a la baja sobre los múltiplos se disiparán, y la bajada de los tipos de interés y la menor inflación deberían sentar las bases para una mejora de los múltiplos.

También creemos que los inversores podrían verse beneficiados si “siguen al dinero” y tienen en cuenta las operaciones secundarias lideradas por GP (general partners). Casi la mitad del volumen récord de operaciones secundarias en el primer semestre del año correspondió a estos vehículos, también conocidos como fondos de continuidad. Estos alinean los incentivos financieros de los GP y los limited partners (LP) y, por lo tanto, crean beneficios potenciales para todas las partes interesadas: el sponsor original, los inversores nuevos y existentes, y la empresa o empresas en la nueva estructura del fondo.

Condiciones favorables para el mercado de pequeñas y medianas empresas

Creemos que las condiciones también favorecerán la concentración en los mercados de pequeña y mediana capitalización, los cuales, se están diversificando. La historia reciente ha demostrado su potencial para obtener buenos resultados en periodos de volatilidad, y la ley de los grandes números (teoría de la probabilidad) hace que sea intrínsecamente más fácil generar múltiplos más significativos en empresas más pequeñas.

Operar en mercados pequeños y medianos también disminuye la dependencia del todavía estancado mercado de OPI (ofertas públicas iniciales) para las salidas. Además, tras el éxito de los esfuerzos por ayudar a una empresa pequeña o mediana a convertirse en una de gran capitalización, las salidas pueden hacerse más grandes en el mercado, donde queda una cantidad considerable de dry powder, es decir, dinero ya recaudado que busca oportunidades.

Un baluarte contra la volatilidad

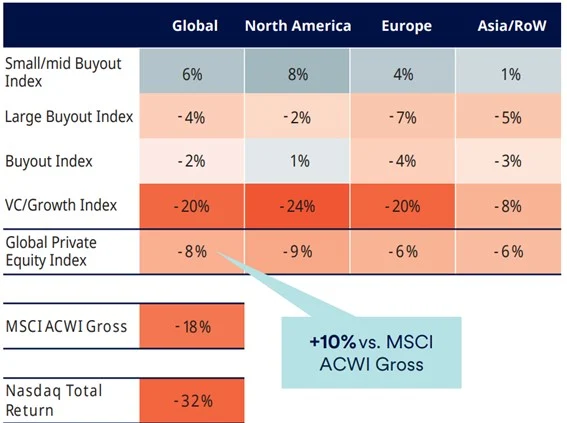

Si combinamos el reciente periodo de volatilidad con la quiebra de las puntocom, la crisis financiera mundial, la crisis de la eurozona y la pandemia de COVID-19, vemos que el Global Private Equity Index superó al MSCI ACWI Gross Index en una media del 8% ¿Cuáles fueron las razones para ello?

- A nivel estructural, la naturaleza del capital comprometido permite a las empresas conservar la propiedad de los activos en tiempos de crisis y venderlos cuando las condiciones del mercado son favorables, evitando así el tipo de “ventas relámpago” a valoraciones bajas. Además, la naturaleza generalmente más rígida del private equity impide asimismo que la gente caiga en las trampas psicológicas de la inversión, como la venta por pánico en el momento menos oportuno.

- Desde un punto de vista de los fundamentales, las empresas de private equity tienden a presentar una combinación de sectores diferente en comparación con los mercados cotizados, centrándose en industrias menos cíclicas como la sanidad y la tecnología, al tiempo que mantienen una menor exposición a los bancos y a la industria pesada. Además, el private equity tiende a preferir el crecimiento y la disrupción, buscando compañías con un alto potencial de expansión. También prefieren modelos de negocio con ingresos recurrentes que generen efectivo, ya que tienden a ser menos volátiles.

Rentabilidad durante el periodo de retorno de la inflación

Rentabilidad anualizada durante el periodo comprendido entre diciembre de 2021 y diciembre de 2022

Los resultados pasados no son indicativos de resultados futuros. Fuente: MSCI (Burgiss), a 6 de agosto de 2024, LSEG, Schroders Capital, 2024. La rentabilidad se basa en los rendimientos trimestrales agrupados ponderados en el tiempo en $, netos de todas las comisiones a los Socios Limitados. Pequeña/mediana adquisición definida como cierres de fondos inferiores o iguales a 2.000 millones de dólares. Se consideran grandes adquisiciones los cierres de fondos superiores a 2.000 millones de dólares. El periodo de evaluación de la rentabilidad es la duración de la volatilidad por encima del umbral, más un colchón de un trimestre tanto al principio como al final para tener en cuenta el desfase en las valoraciones del private equity.

[1] El múltiplo EV/EBITDA es un ratio financiero que compara el valor de empresa de una compañía con sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones.