Mathias Pleissner, subdirector de cédulas hipotecarias de Scope Ratings, hace una radiografía de las hipotecas en Europa.

Los propietarios de viviendas de algunos mercados europeos prefieren hipotecas a tipo variable, mientras que otros las prefieren a tipos de interés fijos a más largo plazo. Dado que los costes de endeudamiento están todos vinculados a los mismos tipos del BCE, esto es algo contrario a la lógica.

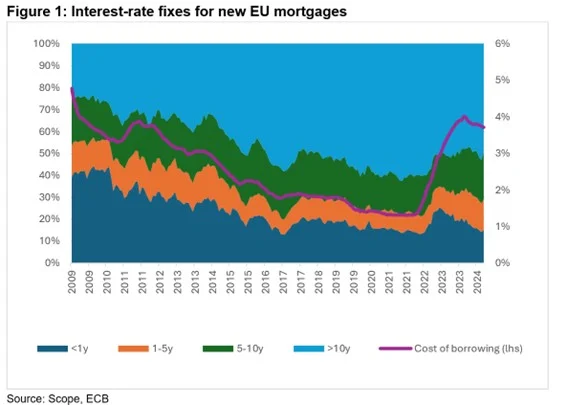

En la última década, la proporción de hipotecas a tipo fijo a largo plazo ha aumentado significativamente. Aunque los tipos más altos han empezado a invertir esta tendencia recientemente, las diferencias estructurales en Europa han dado lugar a una serie de estrategias de gestión de tipos entre los hogares y los prestamistas.

En agosto de 2024, casi tres cuartas partes de las nuevas hipotecas en Europa tenían una duración inicial de cinco años o más, mientras que la mitad tenían períodos de tipo fijo de 10 años o más, lo que protege a los prestatarios frente a las crisis de precios.

¿Qué va a pasar después de la sentencia del 12 diciembre sobre hipotecas IRPH?

La proporción de hipotecas a tipo fijo casi se ha duplicado desde 2009

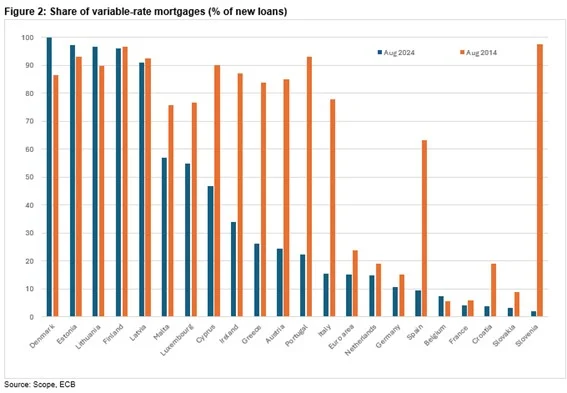

La proporción de hipotecas a tipo variable se debe principalmente al coste de los préstamos (gráfico 1), pero existe una variación sustancial en toda Europa (gráfico 2). Los hogares europeos han adoptado diferentes estrategias para optimizar los costes de endeudamiento, un resultado un tanto contraintuitivo dado que todas las hipotecas a tipo variable de la eurozona están vinculadas al tipo de interés básico del Banco Central Europeo. Varios factores pueden explicar la diferencia de enfoque.

¿Quién soporta los costes de las amortizaciones anticipadas?

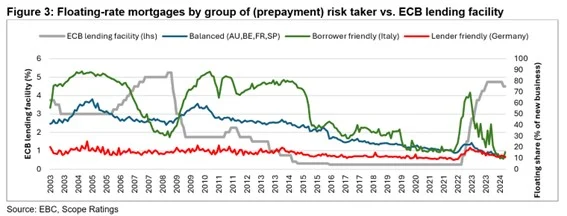

La dinámica de los tipos de interés influye considerablemente en el comportamiento de los prestatarios. Cuando los tipos de interés bajan, se espera que los prestatarios amorticen anticipadamente las hipotecas a tipo fijo para refinanciarlas a tipos más bajos. Pero cuando los préstamos se amortizan anticipadamente, los bancos pueden sufrir graves pérdidas de valor actual al mismo tiempo que se enfrentan al riesgo de reinversión derivado de unos tipos más bajos. Pero no siempre es el banco el que tiene que soportar los riesgos de pago anticipado.

Las normativas nacionales varían mucho a la hora de determinar si los prestamistas exigen a los prestatarios que les compensen si una hipoteca se rescinde antes de que finalice la fecha de fijación de intereses acordada contractualmente. En algunos países europeos, el riesgo de amortización anticipada recae predominantemente en los prestamistas, mientras que, en otros, los prestatarios pueden ser responsables de una parte o de la totalidad de los costes asociados.

En Alemania el sistema a los prestamistas: el riesgo de amortización anticipada reside en los prestatarios, que deben compensar a los prestamistas por la pérdida de intereses e incluso de margen. En cambio, países como Bélgica, Francia, España y Austria adoptan un enfoque más equilibrado. La responsabilidad de los prestatarios suele limitarse a un pago único de algunos puntos básicos o algunos meses de pago de intereses; el resto lo asumen los prestamistas. Las jurisdicciones en las que se favorece a los prestatarios, como Italia, no prevén penalizaciones por pago anticipado, por lo que los bancos se ven afectados por el valor actual si no cubren sus riesgos.

En consecuencia, el comportamiento de los prestatarios en jurisdicciones en las que salen favorecidos los prestamistas tiende a ser más rígido cuando se trata de hipotecas a tipo variable, ya que los hogares no pueden beneficiarse de la evolución de los tipos de mercado. Por ejemplo, en los últimos 20 años, la proporción de hipotecas a tipo variable en Alemania se ha movido en un límite del 10% al 20%.

Por el contrario, Italia presenta un alto grado de volatilidad en las hipotecas a tipo variable y está más correlacionada con el nivel de los tipos de interés y las expectativas de tipos de los prestatarios. Cuando los tipos de interés alcanzan su nivel máximo, o cuando las expectativas se orientan hacia tipos a la baja, los prestatarios italianos suelen optar por productos a tipo variable y viceversa. En los mercados donde el riesgo de prepago está más equilibrado, el comportamiento de los prestatarios sigue direcciones similares a las de Italia, pero de forma mucho menos pronunciada.

Gestionar el riesgo de amortización anticipada, un ejercicio complejo

En los países en los que favorece a los prestatarios, los prestamistas necesitan gestionar el riesgo de amortización anticipada, pero cubrirlo puede resultar costoso, sobre todo para los bancos más pequeños. Una opción es transferir el riesgo a terceros. En Estados Unidos, las agencias hipotecarias Fannie Mae y Freddie Mac gestionan el riesgo de prepago transfiriéndolo a inversores. En Dinamarca, los bancos hipotecarios pueden emitir bonos garantizados (SDRO) en virtud del principio de equilibrio, lo que en la práctica conlleva una transferencia de todos los flujos de efectivo de intereses y principal a los inversores en bonos garantizados, que en última instancia asumen la mayor parte del riesgo de amortización y refinanciación.

No obstante, el principio de equilibrio danés no tiene reflejo en el resto de Europa y tampoco hay agencias hipotecarias como en Estados Unidos. Para muchos bancos europeos, una solución fácil es ofrecer hipotecas a tipo variable, que transfieren el riesgo de refinanciación a los prestatarios. La mayoría de los hogares carecen de los medios o los conocimientos necesarios para protegerse contra las variaciones repentinas de los tipos de interés, lo que puede ejercer presión sobre los mercados predominantemente expuestos a las hipotecas a tipo variable.

En su informe de estabilidad financiera de mayo de 2024, el Riksbank (Banco Central de Suecia) afirmaba que el elevado endeudamiento de los hogares y la fijación de tipos de interés a corto plazo han tenido un gran impacto en el crecimiento económico, ya que el consumo ha disminuido claramente. Por su parte, la Encuesta de Presupuestos Familiares de Statistics Finland de finales de 2023 señalaba que las familias jóvenes con hipotecas a tipo variable y gastos importantes han sido las que más dificultades han tenido cuando subían los tipos. La inflación ha arrinconado a estas familias con consecuencias a largo plazo.

Las hipotecas fijas con cierta flexibilidad de amortización anticipada reducen el riesgo de sobresaltos en los pagos para los prestatarios, lo que es favorable desde el punto de vista del riesgo de crédito puro. Este modelo también ha demostrado ser gestionable por los bancos. En este caso, corresponde a los legisladores y reguladores nacionales introducir normas que equilibren los riesgos de amortización anticipada o limiten la exposición de los préstamos a tipo variable. Promoviendo estos marcos, los responsables políticos pueden salvaguardar tanto la seguridad financiera de los hogares, como la estabilidad económica en general.