Philipp Wass, director ejecutivo de calificaciones corporativas de Scope Ratings, explica en MERCA2 la mejora de las perspectivas crediticias del sector inmobiliario comercial europeo.

Los emisores que están en el límite del grado de inversión, así como los de alto rendimiento siguen afrontando un importante reto para su financiación.

Los mercados de deuda se están reabriendo lentamente para las empresas europeas del sector inmobiliario comercial, pero la confianza de los inversores aún no ha recuperado los niveles anteriores a 2022 debido al elevado apalancamiento, la fuerte inversión de capital y las dudas sobre la gobernanza de algunos emisores.

Sólo las empresas con una sólida calificación crediticia BBB o superior tienen acceso a los mercados de capitales de deuda más líquidos.

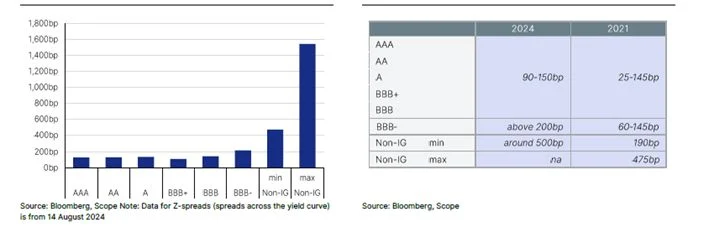

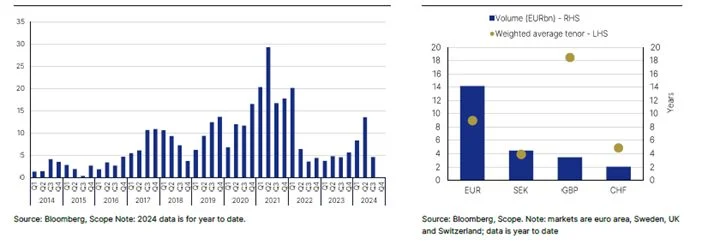

La caída de los rendimientos de los bonos y el estrechamiento de los diferenciales pueden proporcionar una financiación basada en los mercados de capitales que sea competitiva con los préstamos bancarios garantizados. Para estos emisores, los diferenciales de las nuevas emisiones oscilan entre 90pb y 150pb, cerca del rango de 25pb-145pb en 2021 (Gráficos 1, 2), año en el que la emisión de deuda en el mercado de capitales para empresas inmobiliarias alcanzó su máximo (Gráfico 3).

Las ventas en centros comerciales de España registran un incremento del 5,2% hasta junio

En el caso de las empresas en el límite de la calificación grado de inversión -calificadas con BBB-, el temor de los inversores a una rebaja de la calificación se traduce en unos diferenciales mucho más amplios. Los diferenciales de las nuevas emisiones superan los 200 puntos básicos, lo que contrasta fuertemente con la horquilla de 60 a 145 puntos básicos de 2021.

Aunque creemos que los precios han tocado fondo en algunas clases de inmuebles, el nerviosismo de los inversores también apunta al riesgo de nuevas caídas de los valores inmobiliarios en el extremo más arriesgado del mercado inmobiliario comercial europeo. El apetito de los bancos por financiar inmuebles comerciales menos interesantes sigue siendo escaso, lo que expone a los gestores inmobiliarios a un bucle negativo. Las ventas de activos en dificultades pueden cuestionar las valoraciones actuales y convertirse en un catalizador para la reestructuración de los balances.

Además, las posibles ventas de fondos inmobiliarios abiertos para compensar las salidas de efectivo pondrán a prueba la resistencia del mercado.

| Gráfico 1: Aversión al sector inmobiliario comercial europeo: Z-spreads por calificación del emisor | Gráfico 2: Diferenciales de rendimiento de las nuevas emisiones de bonos corporativos inmobiliarios comerciales europeos |

Los emisores sin grado de inversión siguen afrontando duros retos de financiación

Los diferenciales son aún mayores para los emisores con una calificación por debajo del grado de inversión y las empresas en las que los inversores están preocupados por la gobernanza. En la práctica, los mercados de capitales de deuda no les ofrecen una fuente de financiación para evitar posibles incumplimientos de los pactos y respaldar las ratios de cobertura de intereses.

Los mercados de capitales más pequeños de Europa, como el sueco, sólo ofrecen a los tomadores de préstamos créditos a plazos más cortos (gráfico 4) y, por lo tanto, proporcionan poco alivio a una industria cargada de deudas.

| Gráfico 3: Emisión de bonos de compañías inmobiliarias europeas 2014 – 2024 (M de €) | Gráfico 4: Emisión de bonos por mercados seleccionados (M de €) |

El riesgo de nuevos descensos de las valoraciones planea sobre el sector

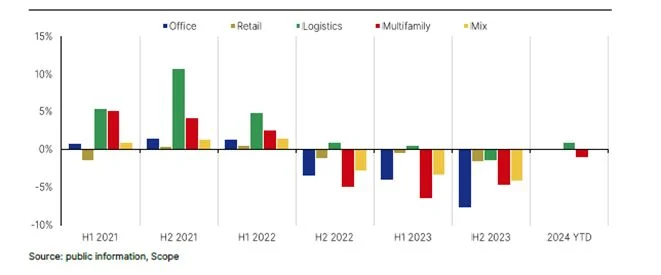

La cautela de los inversores también refleja el considerable riesgo que sigue existiendo de una mayor devaluación de los activos inmobiliarios. Las correcciones de los activos inmobiliarios prime (minoristas y oficinas), así como de los inmuebles residenciales y logísticos en general, están tocando fondo (gráfico 5). Sin embargo, los precios de los activos no prime y los que requieren fuertes inversiones – modernización, cumplimiento de la normativa medioambiental, reconversión para adaptarse a los cambios estructurales de la demanda inmobiliaria – siguen bajando.

Los fondos inmobiliarios abiertos, que están experimentando grandes salidas de efectivo, podrían ejercer una presión a la baja adicional sobre las valoraciones si empiezan a deshacerse de las propiedades menos atractivas de sus carteras para obtener liquidez. Hasta ahora, los fondos han evitado hacerlo para mantener altos los valores de sus activos netos. Por ejemplo, si una parte sustancial de los inmuebles -como parte de los 128.000 millones de euros en inversiones1 que poseen los fondos abiertos alemanes- saliera al mercado, asistiríamos a nuevas devaluaciones de los activos inmobiliarios.

Gráfico 5: valoración media anual del valor de una muestra compuesta por de 53 sociedades inmobiliarias2 (variación de % en el primer semestre)

Un giro más brusco del ciclo ofrece la posibilidad de un mayor alivio

Las compañías inmobiliarias europeas se beneficiarían claramente, como cualquier sector endeudado, de un giro más brusco de lo esperado en el ciclo de tipos de interés si los temores a la recesión y al estancamiento del crecimiento se traducen en una política monetaria más laxa en Europa y Estados Unidos. En la actualidad, prevemos una continua y prudente reducción de los tipos de interés, con un único recorte de 0,25 puntos básicos por parte del BCE y la Reserva Federal durante el segundo semestre del año.

Los tipos de interés medios subyacentes han bajado bruscamente por el temor a una recesión en Estados Unidos. En caso de que se materialicen unas perspectivas de crecimiento más débiles, así como un crecimiento económico lento en el Reino Unido y la UE, unos recortes más rápidos de los tipos de interés podrían brindar una oportunidad de captación de fondos a las empresas con carteras de activos estructuralmente sólidas, un bajo apalancamiento y sin problemas de gobernanza.

En general, esperamos escasas emisiones a corto plazo de empresas inmobiliarias de menor tamaño (valor bruto de los activos inferior a 2.000 millones de euros) en el mercado de eurobonos. Las obligaciones de referencia que estas empresas emitieron para aprovechar los bajos costes de financiación del mercado en la década anterior a 2022 han dejado a muchas con el quebradero de cabeza de refinanciarlas a tipos mucho más elevados en la actualidad, si es que lo hacen.

Los bancos siguen apoyando al sector… hasta cierto punto

Los bancos se han vuelto más cautos y selectivos, pero siguen concediendo préstamos al sector. Están dispuestos a renovar la financiación existente para propiedades o carteras inmobiliarias sólidas desde el punto de vista operativo, e incluso están dispuestos a conceder nuevos créditos si las garantías son firmes y los compromisos estrictos.

Los márgenes de los préstamos garantizados han aumentado hasta 60-230 puntos básicos3 en función del tipo de propiedad, la titularidad final, el apalancamiento y, lo que es más importante, la ubicación. Por tanto, la financiación bancaria puede ser una alternativa más razonable para los acreedores más débiles que la financiación basada en los mercados de capitales.

Sin embargo, la financiación bancaria tiene sus límites. Los bancos no sólo han endurecido las garantías de concesión, sino que se han centrado más en la composición de sus carteras de préstamos con respecto a la exposición máxima a un sector, emisores individuales y/o propiedades sin buenas certificaciones de eficiencia energética u otra calificación de construcción ecológica. En segundo lugar, ya no son viables las operaciones de alto apalancamiento, lo que significa que, si un prestatario tiene problemas de financiación, podría tener que recurrir a los mercados de deuda gris a un coste mucho más elevado.

Los préstamos bancarios garantizados sólo pueden cubrir una parte marginal de la refinanciación de los bonos que vencen, dejando a los emisores con menor grado de inversión y sin grado de inversión bajo presión para reestructurar sus activos o sus pasivos – o ambos – para proteger su solvencia, muy probablemente a un alto coste tanto para los accionistas como para los tenedores de deuda.

Las compañías inmobiliarias europeas en su conjunto han superado lo peor de la reciente crisis de financiación, pero las perspectivas crediticias de muchas empresas siguen siendo muy inciertas.

—-

1 Investmentfondsstatistik (bundesbank.de) – August 2024

2 Oficinas: 13; Comercio minorista: 10; Logística: 9; Multifamiliar: 12; Mixto (mezcla de diferentes clases de inmuebles comerciales): 9

3 Un aumento de entre 50 y 70 puntos básicos en comparación con 2021, principalmente relacionado con el Beleihungsauslauf de las financiaciones subyacentes, que determina la parte de la financiación que no es admisible como bono cubierto y, por tanto, está expuesta al riesgo de precio de mercado.