Informe elaborado por Dovile Silenskyte, director de investigación en activos digitales en WisdomTree, y Blake Heimann, senior associate de investigación cuantitativa WisdomTree, sobre las perspectivas de institucionalización de criptomonedas.

En lo que va de año 2024, se han marcado varios hitos importantes en la institucionalización de bitcoin, más allá de su entrada en las finanzas convencionales. A principios de este año, el lanzamiento de productos cotizados en bolsa (ETPs) de bitcoin en EE. UU. alcanzó cifras récord, una circunstancia muy significativa para la madurez de esta clase de activos. En verano de 2024 se aprobaron los ETPs de Ether en EE. UU., lo que generó flujos considerables durante las primeras semanas. En conjunto, el espacio global de los ETPs de criptomonedas ha registrado entradas netas superiores a 16.000 millones de dólares en lo que va de año.

Fuente: Bloomberg. Datos a 15 de agosto de 2024. No se puede invertir directamente en un índice. La rentabilidad histórica no es indicativa de la rentabilidad a futuro y cualquier inversión puede perder valor.

El creciente número de activos incluidos en estos productos pone de manifiesto su gradual adopción, mayor popularidad e inclusión a través de ETPs. Estos vehículos regulados son doblemente beneficiosos para el inversor, ya que ofrecen exposición al activo al tiempo que evitan las trabas tecnológicas y normativas que conlleva la gestión de wallets y claves privadas en un entorno con el que puede estar menos familiarizado.

BBVA lanza un servicio de custodia y compraventa de la stablecoin USDC en Suiza

Ahora que los inversores de todo el mundo disponen de formas reguladas de acceder a bitcoin, encontrar exposición a criptomonedas, la tendencia de adopción institucional está claramente en marcha.

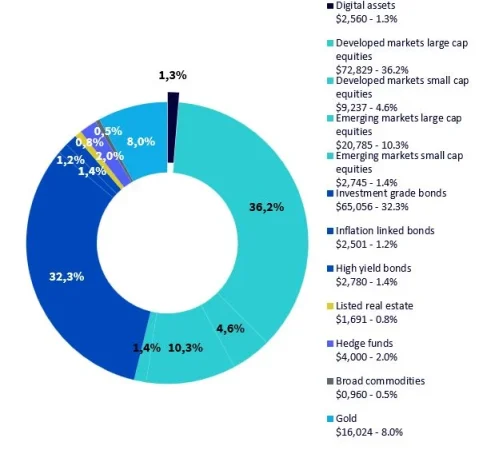

Fuente: Bloomberg y WisdomTree. Datos a 28 de junio de 2024. Las capitalizaciones bursátiles se indican en mil millones de dólares estadounidenses. No se puede invertir directamente en un índice. La rentabilidad histórica no es indicativa de la rentabilidad a futuro y cualquier inversión puede perder valor.

El mercado global de criptomonedas tiene un valor de unos 2,5 billones de dólares, lo que representa aproximadamente el 1,5 % del total de activos que cotizan mundialmente en bolsa. En consecuencia, si un inversor buscara tener una exposición neutral al mercado, habría de tener aproximadamente el 1,5 % de sus carteras invertidas en criptomonedas. Por tanto, rechazando una hipotética exposición a esta clase de activos, las gestoras estarían decidiendo activamente infraponderar este campo del mercado. Normalmente, una decisión activa de este tipo requeriría una tesis de inversión sólida y justificada, tal y como ocurre cuando deciden no invertir en renta variable europea.

Ciclos y tendencias del mercado de criptomonedas

Factores como el halving del bitcoin – el resultado de que la rentabilidad en el minado de bitcoin se reduzca a la mitad, limitando la oferta e incrementando la demanda – que se produce aproximadamente cada cuatro años, son clave de los ciclos del mercado de criptomonedas. El último tuvo lugar en abril de 2024, estrechando la oferta de bitcoins de nueva emisión de 6,25 a 3,125 por bloque.

Estos halvings se sucederán durante las próximas décadas, hasta que se alcance la oferta máxima de 21 millones aproximadamente en el año 2140. Alrededor de 19,7 millones de bitcoins (casi el 97 % de la oferta total) están actualmente en circulación, incluidos aquellos que se han perdido para siempre, cifrados en más de un millón. Los halvings, y el consecuente aumento de la presión en la oferta, ha tenido históricamente a una acción positiva de los precios, lo que ha dado lugar a tendencias alcistas cíclicas.

El impacto de la política macroeconómica es otra área clave de influencia en este sentido

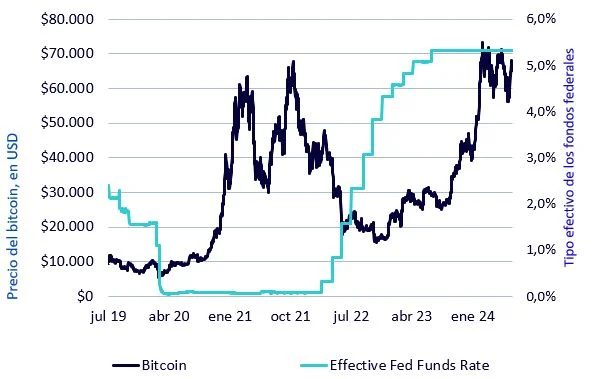

Una mayor liquidez en el sistema financiero y unos tipos de interés más bajos han sido habitualmente positivos para los precios de las criptomonedas en el pasado, como demuestra la Figura 3. Si nos remontamos al periodo de bajos tipos de interés de principios de la década de 2020, durante la pandemia de COVID-19, los precios de las criptomonedas se dispararon.

Fuente: Bloomberg. Datos a 26 de julio de 2024. Índice de tickers: XBTUSD y FEDL01. No se puede invertir directamente en un índice. La rentabilidad histórica no es indicativa de la rentabilidad futura y cualquier inversión puede perder valor.

Se espera que la Reserva Federal de EE. UU. (Fed) se una a otros bancos centrales en el recorte de los tipos de interés a partir de septiembre, respondiendo a una mejora de las perspectivas de inflación. Esto puede dar lugar a una redirección de capital hacia activos de riesgo, ya que los inversores ahondarán en su búsqueda de rendimiento dentro de este espectro del mercado.

Desarrollos en cadena e innovaciones tecnológicas

A principios de este año, la actualización de Ethereum Dencun permitió a las soluciones de capa 2, incluidas Base, Optimism y Arbitrum, completar transacciones de forma más rápida y barata utilizando la blockchain de Ethereum. Este avance se ha demostrado crucial para el avance de Ethereum, que ha tenido que lidiar con la competencia generada por otros servicios de blockchain que ofrecen capacidades similares, especialmente Solana.

Solana también está preparando importantes mejoras, como la actualización del software Firedancer en 2025, que le permitirá superar el millón de transacciones por segundo. Más recientemente, Solana ha visto cómo los usuarios que utilizan sus servicios han crecido significativamente, superando la de Ethereum, aunque esto se debe, en gran parte, al comercio de monedas meme en intercambios descentralizados. Aunque las monedas meme no sean el caso de uso más productivo de la blockchain, estas transacciones más baratas y rápidas fomentan la experimentación e innovación, ayudando al desarrollo de nuevas aplicaciones y tecnologías, y a una creciente adopción por parte de los usuarios.

Más allá de las monedas meme, los activos tokenizados son un activo con vistas a recibir un uso más institucional. La tokenización de activos tradicionales ha crecido exponencialmente en los últimos años, principalmente las stablecoins tokenizadas en USD. Desde entonces, han surgido diversos activos (como materias primas, renta fija, acciones y bienes inmuebles) que han llevado al ecosistema financiero a basarse en blockchains más que en hojas de cálculo.

Estas son solo algunas de las innovaciones tecnológicas que gradualmente transforman el panorama de los activos digitales. Aunque Ethereum sigue siendo la plataforma de contratos inteligentes dominante donde se produce la mayor parte de la actividad «primaria», el creciente uso de Solana es señal de que existe un entorno competitivo que fomenta rápidos avances. El crecimiento de soluciones como los activos tokenizados, las finanzas descentralizadas y otras soluciones basadas en la blockchain, pone de relieve el potencial de crecimiento sustancial del sector.

Conclusión

Están convergiendo varias tendencias clave que, en conjunto, dibujan un panorama prometedor para el mercado de las criptomonedas en el segundo semestre de 2024. El aumento de la adopción institucional indica una mayor confianza y participación de las principales instituciones financieras, lo que abre la puerta a nuevas fuentes de demanda. El interés institucional por los mayores tokens se está acelerando, apoyado por vehículos regulados como los ETPs.

El reciente halving de bitcoin ha restringido la oferta al disminuir la emisión de nuevos bitcoins, reduciendo así la oferta disponible para satisfacer la demanda. Además, un entorno de tipos de interés más flexible puede atraer a más inversores que busquen exposiciones de riesgo, lo que impulsaría los precios de las criptomonedas con una mayor inversión.

Asimismo, las innovaciones y el aumento de la actividad están impulsando una mayor adopción de las blockchains descentralizadas, fomentando su crecimiento e integrándolas en el tejido de nuestra sociedad. Si todas estas tendencias convergen, el mercado de las criptomonedas puede experimentar importantes vientos de cola que lo impulsen hacia el próximo mercado alcista a finales de año.