A pesar de un mal comienzo del segundo trimestre, los mercados mundiales cerraron el primer semestre en buena forma. Sin embargo, el presidente Macron lanzó un órdago con la inesperada disolución del Parlamento, avivando la incertidumbre política y borrando las ganancias trimestrales de la renta variable europea.

El responsable de análisis de Generali AM, parte del ecosistema de Generali Investments, Vincent Chaigneau, explica en MERCA2 cómo la normalización de la inflación hade más probables los recortes de tipos.

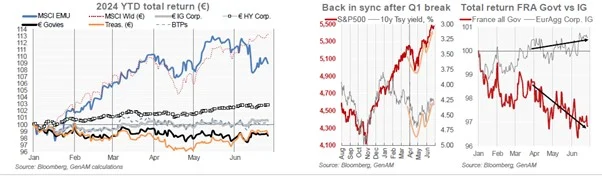

La revalorización de los bancos centrales parece haber llegado a su fin este año, en beneficio de nuestro llamamiento de hace tres meses a iniciar posiciones largas de duración. El retroceso de los rendimientos desde el máximo de abril también ha ayudado a las acciones mundiales: tras una breve ruptura en el primer trimestre, la correlación entre los precios de los bonos y las acciones ha vuelto a ser positiva, un patrón generalmente sólido durante el año pasado.

Nuestro prolongado llamamiento a favorecer el Crédito IG frente a los Gobiernos ha seguido dando sus frutos, y más de lo habitual en Francia, donde las OAT han sufrido las consecuencias de la repentina incertidumbre política y fiscal.

Estos son los factores que están marcando el devenir del mercado de renta fija

Un proceso de recuperación moderado

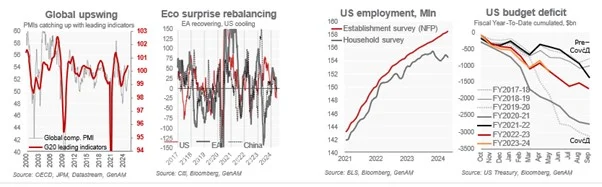

Se cuestiona el reequilibrio económico geográfico. La forma de este ciclo económico mundial tan poco usual no ha cambiado drásticamente en los últimos tres meses. El temor a un aterrizaje brusco ha desaparecido prácticamente de la mente de la mayoría de los inversores, y la recuperación parece algo más afianzada. Pero no está en auge. La recuperación del sector manufacturero sigue siendo tímida, y el índice ISM de inventarios y pedidos de EE.UU. sigue mostrando cautela. La economía de la eurozona salió por fin del túnel en el primer trimestre, tras cinco trimestres de estancamiento. Los índices de sorpresa económica han sugerido cierto reequilibrio geográfico, con una ralentización en EE.UU. y un estancamiento en China.

Sin embargo, algunos informes de EA han decepcionado (PMI, Ifo, etc.), lo que sugiere que el crecimiento sigue siendo modesto. La crisis política francesa no es sistémica a escala mundial, pero puede suponer un golpe de confianza negativo que afecte a Europa.

La economía estadounidense se ha ralentizado desde el acelerado ritmo del segundo semestre de 2023, con fuerzas contrapuestas en juego. Es posible que los efectos retardados de las subidas de tipos aún se estén filtrando, pero las condiciones financieras más favorables y el fuerte efecto riqueza proporcionan un buen viento de cola. Los datos de empleo son en parte confusos (tercer gráfico a continuación), aunque vemos indicios de cierto enfriamiento que empieza a infectar la confianza y el gasto de los consumidores.

GVC Gaesco augura un entorno atractivo para invertir en Bolsa y renta fija hasta final de año

Con todo, los próximos recortes de tipos deberían apoyar las condiciones financieras, y la política fiscal sigue siendo ampliamente favorable, con un déficit en lo que va de año que se mantiene en el elevado nivel del ejercicio 2022-23 (gráfico de la derecha).

El impulso de China parece haberse debilitado en el segundo trimestre, y las cifras de mayo aumentan la preocupación. El apoyo de las políticas sigue sin impresionar, y los vientos en contra estructurales (demografía, urbanización avanzada, apalancamiento) dificultarán la salida de la crisis inmobiliaria. Veamos si el tercer pleno (reunión del Comité Central del Partido Comunista), muy retrasado hasta mediados de julio, nos depara alguna sorpresa positiva.

Se reinicia la normalización de la inflación

A principios de año habíamos advertido de un último tramo difícil, y el primer trimestre de 2024 deparó desagradables sorpresas inflacionistas. Pero en el segundo trimestre se ha producido una inflexión, y la normalización parece estar avanzando de nuevo, incluso en EE.UU. (donde la brecha de salida parece menos propicia). No es una decisión trivial, pero confiamos relativamente en una mayor normalización.

Y lo que es más importante, el mercado laboral estadounidense se está enfriando; por ejemplo, las pequeñas y medianas empresas (PYMES) declaran cada vez menos dificultades para contratar, y la tasa de abandono del trabajo ha seguido bajando (los 2 primeros gráficos a continuación).

Ambos factores apuntan a un enfriamiento de las presiones salariales, que han sido decisivas para la inflación de los servicios. También es probable que disminuya la «codicia» y el aumento constante de los márgenes, otro de los motores de la crisis inflacionista. Los sólidos aumentos de productividad también están ayudando a proteger los márgenes, al reducir los costes laborales unitarios.

Por supuesto, no se trata de una historia unilateral. Por ejemplo, los precios del transporte marítimo han aumentado constantemente este año, en parte debido a las tensiones en Oriente Medio. Los indicadores de la cadena de suministro sugieren una situación normalizada, pero los datos anecdóticos, como las advertencias de beneficios de Airbus, demuestran que la escasez sigue siendo una realidad.

Una victoria de Trump y una nueva oleada de aranceles podrían volver a provocar un choque inflacionista puntual, aunque en el contexto de unos mercados laborales cada vez más blandos y unos entornos políticos occidentales cada vez más populistas, el poder de fijación de precios de las empresas podría ser menor (la erosión de los márgenes es una posibilidad).

Asimismo, estas tensiones comerciales deben considerarse en el contexto de la sobreoferta manufacturera china y la presión deflacionista que tienden a exportar de nuevo (los precios de importación de EE.UU. prácticamente inactivos).

¿Costes energéticos sesgados a la baja?

Aunque es necesario un estrecho seguimiento, confiamos en que continúe la normalización de la inflación. Una victoria de Trump también reforzaría la producción fósil estadounidense, una mala noticia para el cambio climático, pero potencialmente buena para unos precios de la energía (más bajos).

La OPEP+ ha visto cómo su cuota de mercado se erosionaba constantemente en los últimos dos años, y su capacidad de producción excedentaria ha aumentado hasta los 4,5 millones de barriles, aproximadamente un 50% por encima de la media a largo plazo. De ahí la presión para volver a aumentar la producción en el cuarto trimestre de 2024, un cambio de estrategia que puede ejercer presiones a la baja sobre los precios.