Tras un buen comienzo de año tanto para Novo como para Eli Lilly, volvemos a nuestro análisis de la «brecha» del NPV (valor presente neto), explican en Berenberg.

Llegamos a la conclusión de que el mercado valora más la tercera generación de productos contra la obesidad de Novo que la de Lilly. Por el contrario, observamos más «tiros a puerta» en la primera línea de desarrollo de obesidad de Lilly frente a la de Novo y una mayor opcionalidad de la línea de desarrollo en general (incluidos los activos de enfermedad de Alzheimer, oncología e inflamación).

Aunque los múltiplos EV/NPV han convergido, este desajuste subyacente sigue respaldando nuestra preferencia por Lilly (Comprar) frente a Novo (Mantener). Tras los datos P1b positivos de 16 semanas, hemos elevado nuestra estimación de probabilidad para la petrelintida (amilina) de Zealand al 65% (desde el 40%). A pesar del repunte de la acción, concluimos que Zealand sigue siendo atractiva, cotizando un 10% por debajo del NPV de la acción.

ASML bate a LVMH y ya es la segunda mayor empresa europea por capitalización tras Novo Nordisk

El apetito por la obesidad aún no se ha saciado

Un año después de nuestro análisis en profundidad sobre la obesidad, el tema sigue dominando nuestras reuniones con los inversores. Tras la lectura de datos positivos sobre comorbilidad, los datos sobre pérdida de peso de los competidores y las posteriores conversaciones con médicos y pagadores, elevamos nuestras previsiones de penetración de los medicamentos contra la obesidad.

Novo Nordisk y Eli Lilly pueden tener una pequeña ventana de respiro, con una presión limitada sobre los reembolsos, dada la escasez de oferta de GLP-1 pero, a la larga, el aumento de los volúmenes sólo vendrá acompañado de precios más bajos. En resumen, elevamos nuestras previsiones de ventas en el mercado mundial de la obesidad a 150.000 millones de dólares en 2035 (frente a 125 millones). Es fundamental mantener el impulso positivo con la comorbilidad y los conjuntos de datos de nueva generación. Seguimos comprando Lilly y Zealand Pharma (Zealand) y mantenemos nuestra calificación de «mantener» en Novo.

Novo Nordisk se frena tras sus resultados del 2 de mayo y un CMD estelar en marzo

Novo espera datos de fase 3 (P3) de Cagrisema en obesidad y Wegovy en enfermedad hepática (MASH). Lilly anticipa datos P3 de Zepbound en comparación con Wegovy y datos P3 de Zepbound en insuficiencia cardiaca para finales de año.

En 2025, esperamos datos de resultados cardiovasculares de Lilly para Mounjaro en diabetes y datos de obesidad P3 para su GLP-1 oral, orforglipron.

Los competidores se están poniendo al día

A medida que nos adentramos en el segundo semestre, esperamos datos P2 de MariTide de Amgen (antagonista de GLP-1/GIP), datos P1 de seguridad de CT-388 de Roche (GLP-1/GIP) y datos P1 tempranos de CT-996 de Roche (GLP-1 oral). También es posible que AstraZeneca publique los primeros datos P1 de su GLP-1 oral, AZD5004.

De cara a 2025, vigilaremos de cerca los siguientes activos: P3 survodutida (GLP-1/glucagón) de Boehringer Ingelheim/Zealand, P2 VK2735 (GLP-1/GIP oral) de Viking, P2b GSBR-1290 (GLP-1 oral) de Structure Therapeutics y P2b petrelintida (amilina) de Zealand.

Los inversores y los médicos siguen centrándose principalmente en el potencial de pérdida de peso. Zepbound, de Lilly, es el fármaco más eficaz del mercado actual. Con datos para finales de año, Novo pretende adelantarse a Lilly y asegurarse al menos un 25% de pérdida de peso con CagriSema. La oportunidad de Lilly de adelantarse de nuevo reside en la retatrutida: los datos se esperan para 2026 y la pérdida de peso podría acercarse al 30%.

Los datos de resultados cardiovasculares de SELECT de Novo han abierto la puerta (aunque limitada) al acceso a Medicare en los EE.UU.

Sin embargo, según nuestras conversaciones con médicos y pagadores de EE.UU., llegamos a la conclusión de que el acceso a través de los canales comerciales sigue siendo difícil, ya que los empleadores reconsideran la amplitud de la cobertura asequible. En este sentido, la acumulación de datos positivos sobre comorbilidad será un importante punto de diferenciación para que los titulares protejan la cuota de mercado, el acceso de los pacientes y el precio.

Novo prevé una decisión reguladora para su indicación de insuficiencia cardiaca Wegovy en el segundo semestre, mientras que los datos de MASH se esperan para finales de año. Se espera que los datos de Lilly sobre la apnea del sueño se añadan a la etiqueta el año que viene, lo que debería permitir el acceso de Zepbound a Medicare.

El equilibrio entre oferta, demanda y precio

No esperamos que la oferta de GLP-1 cubra la demanda hasta 2026 como muy pronto. Mientras tanto, Novo y Lilly sólo pueden abastecer a una minoría, por lo que es probable que la presión sobre los precios siga siendo limitada. Sin embargo, es inevitable un aumento significativo de los descuentos a partir de 2026. A medida que disminuyan las restricciones de la oferta y entren en el mercado activos de nueva generación, Novo y Lilly se verán incentivadas a negociar con los pagadores un acceso más amplio; esto se refleja en nuestra modelización.

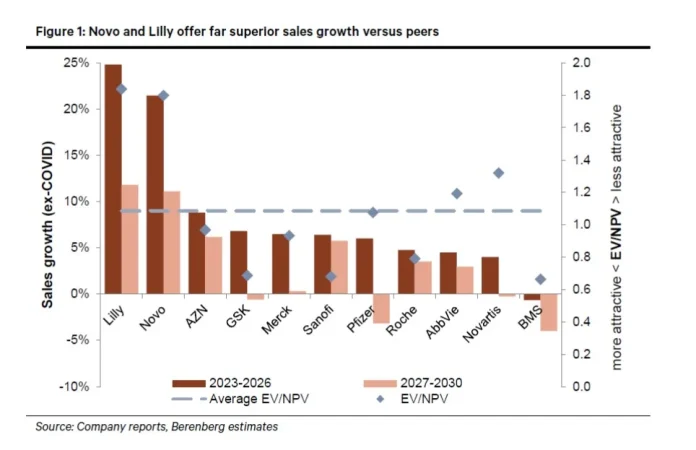

Lilly y Novo cotizan con primas de valoración significativas respecto a sus homólogas no relacionadas con la obesidad. En nuestra opinión, esto está justificado dadas las perspectivas de crecimiento muy superiores (una ratio PEG en línea con sus homólogos en unas 2 veces).

Novo y Lilly cotizan un 45% por encima del valor de los activos comercializados, respaldadas por la superior productividad de I+D que ambas ofrecen. A pesar del repunte de los datos positivos sobre la amilina P1b, Zealand sigue siendo atractiva, con una cotización un 10% inferior al NPV de la renta variable.