La incertidumbre política en España, que se ejemplifica con la ausencia de presupuestos para el año 2024, sigue sin pasar factura, según el último informe económico de Deutsche Bank.

La entidad financiera alemana pone énfasis en que la economía española cerró 2023 como líder de crecimiento en la Eurozona, tan sólo superado por países mucho más pequeños, como Croacia o Malta.

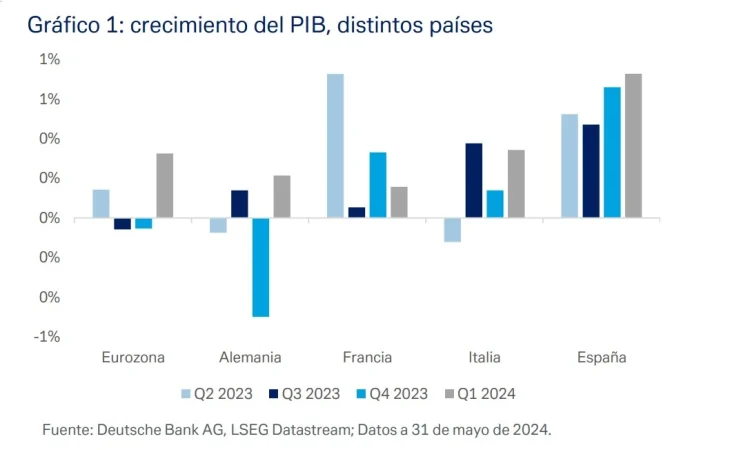

“El primer trimestre de 2024 se cerró con un crecimiento del 2,5% anual, por encima de lo esperado. Se espera que en el conjunto del año el crecimiento del PIB se eleve un 2% frente al 0,7% previsto para la Eurozona”, indican.

Y añaden que “la favorable evolución del déficit aleja el riesgo de que España sea sometida a un Procedimiento de Déficit Excesivo”.

Por el lado de los mercados, en Deutsche Bank apuntan que “el índice Ibex ha tenido en 2024 un comportamiento positivo, llegando a superar los 11.500 puntos a cierre de mayo, si bien la reciente incertidumbre ligada a las elecciones legislativas francesas le ha pasado factura y se sitúa a cierre de este informe cerca de los 11.000 puntos.”

La evolución de la economía española tras la crisis de la pandemia ha sido especialmente positiva. El año 2023 se cerró con un crecimiento del 2,5%, muy por encima de la media europea, y todo apunta a que en 2024 volverá a suceder lo mismo, con cifras de crecimiento en España en o por encima del 2%. La evolución económica positiva ha permitido cerrar el año con un déficit fiscal del 3,6%, con expectativas de alcanzar la barrera del 3% en 2024. Esto permitiría evitar la apertura al Estado español de un Procedimiento de Déficit Excesivo.

Endesa, Redeia e Inmobiliaria del Sur: las empresas del mercado español reparten dividendo en julio

LOS INVERSORES EXTRANJEROS CONFÍAN EN ESPAÑA

Los inversores extranjeros mantienen su confianza sobre los activos de deuda españoles, al igual que las agencias de calificación crediticia internacionales, con recientes revisiones al alza de las perspectivas tanto por parte de Moody’s como de Morningstar SFDR. Esto ha permitido reducir la prima de riesgo española hasta niveles estables de 70-80 pb, y también sortear la actual crisis ligada a las elecciones francesas en mejores condiciones, sin que tampoco la inestabilidad política doméstica o la retirada paulatina de las compras de deuda por parte del BCE hayan pesado significativamente sobre la prima de riesgo.

La subida de los tipos de interés ha provocado además que crezca considerablemente el interés de los inversores minoristas por los activos de deuda españoles, en especial por las Letras del Tesoro, hasta el punto de que a cierre de 2023 el 30% del saldo vivo de Letras era mantenido por inversores domésticos.

Pese a estos factores positivos, la situación fiscal española sigue mostrando fuertes vulnerabilidades. Los avances en la corrección del déficit se han conseguido gracias a factores cíclicos, sin que apenas se haya avanzado en la corrección del elevado déficit estructural.

Igualmente, la ratio de deuda/PIB se mantiene elevado (por encima del 100%), por lo que es necesario avanzar en la consolidación fiscal que eviten repuntes puntuales de la prima de riesgo como estamos viendo actualmente.

El mayor riesgo en estos momentos es no estar invertidos, según Tressis

En cuanto a la renta variable, el fuerte sobrepeso del sector bancario y eléctrico en el selectivo Ibex, que tanto pesaron en 2023, se han convertido en el primer factor de apoyo este año. Las atractivas valoraciones, el alto crecimiento económico y una rentabilidad por dividendo muy superior a otros índices de la Eurozona deberían servir de vientos de cola para el Ibex, sobre todo una vez se disipen los miedos actuales al resultado de las elecciones francesas de los días 30 de junio y 7 de julio.

Como factores negativos, la incertidumbre política y regulatoria, no sólo doméstica sino también en Latinoamérica, región sobre la que el Ibex tiene una elevada exposición, podrían aumentar el riesgo.

En resumen, aunque no exento de riesgos, el actual entorno económico favorable, las atractivas valoraciones, y una rentabilidad por dividendo muy superior a otros índices de la Eurozona podrían servir de vientos de cola para el Ibex en los próximos trimestres.