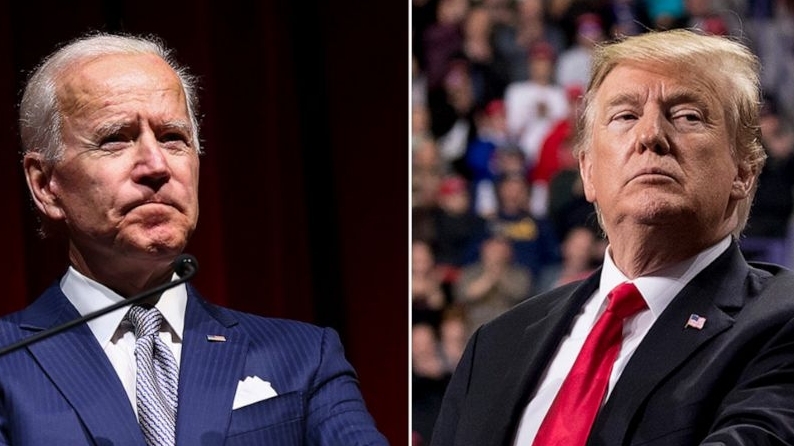

Stephen Auth, vicepresidente ejecutivo de Federated Hermes, considera más probable la victoria de Donald Trump en las presidenciales estadounidenses y explica en este artículo a qué compañías beneficiaría más la victoria de Trump.

“Cada vez más, parece más que las elecciones de EE.UU. este año podrían ser más importantes de lo habitual, por dos razones fundamentales. En primer lugar, como las elecciones a la Cámara de Representantes y al Senado están tan reñidas, parece probable que quien gane la presidencia se imponga en ambas. En segundo término, las diferencias de política económica entre los dos candidatos son marcadas, especialmente en cuestiones clave para el mercado como la política fiscal, la regulación y el comercio.

Nuestra conclusión preliminar es que el resultado más probable, por ahora, es una victoria de los republicanos, lo que debería respaldar nuestro llamamiento a mantener posiciones largas en Bolsa y, en particular, a que el mercado se amplíe más allá de los valores tecnológicos, hacia las pequeñas capitalizaciones, los valores financieros, los servicios públicos y la energía.

Implicaciones de las elecciones en Estados Unidos para el sector defensa europeo

Por ahora, mantenemos nuestra recomendación de permanecer largos en renta variable. EE.UU. cuenta con un contexto económico positivo, un ciclo de beneficios en expansión, una Fed benigna y unas valoraciones en general justas y francamente baratas dentro de los sectores del mercado que más nos gustan. Las noticias sobre las elecciones apuntan en la misma dirección y presentan otro motivo para el optimismo.

AUTH: VISIÓN SOBRE TRUMP/BIDEN EN SEIS CLAVES

El ganador probablemente se lo lleve todo con unas elecciones clave al Senado y a la Cámara de Representantes que están muy reñidas. Parece probable que quien gane el primer puesto ayude a su respectivo partido a hacerse con el Congreso, lo que significa que es probable que tenga un éxito razonable legislando su política. Esto por sí solo debería hacer que estas elecciones presidenciales sean más significativas de lo habitual para los mercados.

A diferencia de casi todas las elecciones anteriores, éstas tendrán con seguridad tendrá un impacto en la política fiscal durante el primer año. Esto se debe a que la mayoría de los recortes fiscales de Trump de 2018 que redujeron los impuestos en todos los tramos de ingresos, pequeñas empresas, corporaciones e inversores retroceden automáticamente en 2025 a sus niveles anteriores más altos, a menos que se tomen medidas políticas. El equipo de Biden parece decidido a no tomar medidas, permitiendo que los recortes caduquen; Trump, lo contrario.

A pesar de las nefastas advertencias de algunos economistas y de la Oficina Presupuestaria del Congreso, los recortes fiscales de Trump no redujeron los ingresos públicos, sino que los ampliaron, ya que el Gobierno se llevó una parte menor de un pastel mucho mayor. La reversión de los recortes fiscales probablemente repercutiría negativamente en el crecimiento económico, y especialmente afectaría negativamente a las pequeñas empresas, que suelen estar sujetas a regímenes ordinarios del impuesto sobre la renta. En este sentido, un segundo mandato de Biden sería negativo para nuestra tesis de expansión del mercado.

Con Biden, el enfoque de la regulación favorece a las empresas de gran capitalización, mientras que Trump beneficia a las pequeñas capitalizaciones. Es probable que el «impuesto oculto» de la extralimitación regulatoria esté en las pantallas de radar del mercado. La administración Biden ha desatado una ‘furia’ de regulaciones gubernamentales, que tienen un coste asociado en el margen que muchos creen que supera los beneficios de esos resultados.

Según el American Action Forum, las normativas del equipo de Biden han superado incluso a las del presidente Obama en términos de coste y horas de papeleo estimadas necesarias para su cumplimiento. Por el contrario, el coste de las nuevas normativas promulgadas durante la presidencia de Trump fue aproximadamente una cuarta parte de las de Biden, en términos de horas de papeleo estimadas, e incluso menos cuando se calculó el coste total en dólares.

Así que, también desde esta perspectiva, un segundo mandato del equipo Biden sería probablemente menos favorable para las pequeñas capitalizaciones que una presidencia de Trump.

Es probable que a los sectores de la vieja economía les vaya mejor con Trump. En general, una segunda presidencia de Trump tendría menos probabilidades de perseguir tan agresivamente como la de Biden los esfuerzos para subvencionar las energías alternativas, así como el sector de chips/tecnología. Sobre la base de su primer mandato, las políticas comerciales y regulatorias de Trump probablemente serían favorables para las empresas de la vieja economía en los sectores de la banca, la energía, los servicios públicos y los materiales. En conclusión, un segundo mandato de Biden probablemente favorezca a las acciones growth, de crecimiento, y un mandato de Trump, a las acciones value, de valor.

Probablemente, el resultado menos favorable para el mercado de una segunda presidencia de Trump sería probablemente el comercio. A los mercados no les gusta la incertidumbre, y la tendencia de Trump a utilizar los aranceles como herramienta de negociación fue desconcertante para muchos. Una repetición sería menos bienvenida por los mercados.

La política inflacionaria de Biden probablemente beneficia a Trump. Si las lecturas de una inflación más baja permiten a la Reserva Federal recortar el tipo de los fondos federales, las acciones en general deberían verse favorecidas. En particular, los valores de pequeña capitalización, que son activos de mayor duración y suelen financiarse más con deuda, prefieren regímenes de tipos más bajos. Nuestras actuales cifras de inflación pegajosa tienen diversas fuentes, como la escasez de mano de obra, el excesivo estímulo de la Fed hasta la recuperación post-Covid y la política fiscal.

Esta última ha sido particularmente perjudicial bajo el Equipo Biden, dados los 6,1 billones de dólares en programas de estímulo de la Fed desde la elección en 2020. En la medida en que los esfuerzos de Biden para estimular la demanda al tiempo que restringe la oferta podrían llamarse una «política» de inflación, también han perjudicado desproporcionadamente a las empresas de pequeña capitalización.

Nuestra previsión de que el mercado alcista se expanda hacia las empresas de pequeña capitalización, financieras, energéticas y a las utilities de servicios públicos se basa en una serie de factores, especialmente unas valoraciones más baratas y un mejor crecimiento relativo de los beneficios a medida que se estabilice el ciclo económico. También parece depender en parte del resultado de las elecciones.

Últimamente, estos valores están empezando a recibir ofertas, y creemos que puede deberse a que el mercado ya empieza a intuir una barrida republicana. La ventaja de Trump en los principales Estados se está ampliando, no contrayendo. Las políticas de Biden han dejado descontentos a sectores clave en toda una serie de cuestiones, empezando por la inflación y el progreso económico, la política en Oriente Próximo y las fronteras.”