Hace tiempo que se reconoce que los seguros son una herramienta fundamental para la gestión del riesgo. Pero también puede ser un diversificador rentable e importante para las carteras de los inversores, especialmente en tiempos difíciles para las inversiones tradicionales, señalan en Schroders.

Una forma de que los inversores accedan al mercado de seguros es a través de los valores vinculados a seguros (ILS, por sus siglas en inglés). Los ILS constituyen una estrategia para que las aseguradoras gestionen su riesgo y generen beneficios potenciales, transfiriendo una parte de su riesgo de seguro a los inversores del mercado de capitales. Esto significa que los inversores en ILS actúan como una compañía de reaseguros, recibiendo primas a cambio de aceptar el riesgo de una pérdida.

Los ILS adoptan diversas formas, incluidos los instrumentos cotizados en bolsa (por ejemplo, los bonos de catástrofes o «cat bonds») y los instrumentos privados no cotizados (acciones preferentes y pagarés) emitidos por vehículo de propósito especial, según explican en Schroders.

Estos valores tienen una estructura diferente a la de los bonos corporativos o soberanos. A diferencia de los bonos tradicionales, los bonos catástrofe no están expuestos directamente al riesgo de crédito del emisor. Esto significa que la salud financiera del emisor no afecta al valor del bono. En su lugar, el enfoque para determinar el riesgo de pérdidas de los ILS se centra en la probabilidad de que ocurran los riesgos establecidos.

En los ILS, como los bonos catástrofe, si los acontecimientos desencadenantes –como un huracán – no se producen en el plazo acordado, el inversor recibirá pagos regulares de cupones basados en primas. El principal se reembolsará al final del plazo de inversión.

El contexto excepcionalmente positivo para los activos de riesgo que ve UBS

Sin embargo, recuerdan en Schroders, si se produce alguno de los acontecimientos especificados, una parte o la totalidad del principal se utilizará para cubrir las pérdidas aseguradas, lo que dará lugar a una reducción o al cese de los pagos de cupones del inversor. Al vencimiento, el importe del reembolso del principal puede ser cero o reducido.

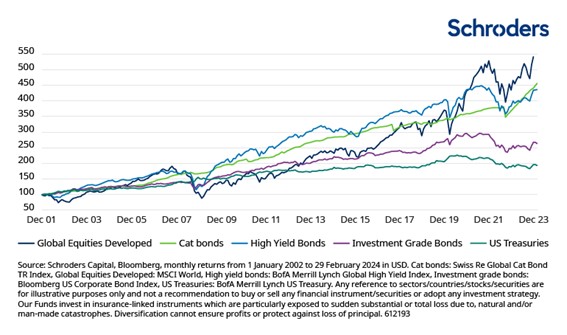

Por tanto, los acontecimientos de la naturaleza, y no los del entorno empresarial, determinan el comportamiento de los ILS. En otras palabras, la rentabilidad no está correlacionada con las clases de activos tradicionales, en donde los retornos están más relacionados con factores como la fortaleza o debilidad económica, los buenos o malos resultados corporativos o las preocupaciones geopolíticas.

SCHRODERS: PRINCIPALES VENTAJAS DE INVERTIR EN ILS

Invertir en bonos vinculados a seguros ofrece varias ventajas en comparación con los bonos corporativos, especialmente en relación con los riesgos de la economía, explican en Schroders.

Las ventajas clave son:

Baja correlación y diversificación: Los ILS no están directamente correlacionados con clases de activos tradicionales como las acciones y los bonos, lo que significa que su rentabilidad se ve menos afectada por las fluctuaciones del mercado o las condiciones económicas. Las recientes subidas de tipos y su impacto en la economía o la posibilidad de un aterrizaje suave o una recesión en 2024 no deberían preocupar a los inversores.

El mercado del arte echa el freno en materia de ventas

Los ILS, como los bonos catástrofe, tienen una fuente única de rentabilidad: su prima de riesgo se deriva de la probabilidad de que se produzcan determinadas catástrofes naturales. Esto significa -afirman en Schroders- que los bonos catástrofe no están correlacionados con el ciclo crediticio ni con otras clases de activos y actúan como diversificador en el contexto de una cartera.

Rentabilidad de los ILS frente a otras grandes clases de activos

- Rendimientos atractivos: Debido a la naturaleza de los riesgos implicados, estos bonos suelen ofrecer tipos de cupón más altos en comparación con los valores de renta fija tradicionales. Los rendimientos están diseñados para compensar a los inversores por asumir el riesgo del seguro.

- Reducción del riesgo de cartera: La naturaleza no correlacionada de los ILS puede ayudar a reducir el riesgo de cartera. Como los ILS están vinculados a riesgos de seguro específicos, pueden mostrar más resistencia y actuar como cobertura para mitigar el impacto de las caídas más pronunciadas del mercado en la cartera.

- Generación de ingresos: Muchos ILS ofrecen rendimientos atractivos para compensar a los inversores por asumir riesgos de seguro. Estos tipos de cupón más elevados pueden proporcionar un flujo potencial de ingresos independiente de las fluctuaciones de los tipos de interés o de los pagos de dividendos de las acciones.

- Riesgos meteorológicos frente a riesgos crediticios: En comparación con los bonos corporativos tradicionales, los inversores en valores vinculados a seguros están cambiando el riesgo crediticio por riesgos relacionados con las condiciones meteorológicas. Mientras que los bonos corporativos están expuestos a la solvencia del emisor, las inversiones vinculadas a seguros están ligadas a que se produzcan de fenómenos naturales específicos.

Por eso, concluyen en Schroders, la mayoría de los instrumentos vinculados a seguros no están calificados por agencias como los bonos corporativos o soberanos. Este cambio en el perfil de riesgo puede proporcionar beneficios de diversificación a los inversores, especialmente durante periodos de recesión económica, cuando los riesgos crediticios tienden a aumentar.