Las ofertas públicas de venta (OPV) están resurgiendo tímidamente tras dos años de baja actividad. El número de OPV estadounidenses ha aumentado un 10% este año, aunque el índice Renaissance IPO sigue teniendo dificultades. Las OPV son una bendición con dos caras.

Por un lado, ofrecen nuevas oportunidades de inversión, desde las recientes OPV de Reddit, Ibotta, CVC Private Equity y Amer Sports y las escisiones de GE, hasta las próximas salidas a Bolsa de Viking Cruises y Puig Luxury. Pero también empieza a socavar el déficit de oferta de valores que ha contribuido a sostener los mercados.

La tendencia es cada vez más hacia emisiones de OPV globales, con free floats más pequeños, más estructuras de doble clase y menos beneficios

En este marco, el estratega de mercados globales de eToro, Ben Laidler, repasa en MERCA2 la actualidad de las salidas o Bolsa u OPVs ahora que se acerca la de la firma de lujo española Puig, mientras te contamos las últimas novedades del mercado español.

Hay que apuntar que el número de valores cotizados lleva años reduciéndose, a pesar de que la capitalización media del mercado ha aumentado, estima. Esto se debe a que el número de OPVs y escisiones es incapaz de seguir el ritmo de las recompras de acciones y las retiradas de la Bolsa, siendo estas últimas alimentadas por la actividad de fusiones y adquisiciones (M&A).

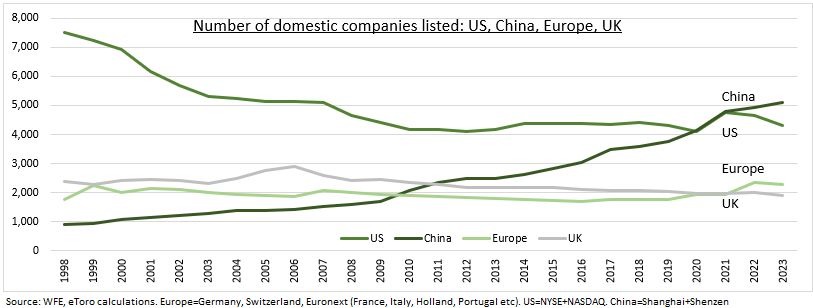

Las empresas estadounidenses son las mayores compradoras de acciones, ya que adquieren entre 800.000 y 1 billón de dólares al año y reducen su capital flotante. En los últimos 25 años, el número total de acciones estadounidenses ha caído un 40%, y en el Reino Unido un 20% (véase el gráfico). Por su parte, las salidas a Bolsa en China se han multiplicado por cinco y han contribuido a la enorme brecha existente entre su pujante economía y su lánguido mercado bursátil.

La horquilla actual de precios para la OPV de Puig es de entre 23,87 y 26,583 euros

Muchas de las características de las OPVs siguen siendo las mismas. La empresa media que sale a Bolsa tiene nueve años, la mitad está respaldada por capital riesgo o private equity y un tercio pertenece al sector tecnológico. Pero también hemos visto cuatro grandes cambios en Estados Unidos:

- La proporción de OPVs que cotizan con una doble clase de acciones se ha triplicado hasta el 30%, frente a una media del 10% en 40 años.

- La proporción de OPVs estadounidenses de empresas extranjeras se ha disparado hasta superar el 40% del total de salidas a Bolsa el año pasado, la mitad de ellas procedentes de China, frente a una media del 12%.

- Las salidas a Bolsa se han reducido a la mitad, hasta el 15%, frente al 29% de media.

- El 65% de las OPVs de la última década han tenido beneficios negativos, frente a una media a largo plazo del 42%.

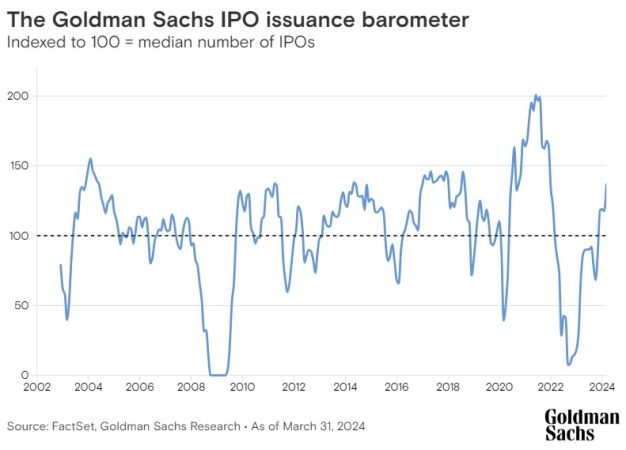

Mientras tanto, el GS IPO Issuance Barometer de Goldman Sachs Research subió a 137 (escala de 100 como la frecuencia típica de OPV) en marzo, el nivel más alto desde febrero de 2022. El barómetro mide cuán propicio es el entorno macro para nuevas OPV. Aunque siguen existiendo riesgos atípicos, las previsiones macroeconómicas de referencia sugieren que continuará el impulso de las OPI.

¿Y QUÉ PASA CON LAS OPVs EN ESPAÑA?

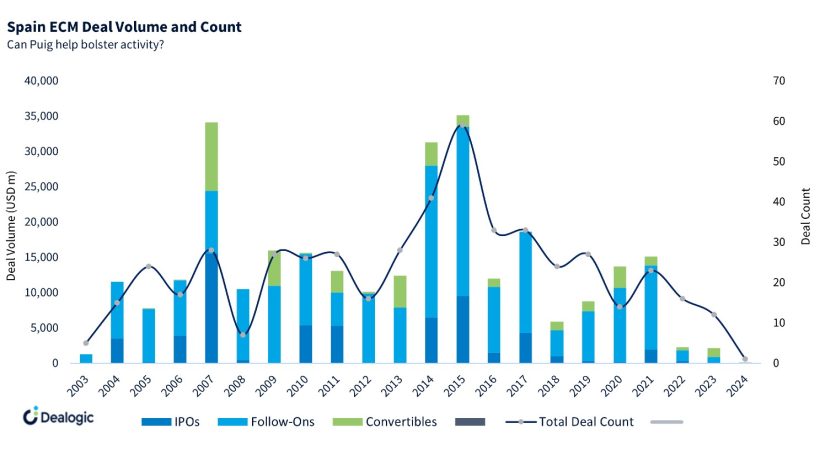

Según los datos de Dealogic, en 2022 se produjeron siete OPVs en España, por un volumen de operaciones ligeramente superior a los 300 millones de dólares. El año pasado, esta cifra se redujo a una única OPV valorada en 25,15 millones.

Pero el mercado sabe ya que la salida a bolsa de Puig podría seguir la de Tendam, el minorista español de ropa respaldado por las firmas de Private Equity CVC y PAI Partners, posiblemente antes del verano. Tendam valdría entre 2.400 y 2.700 millones de euros y ya tiene un su web un apartado para inversores, como si ya fuera una cotizada.

La salida a bolsa de Puig ya tiene sus primeros pretendientes

Por su parte, Hotelbeds (ahora HBX Group), proveedor español de alojamiento por comercio electrónico, respaldado por las firmas de Private Equity Cinven y CPPIB desde 2016, podría ser la siguiente.

Europastry (unos 2.300 millones) lo intentó ya en 2007 y en 2019 y su accionista, el Private Equity MCH, que lleva en su accionariado desde 2011, busca la desinversión.

Por otro lado, la aerolínea de bajo coste Volotea ha manifestado su intención de salir a Bolsa en cuanto los vientos le sean propicios, y tanto la empresa de alquiler de coches OK Mobility como la zaragozana Calvera Hydrogen, especialista en hidrógeno, suelen aparecer en las quinielas aunque no hay nada confirmado al respecto.

Otras empresas que aparecen en las quinielas son la entidad financiera aragonesa Ibercaja, que se habría hecho con una hucha suficiente como para no estar obligada a salir a Bolsa (la regulación bancaria exige 300 millones de euros de fondos de reserva del Banco de España).

Hotelbeds, Dr. Martens y TeamViewer, posibles desinversiones del Private Equity en 2024

O Mecalux, que retrasó en 2022 su OPV cuando aspiraba a lograr 1.400 millones de euros y ya tenía contratados a los bancos colocadores.

Pero en los últimos días también se han confirmado retrasos, aplazamientos o suspensiones de posibles salidas a Bolsa. Las dos últimas en desestimar la OPV, al menos en el corto plazo, han sido la almeriense Cosentino (valorada en una horquilla de entre 2.000 y 2.500 millones) y Astara Mobility, del Grupo Bergé (valorada en unos 2.000 millones).

Tampoco se anima de momento Burger King España ó Restaurant Brands Iberia (unos 2.400 millones) con el Private Equity Cinven (accionista desde octubre de 2021) y la dirección como principales accionistas.

PUIG SE CALIENTA EN EL BOOK BUILDING

Por terminar este tema sobre las OPV, según las pantallas de Bloomberg, el proceso de book building en Puig marcha viento en popa. Si la empresa de lujo pretendía colocar un 32% de su capital en una horquilla de entre 22 y 24,5 euros, antes del 30 de abril, la horquilla actual es de entre 23,87 y 26,583 euros.

Puig saldrá a Bolsa el 3 de mayo valorada entre 12.700 millones y 13.900 millones

Los inversores institucionales entre los que se cuenta Caixabank (podrían haber pujado por hasta un 5%) habrían lanzado al alza los precios, lo que sería bueno para Puig y los bancos colocadores, pero no tanto para los minoristas.

Al final, todo es una cuestión de precio. Puig a 22 euros es atractiva pero a 24,5 euros es cara. Un institucional puede pagar una prima para hacerse con un paquete grande en una empresa en la que tiene perspectivas de permanencia, pero los minoristas podrían sufrir si compran con esa misma prima y el mercado a partir del 3 de mayo decide que Puig vale 22 euros.