Una comisión considerable por enviar dinero a EE UU o Australia. Es lo que temen empresas y particulares cuando tienen que dar al botón para hacer un envío fuera del territorio SEPA (zona única de pagos en euros) Estas pueden llegar al 30%, un palo considerable cuando se manda poco dinero. Según un informe al que ha accedido MERCA2. Banco Santander y Bankinter son la cara y la cruz al respecto.

LAS TRANSFERENCIAS FUERA

Se trata de transferencias realizadas fuera de la zona única de pagos o SEPA, ya que todas las transferencias a estos países se consideran como transferencias nacionales siguiendo su misma estructura de costes.

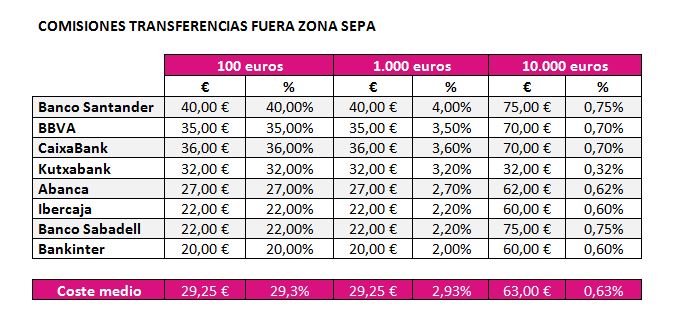

“Pueden parecer comisiones testimoniales… pero no tanto. Pensemos en las pymes que se internacionalizan o los estudiantes que se van a EEUU o Australia y dependen del dinero transferido por sus padres. Las comisiones de este tipo de operaciones son prohibitivas y llegan a alcanzar el 30% del importe a transferir, cuando son cuantías reducidas. Hablamos de pagar 30€ de media como mínimo cuando se transfieren 100€, con cuantías que oscilan desde los 40€ que imputa Banco Santander, hasta los 20€ de Bankinter”, asegura en una nota la Asociación de Usuarios Financieros (Asufin).

Banco Santander es el que más cobra por una transferencia de este tipo , según Asufin, 40 euros ñpor 100 enviados, pone como ejemplo. Le sigue BBVA con 35 euros, mientras que en la tercera posición está Caixabank con 36 euros. En la parte baja, Ibercaja cobra 22 euros, lo mismo qu Banco Sabadell. Bankinter es el más ‘barato’ a la hora de cobrar por operación de transferencia fuera de SEPA. La entidad que preside María Dolores Dancausa cobra 20 euros. El coste medio es de casi 30 euros.

Se trata de transferencias realizadas fuera de la zona única de pagos o SEPA, ya que todas las transferencias a estos países se consideran como transferencias nacionales siguiendo su misma estructura de costes.

¿Dónde está el problema? «El sistema de pagos español de los grandes bancos aplica mínimos muy elevados, que castigan en coste especialmente a las transferencias de pequeño importe, como se refleja la tabla. Además, en ocasiones, se añade algún coste añadido como la consulta del código SWIFT del banco», afirma Asufin.

el sistema de pagos español de los grandes bancos aplica mínimos muy elevados

Las grandes empresas suelen aminorar estos costes por acuerdos con las entidades financieras con las que operan o el uso de bancos corresponsales, pero no así las pequeñas empresas o consumidores que asumen la totalidad de unas comisiones tan elevadas.

Tipo de cambio

Un problema adicional es la determinación de otros costes, a menudo ocultos. ¿Cómo detectar las tarifas ocultas?

1. Tipo de cambio: Sólo hay un tipo de cambio justo, el del mercado. Algunas entidades y sobre todo otros proveedores a menudo establecen sus propios tipos de cambio muy elevados con un margen adicional.

2. Transferencias gratuitas: muchos proveedores ofrecen transferencias gratuitas o con “0% de comisión”. La verdad es que las transferencias de dinero internacionales “gratuitas” no existen. Porque cada vez que envías dinero, pagas algo. En muchos casos, se pierde dinero con ese tipo de cambio inflado, incluso si no se anuncian tarifas por adelantado.

3. Coste total: el coste real de una transferencia se compone de dos cosas: las tarifas y el tipo de cambio. Así que asegúrese de tener claro ambos, para evitar sustos.

BARÓMETRO SOBRE COMISIONES

De las transferencias a las comisiones. En el análisis de Asufin, el último general sobre comisiones se vio «claramente una tendencia». Y es que «las transferencias ordinarias, ordenadas desde canales online, están tendiendo si no a la gratuidad total (seis entidades ya no cobran por ellas) sí a una rebaja de coste considerable, lo que lleva a que su media se sitúe en 1,26 euros».

«las transferencias ordinarias, ordenadas desde canales online, están tendiendo si no a la gratuidad total, sí a una rebaja considerable», según Asufin

«Por lo contrario, las comisiones inmediatas son raramente gratuitas; solo las ofrece sin coste Bankinter. Además, su diferencia de precio es muy considerable, 3,65 euros de media, o lo que es lo mismo, prácticamente el doble, un 190,00% más cara», apuntaron.

«Aunque solo Bankinter ofrece las transferencias inmediatas sin coste, Banco Sabadell también destaca por su coste moderado, de 95,00 céntimos, y BBVA, de 1,25 euros. El resto de las entidades supera los 3,00 euros, destacando Banco Santander con 6 euros y Unicaja con 7 euros. Deutsche Bank cobra 3,00 euros por transferencias inmediatas de menos de 1.000,00 euros y 7,00 euros por las de mayor importe. Estos costes suponen una importante barrera de entrada para que los consumidores usen este tipo de servicios, que ofrecen ventajas relevantes e invita a buscar otras alternativas», según señala la organización de consumidores.

«En 2022, el precio de las comisiones se disparó, 124,70 frente al 120,80 del IPC y del 110,44 del IPC financiero. En 2023, los precios han escalado mucho más: del 125,75 de las comisiones, al 115,30 del IPC y el 111,45 del IPC financiero», concluyen.