El precio del oro batió un récord histórico al superar los 2.250 dólares por onza tras el último FOMC. En un año, el precio del metal precioso ha subido un 12%. Aunque las condiciones financieras determinan las perspectivas a corto plazo del preciado metal amarillo, la creciente demanda de los bancos centrales de los mercados emergentes es un factor importante para su tendencia a largo plazo. El estratega de mercados emergentes de Ostrum AM (Natixis IM), Zouhoure Bousbih, explica en MERCA2 los factores que esconden la nueva fiebre del oro.

tiene unas características únicas: carece de riesgo de impago y tiene un valor real

Estas propiedades le han dado un papel central durante el desarrollo de las monedas de «papel», que se basaban en el patrón oro, lo que significaba que las monedas eran canjeables por un determinado peso del metal amarillo precioso. Los bancos centrales occidentales mantuvieron entonces importantes reservas para garantizar el valor de sus monedas hasta el final del sistema de Bretton Woods en 1971, que puso fin al papel del metal precioso como garante del valor de las monedas mundiales.

Perspectivas para el oro ahora que está cerca de su máximo histórico

Desde entonces, la proporción del metal en las reservas de los bancos centrales occidentales ha seguido disminuyendo, pasando de casi el 72% en 1956 al 20% a principios de los años 90, como muestra el gráfico siguiente.

Esto se explica por el éxito de los Bancos Centrales en el control de la inflación después de la década de 1980. El metal precioso, que se utilizaba para reunir rápidamente capital destinado a las intervenciones en el mercado de divisas para defender las monedas, parecía cada vez menos necesario. Sin embargo, el oro representa actualmente el 10% de las reservas de los Bancos Centrales, lo que no es insignificante.

El año 2008 marcó un punto de inflexión en el comportamiento de los bancos centrales de los mercados emergentes

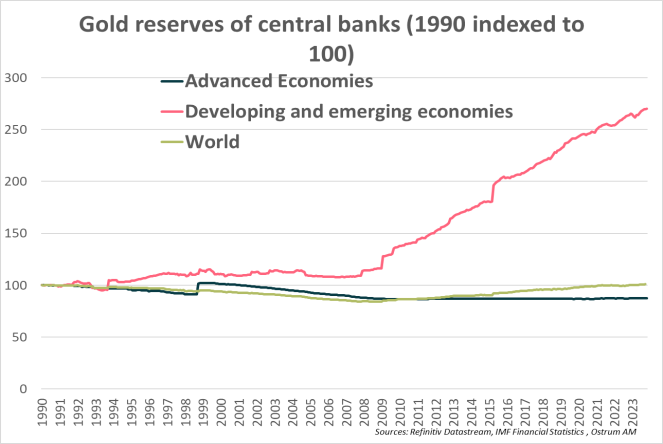

Si bien el preciado metal amarillo representa actualmente sólo el 7% de las reservas de los Bancos Centrales de los países emergentes, sus reservas de oro se han más que duplicado desde 2008, como muestra el gráfico siguiente.

China, Rusia, India y Turquía son los principales contribuyentes. El rápido aumento de las reservas de los bancos centrales de los mercados emergentes refleja la voluntad de diversificarse y alejarse del dólar, que sigue representando dos tercios de las reservas de los bancos centrales de todo el mundo.

La inflación de EE.UU apunta a nuevos máximos del oro

La disminución de la confianza de los países emergentes en el billete verde está vinculada a consideraciones tanto económicas como geopolíticas. De hecho, la crisis financiera de 2008 puso de manifiesto el riesgo de liquidez del dólar, erosionando la confianza en la estabilidad del sistema financiero estadounidense. Ese mismo año, China lanzó su marco de swaps de divisas basado en el yuan para proporcionar liquidez a los bancos centrales de los mercados emergentes que se enfrentaban a una escasez de dólares.

El colosal endeudamiento de Estados Unidos también hace temer una pérdida de confianza en el billete verde, lo que podría apoyar la demanda de oro. Según las últimas proyecciones de la CBO, la deuda pública estadounidense podría alcanzar el 107% del PIB en 2029, superando el máximo del 105% alcanzado durante la Segunda Guerra Mundial.

¿Qué sustituto entonces para el dólar? La moneda china aún no está preparada para competir con el billete verde, ya que el crecimiento de sus mercados financieros no sigue el ritmo de su expansión económica. El euro conlleva un riesgo político, como ha demostrado el episodio del Brexit. Por ello, los bancos centrales de los mercados emergentes han recurrido al oro para diversificar sus reservas.

LA GUERRA HA REAVIVADO EL APETITO POR EL ORO

La decisión del G7 de congelar los 300.000 millones de dólares en activos del Banco Central de Rusia planteó la cuestión de si no sería mejor preservar las reservas de otra forma, al abrigo de las sanciones. Desde el estallido de la guerra en Ucrania, las compras netas de oro de los bancos centrales han aumentado significativamente, como muestra el gráfico siguiente.

Desde 2010, los bancos centrales han acumulado 7.800 toneladas de oro, con más de una cuarta parte comprada en los dos últimos años. La mayoría de las compras proceden de países emergentes. China es el mayor comprador de oro. El año pasado, el PBoC informó de un aumento total de 225 toneladas en sus reservas de oro, ¡el mayor incremento desde 1977! Sus reservas de oro alcanzaron las 2.235 toneladas, pero sólo representan el 4% de sus reservas totales.

Polonia es el segundo mayor comprador. Esto se explica por la proximidad del país al conflicto ucraniano. Entre abril y noviembre, el Banco Nacional de Polonia (NBP) compró 130 toneladas de oro, aumentando sus tenencias en un 57% hasta 359 toneladas. Se trata también de un volumen récord de compras para el BNP. Su gobernador había manifestado su voluntad de aumentar la proporción de oro en las reservas internacionales del país del 12% (nivel actual) al 20%.

Oro: los países emergentes marcarán la clave en 2024

También se prevé que 2024 sea un año de fuerte demanda de oro, debido al contexto geopolítico -guerra en Ucrania, tensiones en el Mar Rojo y conflicto en Oriente Próximo-, pero también al apretado calendario electoral. La mayoría de las elecciones, incluidas las presidenciales estadounidenses, tienen ramificaciones mundiales, lo que refleja la imbricación entre política y geopolítica.

ORO PARA ELUDIR LAS SANCIONES: EL EJEMPLO DE RUSIA

Las transacciones de oro ofrecen ventajas para eludir las sanciones, como el anonimato, la escasa trazabilidad y las alternativas a los centros financieros occidentales, donde Estados Unidos y sus aliados pueden restringir los flujos comerciales. Tras las sanciones estadounidenses y europeas impuestas después de la anexión de Crimea en 2014, Rusia inició importantes compras de oro. El gráfico siguiente representa la proporción de oro en las reservas del Banco Central ruso.

La proporción del preciado metal amarillo en las reservas aumentó del 10% en 2013 al 26% en 2023. Desde 2013, Rusia se preparaba para posibles sanciones. Su estrategia de acumulación de oro le permitió resistir el impacto, ya que el mercado del oro permaneció aislado de las sanciones.

Las sanciones impuestas por la OTAN solo afectaron al transporte marítimo y al comercio con Rusia. Después de que las sanciones británicas prohibieran las importaciones de oro de Rusia, los Emiratos Árabes Unidos se convirtieron rápidamente en un centro para las transacciones de oro ruso, lo que permitió a Rusia cambiar su oro por dólares y eludir así las sanciones de la OTAN. Los Emiratos Árabes Unidos importaron 96,4 toneladas (6.200 millones de dólares) de oro ruso en 2022, frente a las 1,3 toneladas importadas en 2021.

El interés de los bancos centrales por el oro creció tras la crisis financiera de 2008, que puso de manifiesto el riesgo de liquidez del dólar. En 2022, la congelación de las reservas rusas de 300.000 millones de dólares por los países del G7 tras la invasión de Ucrania sirvió de electroshock para los países emergentes. A falta de una alternativa al dólar, el oro se convirtió rápidamente en la forma de preservar las reservas de las sanciones estadounidenses.

La demanda de los bancos centrales de los mercados emergentes por el preciado metal amarillo seguirá siendo elevada debido al contexto geopolítico: guerra en Ucrania, tensiones en el Mar Rojo y conflicto en Oriente Próximo. Se trata de un factor decisivo para la evolución de los precios a largo plazo.