El futuro de Bristol-Myers Squibb se presenta incierto en la siguiente década, ya que en este periodo experimentará la pérdida de exclusividad de tres fármacos: Revlimid, Pomalyst (ambos para el mieloma múltiple) y Eliquis (anticoagulante). La empresa se está esforzando por renovar cartera, pero la erosión de este último producto en concreto parece muy significativa, especialmente porque comparte los beneficios con Pfizer, entre otros aspectos. A continuación analizamos las últimas adquisiciones que ha realizado y qué estimaciones hay respecto a las mismas y la evolución de la compañía a lo largo de los siguientes años.

PERSPECTIVAS A MEDIO PLAZO

En un principio, las perspectivas a medio plazo se han debilitado por la ralentización de las ventas de Camzyos para la miocardiopatía hipertrófica obstructiva, y Sotyktu, un tratamiento que ayuda a reducir la inflamación asociada a la psoriasis (a pesar de tener unos sólidos fundamentos a largo plazo), además de por una competencia más intensa de Abecma en el mieloma múltiple y por los distintos restos de acceso que afronta Zeposia, su fármaco para la esclerosis múltiple recurrente (EMR), según explican los analistas de Berenberg.

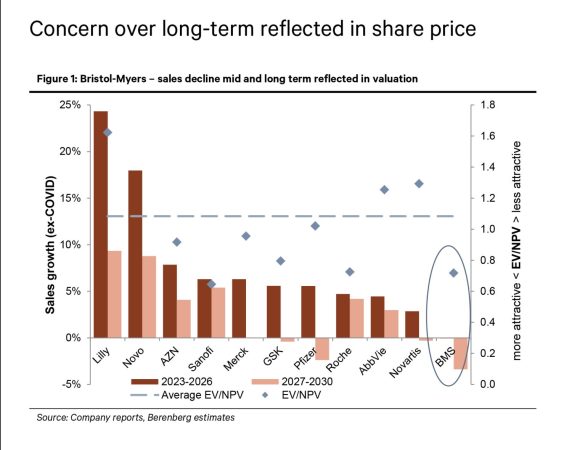

Hay que tener en cuenta que Bristol-Myers cotiza con la valoración farmacéutica más baja. No obstante, para desbloquear la subida del precio de la acción y aumentar la confianza en que la empresa pueda compensar la pesada carga de expiración de patentes en la segunda mitad de la década, hay pocos datos a corto plazo. La empresa cuenta con un sólido balance de activos externos para mejorar el perfil de crecimiento a largo plazo.

«Nuestra valoración basada en el Price Earning Ratio (PER) y en el Valor Presente Neto (VPN) de las acciones da un precio objetivo de 55 dólares (USD). Bajamos este desde los 60 USD anteriores, ya que la visibilidad de las ventas y el Valor Actual Neto (VAN) no compensan la dilución del Beneficio por Acción (BPA) relacionada con la operación (-8% a -14%)», añaden.

ACUERDOS DE BRISTOL-MYERS: KERUNA

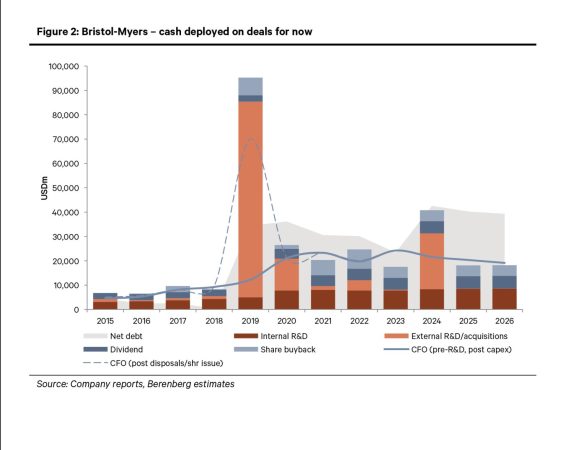

Bristol-Myers ha invertido 19.000 millones de USD en distintas operaciones como en las adquisiciones de Karuna Therapeutics (especializada en esquizofrenia y alzhéimer) y RayzeBio. También en la colaboración con la biofarmacéutica SystImmune, además de las distintas actualizaciones de 2023, pero la confianza de estos analistas en la rentabilidad sigue dependiendo de la lectura de los datos.

Recuerdan que Bristol-Myers presenta ahora su mayor erosión de ventas, algo que será más factible a finales de la presente década. «La valoración parece atractiva, pero el crecimiento a largo plazo sigue siendo incierto, por esto reiteramos nuestra recomendación de mantener».

En diciembre de 2023, Bristol-Myers anunció la adquisición de Karuna por 14.000 millones de dólares.

En diciembre de 2023, Bristol-Myers anunció la adquisición de Karuna por 14.000 millones de dólares. Con esta incorporó su principal activo, KarXT, el primer modulador de los receptores muscarínicos de su clase que está indicado para la esquizofrenia.

KarXT (xanomelina-trospio) es un agonista muscarínico M1/M4 en fase de investigación que se está desarrollando para el tratamiento de enfermedades psiquiátricas y neurológicas. Se trata del principal candidato de la cartera de productos de Karuna, que se está evaluando actualmente en ensayos clínicos de fase 3 como monoterapia y terapia coadyuvante para el tratamiento de la esquizofrenia, así como para el abordaje de la psicosis en la enfermedad de Alzheimer.

«KarXT representa un avance en el aprovechamiento del potencial de los receptores muscarínicos y, gracias a su novedoso mecanismo de acción, podría proporcionar un nuevo enfoque para el tratamiento de afecciones psiquiátricas y neurológicas», dicen desde Karuna.

El caso es que esta operación ha reforzado la incipiente cartera de productos neurocientíficos de Bristol-Myers en un área en la que la empresa era líder del mercado con su antipsicótico Abilify.

Este anuncio se produjo poco después de la propuesta de adquisición de Cerevel por parte de AbbVie, por valor de 8.700 millones de dólares, a cambio del principal activo, la emraclidina, un modulador de los receptores muscarínicos que se está sometiendo a ensayos fundamentales contra la esquizofrenia. Ambos fármacos podrían ser disruptivos dentro del mercado de los antipsicóticos atípicos, dicen los analistas.

Los pacientes con esquizofrenia tienen varias opciones de fármacos atípicos, pero con numerosos efectos secundarios.

Se trata en gran medida de medicamentos genéricos que han experimentado escasas innovaciones en los últimos 20 años. Los antipsicóticos atípicos actúan sobre los receptores de dopamina y serotonina. Los pacientes con esquizofrenia tienen varias opciones de fármacos atípicos, pero la carga de efectos secundarios como aumento de peso, efectos metabólicos y síntomas extrapiramidales (trastornos del movimiento) es elevada. Alrededor del 70% de los pacientes no responden o responden parcialmente y/o tienen niveles inaceptables de efectos secundarios. Por todo ello, existe una importante necesidad no cubierta.

Igualmente, cerca del 40% de los enfermos de Alzheimer padecen psicosis y las opciones de tratamiento son limitadas. Normalmente se utilizan antipsicóticos, pero su eficacia es limitada y se conocen sus efectos secundarios. KarXT está en fase 3 para la psicosis de alzhéimer, con datos previstos para 2025. La emraclidina está en fase 1 para la psicosis de la enfermedad de Alzheimer y se prevé que avance.

Desde el punto de vista de Berenberg para sacarle rédito a la compra de Karuna Therapeutics, se necesitan obtener unas ventas máximas del medicamento KarXT de más de 5.000 millones de USD y así lograr una rentabilidad superior al coste de capital de esta operación. «Para desbloquearlo, la aprobación en esquizofrenia se tendría que producir este año y conseguir datos positivos de fase en psicosis en la enfermedad de Alzheimer en 2026».

«Prevemos una probabilidad del 90% de que KarXT alcance un pico de ventas de 4.000 millones de USD en esquizofrenia, lo que daría un VAN de 5,2 USD/acción (5% del total). Sobre una base ajustada al riesgo, prevemos una rentabilidad del 3% en la adquisición de Karuna, que aumentaría al 5% sin ajustar. Estimamos que KarXT necesita alcanzar un pico de ventas superior a 5.000 millones de USD para obtener una rentabilidad superior al coste de capital», añaden.

KarXT tiene un potencial de ventas multimillonario.

KarXT tiene un potencial de ventas multimillonario. Por el momento, se ha presentado ante la FDA para la esquizofrenia y su aprobación está prevista para el 26 de septiembre. En Fase 3, KarXT demostró una eficacia robusta, en línea con la de los antipsicóticos atípicos, pero sin los gravosos efectos secundarios cardiometabólicos o extrapiramidales. Sin embargo, KarXT causó toxicidad gastrointestinal en Fase 3 (17% de náuseas, 11% de vómitos), y se observó un aumento de la frecuencia cardíaca en las dos primeras semanas de tratamiento. Sin embargo, la emraclidina de AbbVie no se asoció a niveles tan elevados de toxicidad gastrointestinal en Fase 1b.

KarXT es una combinación de dos moléculas: xanomelina (agonista muscarínico M1/M4) y trospio (antagonista muscarínico). La actividad tanto sobre M1 como sobre M4 en el cerebro podría conferir un beneficio sobre la función cognitiva de manera única. Sin embargo, el agonismo de los receptores M1 periféricos se asocia a efectos gastrointestinales y cardíacos. El trospio está presente en KarXT para reducir estos efectos periféricos no deseados.

«Prevemos una cuota del 12% para KarXT y del 21% para la emraclidina».

«En conjunto, preferimos la sencillez de la emraclidina a la de KarXt por su perfil de molécula única y su facilidad de uso como fármaco de un solo uso. La facilidad de administración una vez al día es positiva para este grupo de pacientes, en el que el cumplimiento terapéutico es una preocupación. Por el contrario, KarXT, de Bristol-Myers/Karuna, se administra dos veces al día y su mayor actividad en el cerebro debe compensarse con una dosis diaria. Por ello, prevemos una cuota del 12% para KarXT y del 21% para la emraclidina».

RAYZEBIO

En diciembre de 2023, Bristol-Myers anunció la adquisición de RayzeBio, especialista en radiofármacos terapéuticos, por 4.100 millones de dólares. La RPT es un enfoque de medicina de precisión que consiste en dirigir la radioterapia al cáncer. El principal activo, RYZ101, se dirige a SSTR2. Se están realizando ensayos Fase 3 en tumores neuroendocrinos gastroenteropancreáticos (GEP-NET) en fase avanzada. Se esperan datos actualizados de Fase 1b en el primer semestre y de Fase 3 en 2026. Los datos Fase2b en cáncer de pulmón microcítico de primera línea se esperan para el segundo semestre. La empresa tiene otros dos programas con objetivos diferentes en fase de desarrollo preclínico.

«Prevemos un 30% de probabilidad de ventas máximas de 900 millones de USD para el RYZ101, lo que daría a DrugBank un VAN de 5,2 USD/acción (<1% del total). Sobre una base ajustada al riesgo, prevemos un rendimiento negativo de la adquisición de RayzeBio, que aumentaría al 1% sin ajustar el riesgo. Estimamos que RYZ101 necesita alcanzar un pico de ventas superior a 2.000 millones de USD para generar una rentabilidad superior al coste de capital».

La terapia basada en actinio podría ofrecer un perfil superior. Las RPT basadas en actinio de RayzeBio podrían ofrecer una mayor eficacia y una administración más selectiva que las RPT disponibles en la actualidad. Estas RPT emiten partículas alfa y tienen una alta potencia con un corto alcance de disparo de la partícula alfa.

El ensayo Fase 3 del RYZ101 se lleva a cabo en pacientes con GEP-NET refractarios al RPT de Novartis, Lutathera. Los datos provisionales de Fase 1b demostraron una tasa de respuesta del 29%. RYZ101 se ha tolerado bien, sin efectos secundarios graves relacionados con el tratamiento ni interrupciones del mismo. La tasa de efectos secundarios de grado 3+ fue del 29%. En EE.UU. hay unos 25.000 pacientes con GEP-NET y el 90% de ellos expresan SSTR2.

SYSTIMMUNE

Bristol-Myers obtuvo la licencia del BL-B01D1 (EGFRxHER3-ADC) de SystImmune para tumores sólidos por 800 millones de dólares, con 500 millones de dólares de hitos contingentes a corto plazo. En este caso, cabe destacar que BL-B01D1 ha demostrado un perfil clínico alentador en ensayos iniciales con pacientes chinos de pulmón y mama. Los datos del primer ensayo mundial Fase 1 se esperan conocer en los próximos meses. Las empresas compartirán los beneficios en EE.UU. SystImmune mantiene los derechos en China y pagará a Bristol-Myers un canon, mientras que la estadounidense pagará un canon a SystImmune por otras ventas fuera de EE.UU.

La valoración de Berenberg Capital Markets en este caso es la siguiente: «Prevemos un 40% de probabilidad de ventas máximas de 3.000 millones de USD para BL-B01D1, lo que daría a DrugBank un VAN de 0,6 USD/acción (1% del total). Esto podría lograrse con una cuota del 15% en el cáncer de pulmón como tratamiento de primera línea. Sobre una base ajustada al riesgo, prevemos una rentabilidad del 4% en la operación con SystImmune, que aumentaría hasta el 11% sin ajustar. Estimamos que BL-B01D1 necesita alcanzar un pico de ventas superior a 2.000 USD millones para obtener una rentabilidad superior al coste de capital».

BL-B01D1 alcanzó unas tasas de respuesta del 53% y el 31% en pacientes con cáncer de pulmón mutante del EGFR.

Lo que sí parece, según los datos, es que BL-B01D1 ha demostrado respuestas alentadoras. En el estudio chino Fase 1, BL-B01D1 alcanzó unas tasas de respuesta del 53% y el 31% en pacientes con cáncer de pulmón mutante del EGFR (EGFRm) y de tipo agresivo sometidos a varios tratamientos previos. También se han demostrado respuestas importantes en el cáncer de nasofaringe y se ha iniciado la Fase 3 en China. Todos los pacientes con cáncer de pulmón EGFRm recibieron previamente un inhibidor del EGFR, de los que un 90% fue Tagrisso. Los pacientes de pulmón con EGFR de tipo agresivo habían recibido inmunoterapia previa.

El perfil de seguridad parece manejable, con una baja tasa de interrupción y solo un caso de enfermedad pulmonar intersticial de bajo grado. «La impresionante tasa de respuesta en pulmón es comparable a la actividad de los Antibody-drug conjugates (ADC) de la competencia dirigidos contra EGFR y HER3 por separado», finalizan los analistas.