Openbank, Kutxabank y Evo Banco, como el resto del sector, tienen la vista puesta en la cita del jueves del Banco Central Europeo (BCE). La incertidumbre sobre cuándo bajará el BCE los tipos, que será a lo largo de este año, pero no antes de junio. En este marco, los analistas consideran que no merece la pena optar por hipotecas más ‘conservadoras” como las mixtas o fijas y sí inclinarse por las variables. En este punto, en el ámbito ‘tradicional’, Openbank, Kutxabank y Evo Banco presentan las propuestas de hipotecas variables más competitivas.

EL MERCADO, LOS TIPOS Y LAS HIPOTECAS

«El mercado sigue descontando reducciones de tipos de interés relevantes, en torno a 50 puntos básicos en junio y más de 125 puntos básicos en todo 2024». Esta valoración del gestor de renta fija de A&G, Germán García Mellado, es el argumento al que se agarran quienes defienden que si quieres analizar hipotecas para comprar casa o local, lo mejor es jugársela a tipo variable porque al final saldrá más a cuenta que una mixta o una fija.

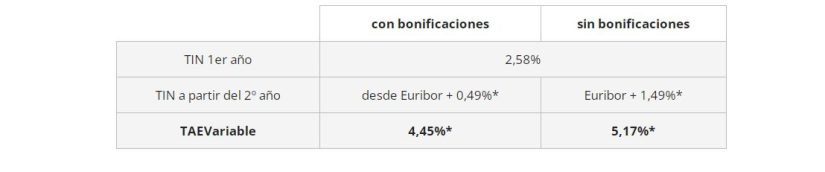

Kutxabank tiene una hipoteca mixta en la que el TIN el primer año es el 2,58% y luego Euribor más 0,49% (con bonificaciones) y una TAE del 4,45% o bien, sin bonificaciones, Euribor+1,49% y TAR 5,17% si no se tiene bonificación para hipotecas.

kutxabank tiene una hipoteca mixta en la que el TIN el primer año es el 2,58%

Para acceder a la oferta con bonificaciones es necesaria la «domiciliación de nómina de los titulares por un importe igual o superior a los 3.000€, una aportación a Baskepensiones EPSV o Planes de Pensiones Kutxabank igual o superior a 2.400 € anuales, contratación y mantenimiento anual de seguro de hogar con la cobertura de un capital de continente de 62.267,25€ y un contenido de 24.906,90€ y una prima anual de 308,02€ (incluido en el cálculo de la TAE Variable)». «El seguro de hogar se tiene que contratar con Kutxabank Aseguradora. Hay revisión anual del cumplimiento de estas condiciones», señalan.

LAS HIPOTECAS VARIABLES Y EL CASO DE EVO BANCO

En el caso de Evo Banco, cuenta con la ‘Hipoteca Variable Inteligente’. Con bonificaciones, “dos primeros años 2,3% TIN y resto años desde Euribor +0,48% TIN. TAE variable desde 4,32%. Mientras que sin bonificaciones, el tipo, los dos primeros años, 2,70 % TIN y resto años desde Euribor +0,88 % TIN, siendo la TAE variable el 4,52%.

0,10 % es la bonificación que se obtiene domiciliando tu nómina en una Cuenta en EVO, donde podrás suma otro 0,10 % si contratas un seguro de hogar a través de EVO.

MENOS INTERÉS EN EL PAGO DE LA HIPOTECA

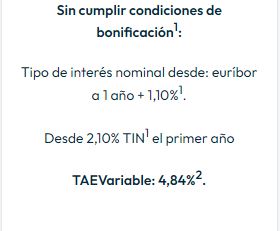

El banco 100% digital de Banco Santander tiene una buena oferta en materia de hipoteca variable. Así Openbank, si se cumple con las condiciones de bonificación, el tipo de interés nominal lo tiene a «Euríbor a 1 año + 0,60%. Desde 1,60% TIN el primer año y TAE Variable: 4,60%» y «sin cumplir condiciones de bonificación, tipo de interés nominal desde Euríbor a 1 año + 1,10%1 y desde 2,10% TIN primer año. TAE Variable: 4,84%.

Esta reducción se aplicará sobre el tipo de interés resultante del importe, plazo y la opción que elijas cumpliendo o no las condiciones de bonificación.

En Openbank puede obtener bonificaciones también. Si la hipoteca es para vivienda habitual, deberás domiciliar una nómina, pensión o cualquier otro tipo de prestación de carácter público por importe igual o superior a 900 € en el caso de un titular y por importe igual o superior a 1.800 € en el caso de dos titulares.

Si la hipoteca es para segunda vivienda o eres autónomo, deberás domiciliar la nómina, pensión, cualquier otro tipo de prestación periódica percibida por transferencia en concepto retributivo, o realizar cada mes un ingreso en Openbank desde una cuenta de otra entidad. Para un único titular, debe ser igual o superior a 900 € mensuales. Si son dos o más titulares, el importe mínimo es de 1.800 € mensuales. La bonificación por este concepto será de 0,30% en el tipo de interés no bonificado.

Además, «si financias más de 150.000€ se reduce el tipo de interés un 0,10% (para el tramo fijo). Esta reducción se aplicará sobre el tipo de interés resultante del importe, plazo y la opción que elijas cumpliendo o no las condiciones de bonificación.El banco agrega que «al contratar el seguro de hogar comercializado por Open Bank, S.A, Operador de Banca-Seguros Vinculado, tendrás bonificación. Si aseguras la vivienda objeto de la hipoteca tendrás 0,10 % de bonificación en el tipo de interés no bonificado. Asimismo, por contratar el seguro de vida comercializado por Open Bank, S.A, operador de Banca-Seguros Vinculado, también. “Si aseguras el 100 % del capital financiado, obtendrás una bonificación del 0,10 % en el tipo de interés no bonificado”, señalan.

Por amortización total anticipada se pagará el “0,25% del capital reembolsado anticipadamente, cuando se trate de un reembolso total y este se produzca durante los tres primeros años de la vida del préstamo. No obstante, esta comisión no se cobrará si la amortización total se lleva a cabo entre la fecha de formalización de la hipoteca y el 31 de diciembre de 2024. Pasada esa fecha, deberás compensar a Openbank el porcentaje aquí indicado, en su caso, y de conformidad con lo establecido en tu escritura de préstamo hipotecario».