La historia sugiere que ahora podría ser el momento oportuno para empezar a pasar del efectivo a los bonos del Estado, según opinan los expertos Karen Wright, directora de Inversiones Asociada, Renta Fija Global sin Restricciones de Schroders, Michael Lake, director de Inversiones, Renta Fija de Schroders y Jonathan Snow, director de Inversiones, Renta Fija de Schroders.

Con los depósitos en efectivo ofreciendo intereses más altos y con la renta fija experimentando una volatilidad significativa, no es de extrañar que los inversores prefieran actualmente mantener sus activos en efectivo. Con uno de los ciclos de subidas de tipos más agresivos de la historia, que ha provocado salidas sin precedentes en la deuda pública, se puede perdonar esta actitud a los inversores.

Sin embargo, con los recientes movimientos en el mercado que indican un posible cambio en los tipos de interés, existen ahora varias razones de peso para reconsiderar la inversión en deuda pública. A continuación, analizamos las tres más destacadas.

LOS BONOS SOBERANOS PARECEN BARATOS

Tras unos años difíciles, los bonos soberanos parecen estar baratos en comparación con sus precios históricos y con otras clases de activos, incluida la renta variable. De hecho, los bonos del Tesoro estadounidense han vuelto a los niveles anteriores a la crisis financiera mundial.

Además, por primera vez en muchos años, los cupones más altos ofrecen una auténtica alternativa a otras clases de activos generadores de ingresos, incluida la renta variable.

Los mercados contemplan la retirada de Joe Biden como una de las diez posibles sorpresas de 2024

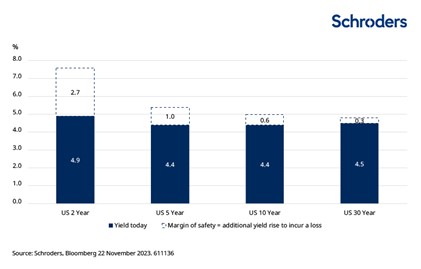

Y no es sólo importante el nivel de rendimiento, también lo es el nivel de protección que el cupón (o renta) más alto proporciona a los inversores. La rentabilidad de la deuda soberana se compone de dos elementos -precio e ingresos-, por lo que un nivel más alto de ingresos constantes significa que se puede estar expuesto a una mayor depreciación de los precios antes de experimentar pérdidas en la rentabilidad total.

GRÁFICO 1: Los cupones más altos amortiguan las pérdidas de capital

PERSPECTIVAS MACRO Y LO QUE LA HISTORIA DICE SOBRE LOS BONOS

Con sus rendimientos actuales, los bonos soberanos ya suponen una seria competencia para el efectivo. Pero si tenemos en cuenta la ventaja adicional que supone la posible caída de los rendimientos (en el sentido de que cuando invertimos en bonos es posible obtener rendimientos más altos que los indicados por su rendimiento actual hasta el vencimiento), los argumentos a favor de los bonos soberanos resultan aún más convincentes.

Los mercados se toman un respiro tras un frenético final de 2023

El panorama macroeconómico mundial determina en gran medida la orientación de los mercados de deuda pública, debido a su sensibilidad a la inflación y a los tipos de interés. Estamos recibiendo noticias más alentadoras en ambos frentes, lo que elimina dos de los principales obstáculos a los que se han enfrentado los bonos soberanos en los últimos años.

Nuestra hipótesis de base es que la economía mundial es capaz de lograr un aterrizaje suave (una contracción económica gradual). Sin embargo, no podemos ignorar las crecientes señales de advertencia de que el aterrizaje podría ser más duro, lo que llevaría a los bancos centrales a relajar, una vez más, su política monetaria.

No estamos diciendo que el próximo ciclo de recorte de tipos sea inminente, pero somos conscientes de que cuando el mercado empiece a valorar tal escenario, proporcionará un apoyo adicional a los mercados de bonos soberanos. También supondría una caída de los tipos de los depósitos, lo que haría del efectivo una opción claramente menos atractiva y crearía un mayor riesgo de reinversión para los que tienen depósitos fijos a corto plazo.

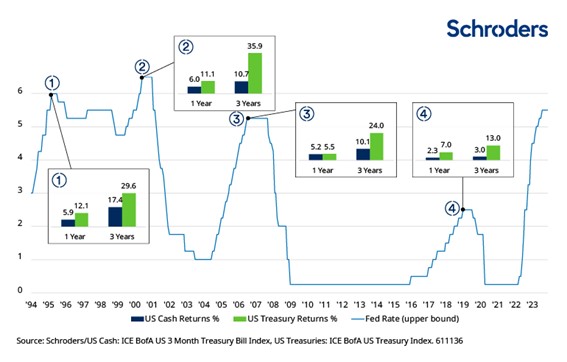

Y, lo que es más importante, los inversores no necesitan esperar a que se relajen las políticas monetarias para que les compense invertir en deuda soberana. Con la ralentización del crecimiento y de la inflación, y con la mayoría de los bancos centrales desarrollados acercándose al final de sus ciclos de subidas de tipos, la historia demuestra que, a menudo, es en este momento cuando las inversiones en bonos proporcionan los mayores beneficios.

la evidencia sugiere que los bonos soberanos han superado sistemáticamente al efectivo en el periodo inmediatamente posterior a la última subida de tipos de un ciclo

El siguiente gráfico ilustra esta tendencia, mostrando el rendimiento superior de los bonos del Tesoro estadounidense frente al efectivo en los periodos de 1 y 3 años posteriores a la última subida de tipos de la Reserva Federal de un ciclo económico. Las recientes señales de los responsables políticos indican que nos acercamos al final de las subidas de tipos, por lo que es un buen momento para reconsiderar invertir en deuda pública.

GRÁFICO 2: Los bonos soberanos siempre obtienen mejores resultados después de que los tipos de interés toquen máximos

¿QUÉ OCURRIRÁ CON LA CORRELACIÓN BOLSA/DEUDA?

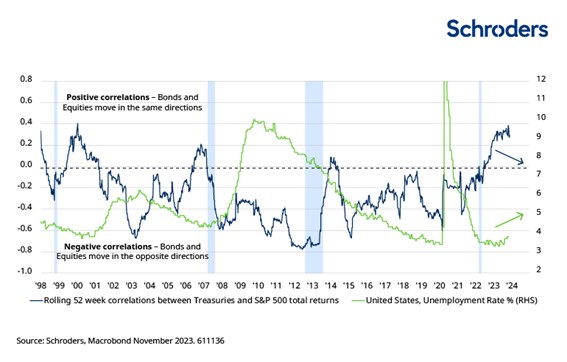

La sincronización del mercado es notoriamente difícil de predecir. Históricamente, la deuda pública y la renta variable han tenido una correlación negativa, lo que significa que cuando la rentabilidad de la renta variable es negativa, la de la deuda pública tiende a ser positiva, y viceversa. Sin embargo, durante los periodos de subida de los tipos de interés, es más probable que estas correlaciones sean positivas. Recientemente, un intenso ciclo de subidas de tipos impulsado por la inflación alteró esta relación normal y provocó un cambio en las correlaciones.

No obstante, hay indicios de que la relación tradicional entre la deuda pública y la renta variable está a punto de volver. Como puede verse en el siguiente gráfico, cuando el desempleo empieza a aumentar (como ahora), las correlaciones entre renta variable y renta fija tienden a volverse negativas. Esto se debe a que es probable que los bancos centrales respondan recortando los tipos de interés. Si esta tendencia se mantiene, los mercados de deuda pública volverán a ser una buena fuente de diversificación.

GRÁFICO 3: Correlación entre el bono del Tesoro/ renta variable de EE.UU. y el desempleo

Los altos niveles de deuda son sólo una de las razones para adoptar un enfoque ágil con los bonos

Aunque los mercados de deuda pública siguen afrontando retos, aún quedan oportunidades por encontrar. La importante oferta necesaria para financiar el gasto público, unida a la aplicación del endurecimiento cuantitativo (una herramienta de política monetaria utilizada por los bancos centrales para reducir la liquidez o la oferta monetaria en la economía), ha generado vientos en contra en mercados específicos.

Sin embargo, estos retos también pueden desvelar oportunidades, sobre todo cuando se adopta un enfoque activo de la inversión en deuda pública que emplea diversas técnicas para aumentar la rentabilidad.

Estas técnicas incluyen la gestión de la duración global, la rentabilización de las divergencias entre mercados, la aplicación de estrategias de la curva de rendimiento (estrategias de inversión diseñadas para aprovechar los cambios previstos en la forma de las curvas de rendimiento de los bonos del Estado) y las asignaciones estratégicas a ciertas clases de activos, como la inversión en emisiones de deuda vinculada al Estado que ofrece una prima sobre los bonos soberanos.

Por último, creemos que la clave para sortear los riesgos del mercado en el futuro es adoptar un enfoque ágil.