Vemos una pista atractiva para el crédito global con grado de inversión (IG) en 2024 dada la menor probabilidad de que EE. UU. entre en recesión, las valoraciones razonables (que están cerca de las medias a largo plazo), los balances en gran medida resistentes de los emisores IG y un entorno de rendimiento atractivo a la luz de la trayectoria de los tipos subyacentes, explican en Janus Henderson Investors.

Más en concreto, James Briggs, portfolio manager de la firma señala que el consumidor estadounidense ha logrado mantenerse fuerte hasta ahora y las subidas de los salarios reales podrían proteger los balances individuales y el gasto de los consumidores a medida que avanzamos en 2024. Muchas grandes empresas, que han llegado a la desaceleración en una posición financiera sólida, han finalizado sus perfiles de deuda y siguen teniendo ratios de cobertura de intereses razonablemente buenos gracias a las fuertes medidas de flujo de caja libre[1].

Con una trayectoria más positiva para los tipos subyacentes a la vista, creemos que la rentabilidad total de los IG globales será buena en 2024 si la significativa ralentización del crecimiento que estamos presenciando no alcanza la velocidad de estancamiento o una recesión técnica. Dicho esto, también vemos riesgos crediticios genuinos en el horizonte y creemos que el mercado es un poco complaciente en cuanto a las perspectivas a largo plazo de la calidad crediticia. Las razones son varias:

Elevados niveles de deuda. La posición fiscal de Estados Unidos es posiblemente insostenible[2]. Los niveles de endeudamiento de las empresas también se han ampliado considerablemente. El coste del servicio de la deuda ha aumentado a raíz de la subida de los rendimientos y puede seguir siendo elevado, dado el inminente muro de vencimientos y la posibilidad de tipos de interés más altos a largo plazo, un mensaje que siguen reforzando los bancos centrales.

No te pierdas: Consejos para invertir en renta fija durante 2024

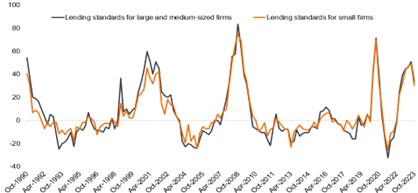

El acceso al capital -un buen indicador prospectivo- se ha deteriorado. La retirada de liquidez y las subidas de tipos están repercutiendo en la oferta monetaria y en los criterios de concesión de préstamos bancarios. Las empresas más grandes y fuertes aún pueden acceder al capital, pero a un precio más elevado, ya que cada refinanciación tiene un sobreprecio. Como puede verse en el gráfico 1, las normas de concesión de préstamos comerciales e industriales siguen siendo estrictas, a pesar de que últimamente se han suavizado.

Figura 1: Los criterios de concesión de préstamos bancarios se mantienen en niveles elevados

Source: Federal Reserve and Macrobond. Chart depicts data, as of 31 October 2023, for the Senior Loan Officer Opinion Survey on Bank Lending Practices.

Las perspectivas de rentabilidad son más difíciles. La caída de la inflación y el debilitamiento de la demanda (menor crecimiento nominal), junto con la equiparación de los salarios al crecimiento de los ingresos y el aumento de los costes de financiación, dificultan las perspectivas de rentabilidad. En los últimos informes de resultados, hemos observado un descenso de las ventas y unas perspectivas más prudentes.

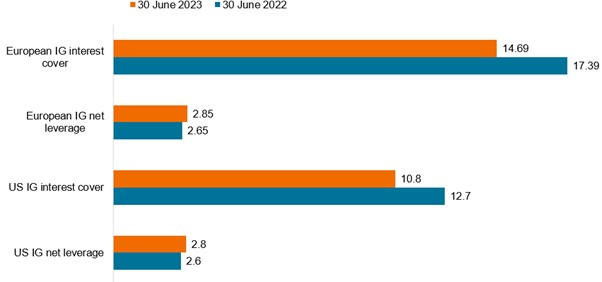

Los fundamentos del crédito bajan gradualmente. A nivel agregado, la cobertura de intereses ha sido buena, pero está cambiando a medida que suben los tipos. Como se observa en el gráfico 2, se ha producido un ligero deterioro interanual de la cobertura de intereses de los emisores de IG. No es alarmante, pero merece la pena observar la dirección de la tendencia.

Figure 2: Los fundamentos del crédito IG en EE. UU. y Europa se han debilitado interanualmente

Source: JP Morgan. Data as at 30 June 2023; the latest available JPM data.

Colas gordas. Los riesgos macroeconómicos a la baja para la economía mundial incluyen el efecto retardado del endurecimiento de la política monetaria, la incertidumbre en torno a las próximas elecciones presidenciales de EE.UU., el aumento del riesgo geopolítico, el agotamiento del exceso de ahorro de los consumidores de la era COVID combinado con la posibilidad de que las subidas de tipos eleven las tasas de ahorro y frenen el gasto de los consumidores, y la preocupación de que el Banco Central Europeo (BCE) pueda haber endurecido en exceso su lucha contra la inflación.

En EE. UU., consideramos que el mercado laboral se está normalizando, más que un motivo cíclico de preocupación. Sin embargo, aún no tenemos claro un nivel de equilibrio para el crecimiento, la inflación, el empleo y los márgenes[3].

REPERCUSIONES DE LA INVERSIÓN EN CRÉDITO

Nuestra visión de la inversión en esta clase de activos es algo cautelosa, lo que se refleja en nuestra preferencia por el extremo de mayor calidad del espectro de IG y en una postura general de beta crediticia entre neutral y ligeramente positiva. En nuestra opinión, la selección de valores y la agilidad serán cruciales para la rentabilidad en 2024, en un entorno incierto y dependiente de los datos.

no te puedes perder: 2024 será un año difícil para las empresas apalancadas con vencimientos inminentes

Entre las áreas que favorecemos se encuentran las financieras. Es cierto que nos preocupa la exposición del sector financiero al sector inmobiliario comercial, su elevada beta, sus características cíclicas y, como demostró Silicon Valley Bank en 2023, su vulnerabilidad a las fluctuaciones repentinas del precio de los activos. Dicho esto, en este sector vemos un valor relativo convincente en una serie de campeones nacionales de alta calidad.

También favorecemos los segmentos de mercado que pueden resistir una ralentización cíclica; aquellos que no dependen de un resultado económico favorable para salir a flote. Un ejemplo de ello son las empresas del sector tecnológico que se benefician de vientos de cola seculares.

Geográficamente, consideramos que los IG europeos ofrecen valoraciones comparativamente generosas. También creemos que Europa ofrece la oportunidad de estar ligeramente largos de duración, dadas las cautelosas declaraciones recientes del BCE y el crecimiento relativamente débil de Europa.

[1] Según Moody’s Investor Services, a 31 de agosto de 2023, las tasas de impago a 12 meses, aunque se trata de una medida retrospectiva, prácticamente no han variado en términos interanuales. El deterioro de los fundamentales crediticios se ha observado sobre todo entre los emisores estadounidenses de alto rendimiento.

[2] En el tercer trimestre vimos un notable aumento de las primas por plazo, ya que los inversores se centraron más en los déficits presupuestarios del G7 y en los desequilibrios entre la oferta y la demanda que se deslizaban en los mercados de renta fija.

[3] La dispersión de las tasas de crecimiento e inflación dentro del G7 sigue siendo muy evidente. Seguimos viendo un fuerte crecimiento en EE.UU., impulsado por el fuerte gasto de los consumidores, mientras que Europa sigue ralentizándose. Como muestra del elevado nivel de incertidumbre, se prevé una amplia gama de posibles resultados para la economía estadounidense en 2024. Goldman Sachs prevé un crecimiento interanual del PIB real del 2,1%, el FMI prevé un crecimiento interanual del PIB real del 1,5%, mientras que las previsiones de consenso apuntan a un crecimiento del 1%.

Fuentes: Perspectivas de la economía mundial del FMI (con fecha de 10 de octubre) e informe de Goldman Sachs (previsiones a 8 de octubre de 2023) titulado Macro Outlook 2024: The Hard Part Is Over. Según el FMI, la probabilidad de un aterrizaje brusco ha disminuido, pero la balanza de riesgos para el crecimiento mundial sigue inclinada a la baja.