Incluir la diversificación en una cartera mediante las inversiones alternativas puede ayudar a compensar el riesgo de que la renta variable y la renta fija no se muevan de forma anticíclica entre sí, según explica David Elms, director de Alternativas Diversificadas de Janus Henderson.

El COVID, las tensiones geopolíticas y el fin de la era de los tipos de interés cero han marcado el final de una década de racha tanto en los mercados de renta variable como en los de renta fija. También han suscitado interrogantes en torno a los planteamientos tradicionales de construcción de carteras ajustadas al riesgo y orientadas a la búsqueda de rentabilidad.

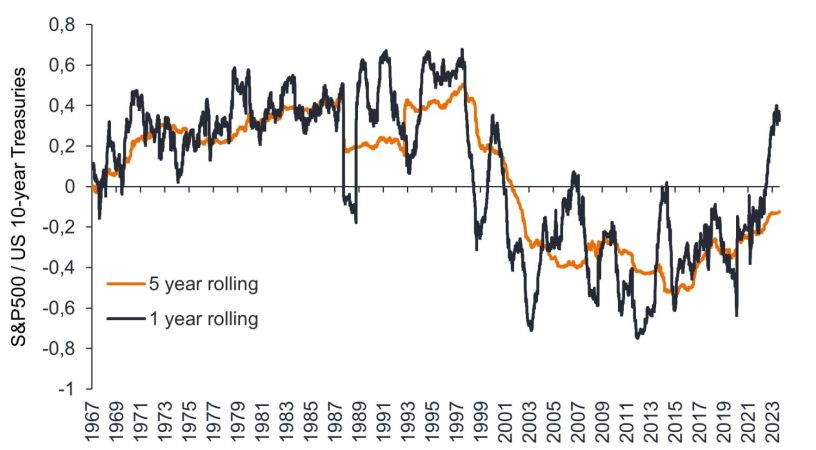

¿A qué se debe esto? La correlación negativa entre la renta variable y la renta fija ha sido una norma para los inversores desde la década de 1990. Durante la mayor parte de este siglo, la relación tradicional entre la renta variable y la renta fija ha sido que cuando la renta variable sube, la renta fija baja, y viceversa. Esta correlación negativa ha significado que una cartera tradicional, con nada más que acciones y bonos, se ha diversificado de forma natural.

Sin embargo, lo contrario también ha sido cierto durante periodos prolongados, especialmente en los periodos inflacionistas de los años setenta y ochenta. De hecho, si nos remontamos a las décadas anteriores a los años noventa (Figura 1), la renta variable y la renta fija se han movido normalmente en la misma dirección. Por tanto, si estamos volviendo a ese entorno de tipos de interés más altos, y hay indicios de que así es, entonces se necesita algo más en la cartera para diversificar adecuadamente.

Gráfico 1: La renta variable y la renta fija ya no son anticíclicas de forma fiable

Source: Janus Henderson Investors, Bloomberg, as at 18 September 2023.

Note: Data shows rolling correlation of the S&P500 vs US 10-year interest rate swap, using daily total returns. Data has been inverted to approximate S&P500 vs US 10-Year Treasury price, as opposed to US 10-Year Treasury yield.

Los acontecimientos exógenos, como la crisis bancaria estadounidense, la guerra en Ucrania y Oriente Medio, también han demostrado que la correlación negativa en la que los inversores han llegado a confiar no es fiable en momentos de estrés, cuando los inversores más necesitan diversificación.

En un entorno de tipos de interés más altos y riesgo geopolítico creciente, los inversores deben buscar diversificación en otra parte

Aquí es donde los alternativos pueden ofrecer algo diferente. Diversificación mediante estrategias centradas en rendimientos absolutos no correlacionados con acciones y bonos. Incluir esto en una cartera puede ayudar a compensar el riesgo de que la renta variable y la renta fija no se muevan de forma anticíclica entre sí.

OPORTUNIDADES ATRACTIVAS PARA LAS ALTERNATIVAS

Para ser aditiva, creemos que las estrategias alternativas deben proporcionar a los inversores exposición a oportunidades de inversión económicamente intuitivas y estadísticamente independientes que se adapten al entorno de mercado imperante.

Estas oportunidades abundan en todas las clases de activos, lo que justifica la necesidad de un enfoque polifacético, multiactivo y multi estratégico. Esto incluye las oportunidades que pueden aprovecharse de los tipos de interés más altos, que pueden crear mejores oportunidades de alfa para los inversores en alternativas, dado que el conjunto de oportunidades puede mejorar potencialmente en más que el aumento de los tipos de interés por sí solo.

Beka Finance afirma que estamos ante una de las mejores oportunidades para los activos alternativos

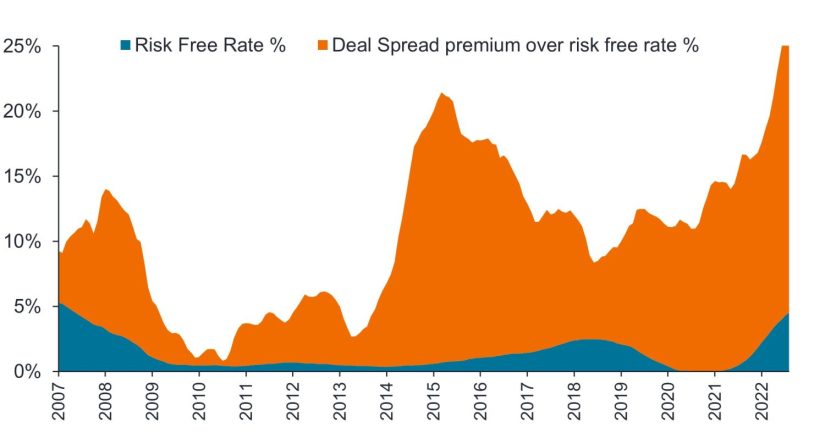

Vemos esto en el mundo de las fusiones y adquisiciones (M&A), donde las mejores primas de diferencial de negociación (Figura 2) ofrecen el potencial de mayores rendimientos, tanto en términos absolutos como en relación con el efectivo. El arbitraje de fusiones, que consiste en apostar a que las operaciones de fusión de empresas se llevarán a cabo, funciona mejor cuando la prima de seguro por hacer esa apuesta es más alta, lo que puede reflejar el entorno de mercado imperante u otros factores.

Hemos asistido a un régimen regulador más intervencionista en EE.UU., por ejemplo, bajo la presidencia de Biden. El Departamento de Justicia (DOJ) se ha interesado mucho más por las fusiones para asegurarse de que benefician al consumidor o para evitar la creación de monopolios. Esto se ha sumado a la percepción de que podrían bloquearse más acuerdos, lo que genera riesgo y la posibilidad de retrasos, lo que, a su vez, garantiza una prima de seguro más elevada.

Gráfico 2: El aumento de las primas de seguros ofrece la posibilidad de obtener mayores beneficios de las fusiones y adquisiciones

Source: Barclays, Bloomberg Global announced deals, Janus Henderson Investors Analysis, 30 November 2007 to 30 June 2023. Risk free rate used is SOFR 4months.

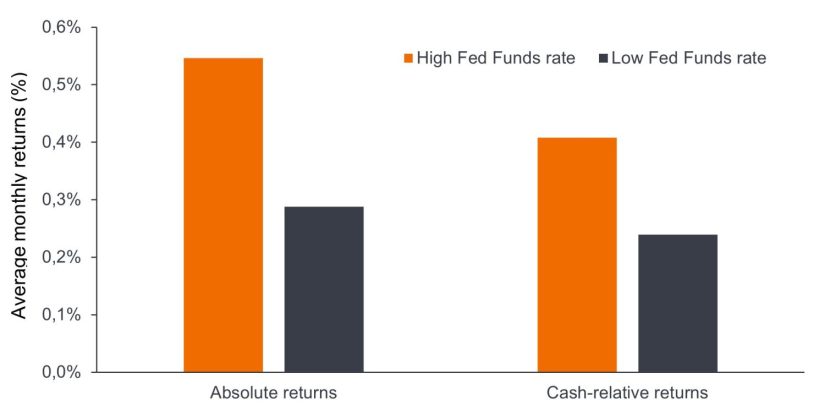

Las fusiones y adquisiciones son un ejemplo del fenómeno más amplio de las mejores oportunidades que se presentan durante los periodos de tipos de interés más altos, con el potencial de impulsar mayores rendimientos excesivos en el futuro, como ya lo han hecho en el pasado (Figura 3).

Gráfico 3: La subida de los tipos se ha correspondido con una mayor rentabilidad para los inversores alternativos

Source: InvestHedge Global Multi-Strategy USD Index (an index that measures the performance of Hedge Fund of Funds that combine a variety of strategies, used here to illustrate the global multi-strategy universe), average monthly returns, from 31 December 1997 to 31 August 2023. ‘High Fed Fund Rate’ defined as US Federal Funds Effective Rate >2%. ‘Low Fed Fund Rate’ defined as US Federal Funds Effective Rate <2%. Cash-relative returns deduct average Fed Funds rate from returns during each period.

Al mismo tiempo, las inciertas perspectivas económicas y geopolíticas, sumadas a las tensiones financieras que sufren los gobiernos, las empresas y los consumidores debido a la subida de los tipos de interés, pueden desencadenar graves tensiones en los mercados en 2024. Durante estos periodos, estrategias aparentemente no relacionadas pueden llegar a estar altamente correlacionadas. Por lo tanto, también es importante considerar una estrategia que busque proporcionar un nivel de mitigación (o protección) durante estos eventos de estrés.

La consideración de estas estrategias de mentalidad defensiva tiene la ventaja de permitir a los inversores permanecer expuestos a oportunidades positivas a largo plazo durante los periodos difíciles.

ASPECTOS A TENER EN CUENTA EN LAS ALTERNATIVAS

El actual paso de la relajación cuantitativa (QE) al endurecimiento cuantitativo (QT) representa un reto potencial, tanto para las alternativas como para otras clases de activos. Es la transición de un entorno de QE a un entorno de QT lo que resulta difícil, porque a medida que se amplían los diferenciales, se crea la posibilidad de pérdidas de capital.

Creemos que hemos recorrido la mayor parte del camino a través de ese proceso de ampliación, pero una vez que el proceso se haya completado, nos sentiremos mucho más cómodos con las perspectivas a largo plazo. Sin embargo, como ya se ha señalado, hay alternativas que pueden ayudar a mitigar ese periodo intermedio de incertidumbre.

Banco Santander crea una nueva gestora de fondos alternativos para acelerar su crecimiento global

Conviene recordar que la inversión es tanto un arte como una ciencia. Por naturaleza, tiendo a adoptar una visión más cuantitativa de las inversiones, pero una ventaja clave que me han aportado los años que llevo trabajando en el sector financiero es reconocer que la inversión es, en última instancia, una ciencia social. Es el equilibrio entre la oferta y la demanda -los factores humanos- lo que fija el precio. Y hay que tenerlo cada vez más en cuenta a lo largo del tiempo para comprender mejor lo que nos dicen las matemáticas.

Un contexto diferente, y potencialmente difícil, para los inversores trae consigo la necesidad de pensar de nuevas maneras. En estos periodos de transición, las alternativas como clase de activos tienen el potencial de satisfacer esa necesidad, con el objetivo de ofrecer rentabilidades positivas a largo plazo que no estén vinculadas a los mercados de renta variable o de renta fija, especialmente a la baja.