En general, los mercados emergentes ven el gigante asiático como una buena fuente de negocio incremental. China representa el 23% de las exportaciones del resto de Asia. Asimismo, representa el 40-60% de la demanda mundial de materias primas.

En los últimos años, China ha incrementado su influencia económica en los mercados emergentes a medida que el crecimiento del PIB chino propiciaba una ampliación de su clase media y un cambio en el comportamiento de los consumidores. Desde 2012, los países emergentes excluyendo China, han experimentado un cambio estructural en su dependencia comercial, volviéndose más dependientes. El resultado de este reequilibrio en curso es que se ha convertido en una fuente independiente de demanda global para los mercados emergentes.

Para Patricia Urbano, gestora y especialista en mercados emergentes de Edmond de Rothschild AM, esto significa que la correlación entre los mercados emergentes excluyendo China y el crecimiento de los mercados desarrollados se ha debilitado, mientras que se ha reforzado entre los mercados emergentes. En otras palabras, podríamos decir que una pequeña des correlación en los mercados desarrollados representaría una enorme des correlación en los mercados emergentes.

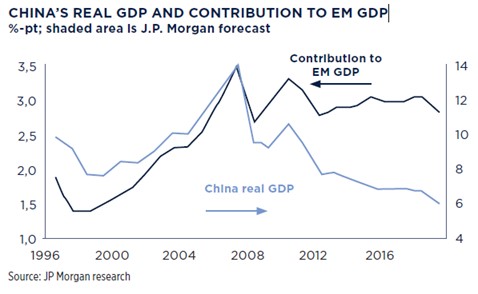

Pese a la brusca ralentización del crecimiento del PIB chino, que ha pasado de un ritmo de dos dígitos a alrededor del 6%, la creciente participación de China en la producción mundial ha mantenido relativamente estable su contribución al crecimiento del PIB de los mercados emergentes en los últimos años (ver gráfico).

Las operaciones comerciales entre las economías emergentes han aumentado considerablemente en las dos últimas décadas, mientras que el comercio de estos países con los mercados desarrollados ha disminuido. En particular, la cuota de China en las exportaciones totales de los mercados emergentes excluyendo China se ha triplicado, pasando del 4% al 12%. Cabe mencionar que el comercio de los mercados emergentes con Estados Unidos ha disminuido de forma constante, prácticamente en consonancia con el aumento de la cuota del comercio chino.

El vínculo directo más fuerte de China sigue siendo con el ecosistema asiático, dada la integración regional de las cadenas de suministro. Un aumento de un punto porcentual en la tasa de crecimiento de China se traduciría inmediatamente en un incremento de 15 puntos porcentuales en el PIB de los países de Asia Oriental. El vínculo con las regiones de LATAM y CEMEA también se ha reforzado con inversiones cada vez mayores y mayores importaciones de materias primas. En contra de la tendencia general, India y Sudáfrica se encuentran entre los pocos países que están reduciendo sus exportaciones a China.

Diaphanum prevé alzas interesantes en EE.UU. y emergentes, y más modestas en Europa

Por un lado, muchos países emergentes se han beneficiado del sólido crecimiento económico de China, ampliando su relación comercial con este país en los últimos años. Por otro lado, algunos países emergentes han experimentado un descenso de su participación en las exportaciones globales y en las inversiones extranjeras directas y, se han enfrentado a retos para mantener la competitividad y la capacidad de innovación en comparación con China.

¿QUÉ EMERGENTES ESTÁN MÁS VINCULADOS A CHINA?

Medido por las exportaciones a China como porcentaje del PIB, Taiwán sigue siendo el más expuesto al comercio con China continental (25% de su PIB), seguido de las economías del sur de Asia, Chile y Corea. Entre los principales socios comerciales de China, Malasia y Vietnam son los más expuestos a la demanda interna china, seguidos de los productores de materias primas (Chile, Brasil, Indonesia, Australia).

Está claro que Estados Unidos está interesado en aplicar su política de seguridad nacional reduciendo su dependencia de las cadenas de suministro de China. A medida que las empresas estadounidenses miran más allá de China, India, México y los países de la ASEAN han sido los claros beneficiarios de la consiguiente reasignación de la cadena de suministro. Latinoamérica también se ha beneficiado, dada su ubicación y neutralidad en los acontecimientos geopolíticos (guerra Rusia-Ucrania; crisis China-Taiwán).

India y México han ido ganando cuota de importación a Estados Unidos, convirtiéndose en importantes socios estratégicos. Taiwán y Corea están invirtiendo más directamente en Estados Unidos, construyendo nuevas instalaciones de fabricación en suelo estadounidense.

De hecho, las crecientes tensiones geopolíticas han acelerado el desplazamiento de la cadena de suministro que se estaba produciendo incluso antes de la Covid-19. China estaba ascendiendo en la cadena de valor, trasladando las empresas de bajo valor añadido a otros países de la ASEAN.

Deuda corporativa de los mercados emergentes: un activo incomprendido

Esta estrategia de diversificación del suministro se ha denominado a menudo «China más uno». India, Indonesia, Vietnam. Malasia, Filipinas, Tailandia y México son los mayores beneficiarios de esta tendencia.

INDIA ES LA ALTERNATIVA MANUFACTURERA A CHINA

India se ha centrado en convertirse en una alternativa manufacturera a China. Este país ofrece ventajas por su posición geográfica, como la proximidad a la cadena de suministro asiática, una buena oferta de personal cualificado y un gran mercado interior. India también ha aprovechado su política de sustitución de importaciones «Make in India».

El gobierno indio se ha mostrado muy activo a la hora de ofrecer ventajas fiscales a las empresas que deciden establecer su producción en el país. Estos beneficios forman parte de los planes de incentivos vinculados a la rentabilidad (PLI por sus siglas en inglés), que actualmente ascienden a 33.000 millones de dólares en 14 sectores. Empresas multinacionales como Apple, Samsung y Microsoft, por ejemplo, están diversificando su producción en el país.

Según el estudio de Bernstein, India representaba el 2,5% de las unidades vendidas de Apple (6 millones) y entre el 1,5% y el 2% de los ingresos totales de la compañía en 2022. De cara al futuro, este negocio podría crecer más de un 20% anual en los próximos cinco años.

De hecho, China lleva perdiendo cuota de mercado en las exportaciones mundiales de teléfonos desde 2017. Sin embargo, creemos que, a pesar de sus esfuerzos de diversificación, China seguirá siendo un centro importante para la producción del iPhone de Apple.

MÉXICO SE REFUERZA EN NORTEAMÉRICA

Por otro lado, México ha reforzado su posición como centro manufacturero en Norteamérica. Dado que EE.UU. ha dado prioridad al nearshoring en su agenda de política económica, México tiene mucho que ofrecer. Debería seguir desempeñando un papel destacado en esta remodelación de las cadenas de suministro mundiales, recibiendo nuevas inversiones (la más visible de las cuales es el anuncio de la nueva giga factoría de Tesla en Monterrey a principios de marzo).

Aunque México afrontará muchos retos, como cambiar su matriz energética aumentando su exposición a las renovables, los beneficios de su ubicación, conocimiento manufacturero y enorme mercado informal apoyan el atractivo de México. No hay que subestimar la magnitud de la economía informal mexicana. En 2022, el 56% de la población ocupada trabajaba en empleos informales, la mayoría de los cuales cobra y gasta sus salarios en efectivo. El peso de la fuerza laboral en la economía informal representó 24% del PIB en 2021, frente a 23% en promedio en los 15 años previos, según el INEGI. Esto pone de manifiesto cómo el mercado laboral formal ha experimentado un crecimiento escaso o nulo en proporción a la economía general durante dos décadas, un obstáculo clave para la bancarización.

El volumen total de las exportaciones chinas a EE.UU. (más de 500.000 millones de dólares anuales) representa una enorme oportunidad. En conjunto, algunos economistas creen que las ganancias marginales de exportación podrían alcanzar los 155.000 millones de dólares en 2028, o hasta 247.000 millones de dólares en su escenario optimista. Tras las ganancias iniciales de las exportaciones, México podría ver una ola de nuevas inversiones por un total de 50.000 millones de dólares en los próximos 5 años.

Por cada dólar de aumento de las exportaciones, se produce un incremento de 0,32 dólares de la inversión en los cinco años siguientes. El desfase entre las exportaciones y la inversión se debe en parte a dos factores: las grandes inversiones empresariales pueden tardar años en materializarse, dado el tiempo que se tarda en tomar una decisión y luego desplegar el capital y luego, la capacidad de producción existente disponible al inicio de un ciclo a menudo puede satisfacer la demanda inicial.

¿ES MEJOR CONSIDERAR LOS EMERGENTES EX CHINA?

Creemos que la economía y la cadena de suministro de China son demasiado grandes para ignorarlas. Muchas empresas chinas siguen siendo invertibles, gracias a sus sólidos fundamentos, sus excelentes equipos directivos y su exposición a tendencias de crecimiento seculares, como el aumento de la clase media y la demanda de atención sanitaria, así como el dominio de China en baterías y tecnología verde. Aunque reconocemos que el riesgo geopolítico representa un importante riesgo de cola, el nuevo formato de globalización podría aportar muchas nuevas oportunidades de inversión.

En la era de la transición energética, China desempeña un papel importante, ya que representa la pieza dominante en la cadena de suministro de energías renovables y coches eléctricos. Un escenario de cooperación es favorable para desarrollar más rápidamente una economía verde. Esta es otra razón para mantener las inversiones en China.

Otros países emergentes, así como China, podrían beneficiarse del deseo de EE.UU. y Europa de mitigar las dependencias de la cadena de suministro. China podría abrir nuevas instalaciones en Europa, mientras que EE.UU. podría subcontratar etapas de la cadena de suministro a otros países emergentes.

En el sector tecnológico, la disociación Estados Unidos-China es más segura. China está decidida a desarrollar su propia cadena de semiconductores

Dada la significativa rentabilidad negativa de China en los últimos tres años, las valoraciones se ven mermadas por una relativa falta de demanda de los inversores frente a otras regiones emergentes.

Por ello, «creemos que China ofrece un importante potencial de recuperación en el futuro en términos de su perfil de riesgo-recompensa», señala.